לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

בשבוע החולף מדד הדאו ג'ונס ירד ב-2.8%, מדד ה-S&P500 ירד ב-3.2% והנאסד"ק נפל ב-4% - קרוב למחוק את כל העלייה שצבר מאז התחתית ביוני האחרון, ואז יהיה קל לכולם להגיד כמה המלכודת הזאת הייתה ברורה וצפויה.

התשואה ל-10 שנים זינקה ב-5% אל 3.2% תשואה, מה שכמובן העיב על המדדים. התשואה לשנתיים ירדה מעט - 0.3% לאחר שכבשה שיא חדש של 3.5%. הנפט המשיך במגמת הירידה כשבשבוע האחרון הוא נחתך ב-6% למחיר של 87 דולר, בעקבות זאת המחיר לגלון בארה״ב כבר יורד ל-3.84 דולר, לאחר שעמד כבר על 5 דולר. הנתון כמובן ישפיע על מחירי האנרגיה שמתגלגלים לאינפלציה בחודש אוגוסט, שתפורסם בתאריך 13/9.

בגזרת המאקרו - שבוע רגוע בוול סטריט, שיתחיל רק ביום שלישי לאור חופש "Labor Day" בארה״ב. ביום שני יש פגישה של מדינות האופ״ק, שעלולים להודיע על קיצוץ קטן בתפוקה על רקע הירידה בביקוש לנפט. בשלישי, מדד מנהלי הרכש ISM בשירותים, אינדיקטור חשוב במיוחד בשל המשקל הגדול של ענפי השירותים בתוצר. ביום חמישי יעלה ג'רום פאוול, יו״ר הפדרל ריזרב לנאום (ואנחנו זוכרים מה קרה בפעם הקודמת שנאם).

בגזרת הדוחות - ״השאריות״ מעונת הדוחות מדווחות:

ביום שלישי - UIPATH INC GITLAB

ביום רביעי - NIO INC GAMESTOP CORP AMERICAN EAGLE OUTFITTER

ביום חמישי - BILIBILI INC ADR DOCUSIGN INC

ביום שישי - KROGER CO THE

בלידר שוקי הון עם יונתן כץ, התייחסו אל נתוני התעסוקה שפורסמו ביום שישי ואל האבטלה שעלתה ל-3.7%: ״יש בהחלט חדשות טובות בנתוני התעסוקה, כולל הגידול בשיעור ההשתתפות ועלייה מעט מתונה בשכר. עדיין שוק העבודה נמצא בקרבת תעסוקה מלאה, מה שתומך בלחצי שכר. מבחינת הפד' אין כאן הכרעה לגבי העלאת ריבית של 0.5% או 0.75% ב-21 ספטמבר (תלוי יותר בנתוני האינפלציה של חודש אוגוסט)".

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- לקראת פתיחת שבוע המסחר בוול סטריט - מה האנליסטים צופים?

- המלצת המערכת: כל הכותרות 24/7

עוד הוסיפו כי: ״מה שכן חשוב: מכלול הנתונים במשק האמריקאי חיוביים, שוק העבודה הדוק עם עלייה במספר המשרות הפנויות, מסתמן שיפור באמון הצרכני ויציבות בפעילות בתעשייה ולא מצביעים על מיתון מתקרב. לכן, מבחינת הפד' מדובר באור ירוק להמשיך להעלות את הריבית לרמה של 4.25% ברבעון א' של 2023, ולא צפויה ירידה לפני 2024. הפנמה לגבי תרחיש זה עלולה להמשיך להעיב על השווקים״.

ד״ר גיל מיכאל בפמן, הכלכלן ראשי של בנק לאומי ודודי רזניק, אסטרטג הריביות של הבנק הזכירו את נתון האינפלציה שעתיד להתפרסם בעוד שבועיים: ״במידה ומדד המחירים לצרכן, העתיד להתפרסם ב-13/9/22, יפתיע ויהיה מתון וירד יותר מהצפוי (ירידה של 0.1%), ובעיקר אם רכיב הליבה יעלה הרבה פחות מהצפוי, הדבר עשוי להחזיר לשולחן העלאת ריבית של רק 0.5% בהחלטה הקרובה (21/9/22) ולא 0.75%, כפי שהשוק עדיין מתמחר כרגע״.

אלכס זבז'ינסקי, הכלכלן ראשי של בית ההשקעות מיטב אמר: ״להערכתנו, דוח תעסוקה האחרון מעלה מאוד את הסיכוי לעליית ריבית בשיעור של 0.75% בפגישתו הקרובה של ב-20.9. רק נתון אינפלציה מאוד נמוך לחודש אוגוסט או אירוע בלתי צפוי יכולים עדיין להטות לטובת עליית ריבית בשיעור נמוך יותר. הפד' גם עומד לעדכן בפגישתו הקרובה את התחזית לריבית שעמדה בחודש יוני על 3.4% בסוף השנה ו-3.8% בסוף 2023. סביר מאוד שהתחזית לריבית בסוף 2022 תעלה מ-3.4% לכ-4.1% והתחזית לשנת 2023 לא תהיה להערכתנו נמוכה מ-4.5%. התשואות בשוק האג״ח עדיין נמוכות מדי בשביל התחזית הצפויה של ה-FED לעליית ריבית״.

- נייקי דורכת במקום: המכסים מכבידים וסין ממשיכה להיחלש

- מטא תשיק שני מודלים חדשים של AI, "מנגו" ו-"אבוקדו"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מאזן האימה: וושינגטון מאיימת בצעדי תגמול נגד ענקיות...

בנוסף, מיטב מוסיפים כי: ״כדאי לשים לב, שבמהלך עליית התשואות האחרון בארה״ב תלילות עקום התשואות (2Y/10Y) דווקא עלתה (עקום עדיין הפוך), בניגוד למגמה שהייתה בדרך כלל השנה. עליית תלילות תוך כדי עליית תשואות יכולה להיות סימן לעלייה בסיכון האינפלציוני ו/או עלייה בסיכון הפיננסי של הממשלה ו/או לאופטימיות לגבי המצב הכלכלי״.

- 3.עליה בסיכון ו/או אופטימיות לגבי המצב הכלכלי. מה רצ 04/09/2022 20:38הגב לתגובה זועליה בסיכון ו/או אופטימיות לגבי המצב הכלכלי. מה רציתם להגיד. וגם מה הקשר לעקומות - נראה לי שרק אתם מבינים מה כתבתם. מה הבעייה להיות ברור או שפשוט אין לכם מושג מה אתם אומרים וחושבים שכולם מטומטמים?

- ברק 05/09/2022 09:44הגב לתגובה זושהשחקנים הגדולים בשוק האג"ח שזה אומר הבנקים, מדינות, קרנות גידור ופנסיה מגדרים את עצמם ממיתון. עקום עולה שזה המצב הרגיל אומר שהשחקנים בשוק מנסים להרוויח כסף על ידי נתינת הלוואות ולקיחת סיכונים ועקום הפוך אומר שרוב השוק מוכן להרוויח פחות אבל לא להפסיד כי יש חשש שחברות יקרסו ולא יחזירו הלוואות. כשהעקום יחזור לעלות זה לרוב ממש חודש לפני שדברים קורסים ושאנחנו נהיה בשיא המיתון בכלכלה האמיתית. שים לב שלשחקנים בשוק הזה יש את הכי הרבה מידע מכל הסוחרים בכל השווקים.

- 2.אני 04/09/2022 19:46הגב לתגובה זומדוע הפד אוהב את העלייה באחוזי האבטלה?

- כי זה יוריד את הצריכה ובהכרח גם את האינפלציה !! לדעתי (ל"ת)חושחש הבלש 05/09/2022 08:04הגב לתגובה זו

- Adr 05/09/2022 07:32הגב לתגובה זועלייה באחוזי אבטלה משמע התקררות המשק מה שאומר שהאינפלציה נבלמת מה שאומר שאפשר להפחית את עליית הריבית

- רוני 05/09/2022 06:27הגב לתגובה זוכאשר נתוני האבטלה עולים הצריכה תרד ואיתה המחירים זו המטרה וניתן להוריד את קצב העלאת הריבית

- 1.אחרי הרעש התקשורתי הבנקים ביצעו תרגיל מסריח.העלו א 04/09/2022 17:25הגב לתגובה זואחרי הרעש התקשורתי הבנקים ביצעו תרגיל מסריח.העלו את הריבית רק בפקדונות לשנה ומעלה.בלי אפשרות יציאה.אבל בפקמים לא העלו כמעט.הרי על מסגרות עוש בחובה הם העלו הרבה את הריבית

- צ 04/09/2022 19:46הגב לתגובה זוהאם כסף שיושב בעו"ש צובר ריבית?

אנבידיה והמתחרות. קרדיט: נעשה עם AI

אנבידיה והמתחרות. קרדיט: נעשה עם AI"הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54% במניה

למרות שליטה כמעט מוחלטת בשוק השבבים שמיועדים ל-AI, שמובילה לצמיחה חריגה בהכנסות, מניית אנבידיה נסחרת בדיסקאונט היסטורי מול מדד השבבים; פער התמחור מעורר עניין מחודש במניה בקרב משקיעים

מניית אנבידיה NVIDIA Corp. 3.93% נסחרת כיום בדיסקאונט של 13% ביחס למדד השבבים של פילדלפיה, ה-SOXX iShares PHLX SOX Semiconductor Sector Index , שכולל 30 חברות מובילות בתעשייה כמו אינטל, AMD ו-TSMC. המדד עצמו רשם עלייה של 35% בששת החודשים האחרונים, בעוד אנבידיה עלתה רק ב-25%, מה שיצר פער תמחור נדיר. נתון זה ממקם את אנבידיה באחוזון הראשון של התמחור היחסי בעשור האחרון, כשהיו רק 13 ימי מסחר בהם הייתה זולה יותר מול המדד. השווי הנוכחי של אנבידיה עומד על כ-4.4 טריליון דולר, והיא מהווה כ-7% ממדד ה-S&P 500.

התמחור המוחלט גם הוא נמוך יחסית: מכפיל רווחים צפוי של 25, שמציב אותה באחוזון ה-11 בעשור האחרון. עבור חברה עם צמיחה שנתית ממוצעת של 60% בהכנסות בשלוש השנים האחרונות, בעיקר ממכירות מאיצי AI כמו סדרת Blackwell, מדובר ברמה אטרקטיבית. במהלך 2025, שלטה אנבידיה ב-88% משוק המאיצים הגרפיים, עם משלוחים של 6 מיליון יחידות Blackwell עד אוקטובר, תוך ביקוש גובר מענקיות כמו אמזון, גוגל ומטא. ההכנסות ממרכזי נתונים הגיעו ל-30 מיליארד דולר ברבעון השלישי של 2025, עלייה של 112% משנה קודמת.

היסטורית, רכישות במכפיל מתחת ל-25 הניבו תשואה ממוצעת של 150% בשנה אחת, ללא מקרים של הפסד. ברנשטיין קובעים מחיר יעד של 275 דולר, ממחיר נוכחי של 179 דולר, מה שמשקף פוטנציאל עלייה של 54%. הפער נובע מחששות בשוק סביב השקעות AI אדירות, שעמדו ב-2025 על 200 מיליארד דולר ברחבי העולם, אך אנבידיה נהנית מיתרון טכנולוגי, עם פלטפורמת CUDA שמחזקת מעמד מונופוליסטי.

במהלך 2025, הרחיבה אנבידיה את הפעילות, והשקיעה 2 מיליארד דולר בסינופסיס, חברת תוכנה לעיצוב שבבים, כדי להאיץ פיתוח AI. היא השיקה את משפחת Nemotron 3, מודלים פתוחים: Nano עם 30 מיליארד פרמטרים ומסגרת MoE שמגבירה תפוקה פי 4; Super עם 100 מיליארד פרמטרים; ו-Ultra עם 500 מיליארד, זמינים בפלטפורמות כמו Hugging Face ו-AWS. המודלים תומכים במערכות מרובות סוכנים, עם חלון הקשר של מיליון טוקנים, ומשמשים למשימות כמו דיבוג תוכנה ותכנון אסטרטגי.

- אנבידיה מפתחת את הצפון: קמפוס ענק בקריית טבעון ליותר מ-10,000 עובדים עד 2031

- אנבידיה רוכשת את Slurm ומעמיקה את האחיזה בתשתיות ה-AI

- המלצת המערכת: כל הכותרות 24/7

בנוסף, שיתוף הפעולה עם ממשלת ארה"ב במשימת Genesis (פרויקט לאומי את השימוש בבינה מלאכותית למטרות מדעיות) כולל השקעות ב-AI לתחומי אנרגיה, מחקר מדעי וביטחון. אנבידיה מספקת פלטפורמות כמו Apollo למזג אוויר וסימולציות, ומפתחת AI למפעלים, רובוטיקה ותאומים דיגיטליים. ב-CES 2025, חשפה מעבדת בדיקת DRIVE AI לרכבים אוטונומיים, שעברה כבר אבני דרך משמעותיות בבטיחות. בסין, אושרו מכירות H200, מה שמגדיל הכנסות פוטנציאליות ב-10%.

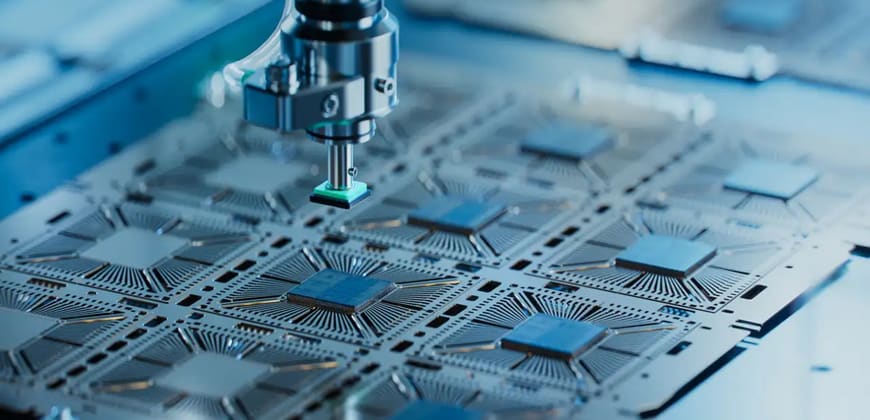

שבבים

שבביםהאם החברה הוותיקה שהידרדרה מאז בועת 2000 מתעוררת?

חברת STMicroelectronics היתה התקווה הגדולה של תעשיית המוליכים למחצה בתחילת המאה ונשארה מאחור. השבוע היא ריכזה תשומת לב לאחר שפורסם כי סיפקה יותר מ-5 מיליארד שבבים לסטארלינק של אילון מאסק במסגרת הסכם בן עשור בין שתי החברות, וכי הכמות הזאת צפויה להכפיל את עצמה בעוד שנתיים

בחודש האחרון הפך מדד הראסל 2000 (סימול: RUT^) למדד המוביל בניו יורק, תופעה שלא אירעה מאז החל המדד הזה להיסחר. הסיבה לכך קשורה בעיקר בערכי החלל שלפיהם נסחרות המניות שמובילות את המדדים המובילים, ובמיוחד הנאסד"ק.

מדד הראסל 2000, שמכונה "המדד שמשקף את הכלכלה האמיתית", מייצג את "המניות הקטנות", שהן קטנות בהשוואה למניות ה-S&P 500. ג'וזף בראסואלס, הכלכלן הראשי של RSM International, שהיא הרשת השישית בגודלה בעולם, מבחינת ההכנסות, לשירותי החשבונאות המקצועיים, מסביר שהסיבה לכך קשורה בעובדה שכספי ההשקעה זרמו ברובם למדדים המובילים, ובמיוחד לנאסד"ק.

לדבריו, "המשקיעים פשוט התעלמו מהחברות שכלולות במדד הראסל 2000 ולא השקיעו במניותיהן. אבל קיצוצי הריבית של הפד והקלות המס של הנשיא טראמפ, שייכנסו לתוקף בינואר, לצד הירידה החדה במחירי הנפט, מזינים אופטימיות כלכלית, והתחזית לחברות קטנות יותר משתפרת. ברמות המחירים הנוכחיות יש הרבה הזדמנויות שפשוט התעלמו מהן בגלל שכולם התמקדו יתר על המידה בהזדמנויות טכנולוגיות". מה שזה בעצם אומר הוא שהחגיגה בבורסות לא הסתיימה והסיפור הטכנולוגי רק תופס מנוחה קצרה עד לסיבוב הבא.

הירידה במחירי הנפט מ-125 דולר בקיץ 2022 ל-56 דולר כיום, היא בעיקר תוצאה של עודפי היצע שחלקם "באשמת" טראמפ "ששחרר" את הנפט האמריקאי לשווקים הגלובליים, חלקם ב"אשמת" המדינות שאינן חברות באופ"ק שמגדילות ייצור (קנדה, ברזיל ואחרות), חלקם בגלל קרנות הגידור, חלקם בגלל איראן ורוסיה שמוכרות מתחת לשולחן, וחלקם בגלל הרגיעה בצמיחה הכלכלית. אין זה פלא שהסכמי אברהם תופסים עניין שהולך וגדל.

- סיסקו ו-IBM בונות את האינטרנט הקוונטי: מחשבים שמדברים ביניהם תוך 5 שנים

- IBM וגוגל מציגות התקדמות במרוץ הקוונטי: לא רק החברות הקטנות בתמונה

- המלצת המערכת: כל הכותרות 24/7

לבסוף, ענקית ניהול הנכסים KKR הוציאה השבוע את התחזית המאקרו גלובלית לשנת 2026 שלפיה הם מאמינים שתהיה צמיחה טובה מהצפוי בתמ"ג וברווחים ברוב האזורים העיקריים בעולם בשנת 2026, צמיחה שנתמכת על ידי מחירי נפט נמוכים, שיעורי חיסכון גבוהים יותר ותנאים פיננסיים נוחים. הם גם מציינים שהכלכלה העולמית עדיין נמצאת בעיצומו של רנסנס של פרודוקטיביות, בהובלת דיגיטציה, אוטומציה ואימוץ מואץ של בינה מלאכותית, במיוחד בארצות הברית. כדאי להקשיב להם כי החברה הזו היא מהטובות שיש.