המוסדיים נהרו אחרי ברק רוזן ונשארו עם הפסד של 30%

ברק רוזן מבעלי השליטה ומנכ"ל ישראל קנדה 1.49% הצליח להקסים את מנהלי ההשקעות של כלל, הפניקס ומגדל. אחרי שהוא נכנס להשקעה בנורסטאר -0.21% וגזית גלוב (או בשמה החדש ג'י סיטי 0.68% , שהיא הנכס היחיד של נורסטאר) השקיעו הגופים המוסדיים בהנפקה פרטית 471 מיליון שקל במניות וכן קיבלו אופציות למניות בתמורה עתידית של 291 שקל.

מחיר הכניסה היה 32.5 שקל, בשעה שמחיר גזית בשוק היה 33 שקל. המחיר האפקטיבי היה כ-31.5 בערך בזכות חלוקת האופציות. כלומר המוסדיים הרוויחו מיד עם העסקה 6%-7%. אבל מניית גזית התמוטטה ל-23 שקל. המוסדיים שבהתחלה הרוויחו מופסדים כ-30%. זה קורה, השוק בירידות. גזית לא היחידה שירדה. היא בולטת בירידות, אבל היא בהחלט לא לבד.

הסיפור כאן הוא לא גזית. הסיפור כאן הוא המוסדיים שהלכו אחרי ברק רוזן. מה חשבתם לכל הרוחות שהוא קוסם? חשבתם שהוא ישביח את החברה אחרי שחיים כצמן שמכיר כל סנטימטר בחברה לא הצליח?

- ישראל קנדה: ההכנסות גדלו בשל הכרה בפרויקטים אבל שחיקה נרשמה בשורה התחתונה

- הבעת אמון של הפניקס בקנדה גלובל; המניה עולה בכ-8%

- המלצת המערכת: כל הכותרות 24/7

מה שהפריע לנו במיוחד היה שהגופים האלו לא קנו ממניות גזית כשהיא נסחרה ב-15-20 שקל. גזית במשך שנתיים היתה במחיר השפל האלו, החלה לעלות, הגיע ברק ואופס המוסדיים קונים ב-33 שקל. איפה הייתם חצי שנה קודם? איפה הייתם כשהחברה נסחרה ב-0.6-0.7 על הון שלה? שאלנו את זה כבר בעת העסקה, תשובה אין.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- מנכ"ל אפקון: "EBITDA של 50 מיליון שקל לרבעון - רק מגרד את הפוטנציאל"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

גזית גלוב החליפה אתמול את שמה לג'י סיטי. המניה בצניחה חופשית מאתמול. לא בטוח ששם חדש יעזור לה. הסיבה לנפילה היא מעבר לחולשה בעסקים, הפסדי מימון ענקיים. גידור של מאות מיליונים (הרחבה כאן). אבל גם למאבק השליטה שלא הגיע לישורת הסיום יש השפעה. ישראל קנדה של ברק רוזן הקפיאה את הצעתה לשלוט בנורסטאר האמא של גזית. אולי זה משחק כדי להוריד מחיר, תהיה הסיבה אשר תהיה, יש כאן אפשרות שכצמן נשאר לבד. האם שחקן יזרים כספים לגזית אם צריך? הוא במוד של מכירה, אז למה שיזרים? ישראל קנדה היתה המאמינה בקבוצה, ולכן השוק חושש - היא כבר לא כאן.

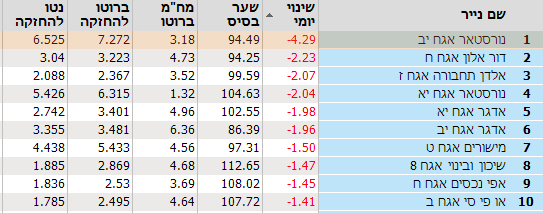

זו לא הסיבה היחידה. מעבר להכל, המשבר בשווקים והעלאת הריביות מכבידה מאוד על חברות ממונפות. גזית ממונפת, אבל המינוף המטורף הוא בנורסטאר. הירידה בערך של גזית משפיעה דרמטית על הערך הנכסי של נורסטאר. כל אחוז של ירידה בגזית, שווה פי 1.5-1.7 בנורסטאר. אז זה לא מפתיע שאגרות החוב של נורסטאר בצניחה. הנה הנתונים והתשואות של אגרות החוב הצמודות למדד:

- 22.כל הנדלן בתיקון עוד יעלה לגבוה חדש (ל"ת)אמיר 16/06/2022 02:04הגב לתגובה זו

- 21.מחרטטים אותנו 26/05/2022 09:40הגב לתגובה זוכל השוק פה מתנהל ככה . חברים מזיזים בשביל חברים על חשבון הציבור .

- 20.גאון 26/05/2022 08:24הגב לתגובה זושל קריסה! ניהול קרנות זה גניבה ברשיון ללא כל אחריות כלפיי הלקוח....

- 19.הנוכל עשה את מה שעשה בזמנו דנקנר (ל"ת)007 26/05/2022 06:31הגב לתגובה זו

- 18.ברבור שחור 26/05/2022 06:19הגב לתגובה זוכתבתי את זה בתגובות לעסקת קנדה ישראל ונורסטאר שהם יישארו עם החור בכיס אין פיקוח מקצועי על המוסדיים

- 17.גיגסי 25/05/2022 23:59הגב לתגובה זושאני לא משקיע בארץ. רק וולסטריט. המוסדיים לוקחים את כספי הפנסיה של האזרחים ומחלקים לחברים שלהם שקורסים בתורם או לוקחים הלוואות ממונפות כדי לרכוש קרקע במחיר מופקע כדי שמחירי הדיור ימשיכו להתייקר ושהציבור במסכן ימשיך להגדיל את סכומי המשכנתא שהוא לווה כדי לממן את יוקר הדיור. חזירות לשמה.

- 16.ברק רוזן מתווך מהשוק 25/05/2022 23:15הגב לתגובה זורוזן תחזור לשכונה

- 15.חתמי 25/05/2022 21:04הגב לתגובה זורצים כמו עדר בלי להבין

- 14.הלכו שבי 25/05/2022 20:41הגב לתגובה זוקצמן היה מבחירי המשק ורב השראה.רוזן הוא מתווך עם קצת מזל שחשב שהשמש תזרח לו תמיד מאחורה..אז מי שהולך אחריו ישאר עם המאחורה

- 13.שחררו את הכסף שלנו 25/05/2022 19:58הגב לתגובה זותנו לנו לנהל את הפנסיה שלנו. התיק האישי שלי עושה פי כמה מאשר ה"מוסדיים" האלה שאני מחוייב להפקיר את כספי אצלם.

- 12.קוסטיה 25/05/2022 19:43הגב לתגובה זובנורסטאר הנהלה סתם זבל.להעביר לשליטה "ישראל קנדה"זה היה טוב לחברה אבל הם רצו עוד רצו לחשוב.עכשיו לא יקבלו לירה

- 11.פשוט את כל המוסדיים לכלא לא למדו כלום מתספורת תשובה על (ל"ת)יותם 25/05/2022 18:46הגב לתגובה זו

- 10.ועדת בכר של ביבי דפקה לכולנו את הפנסיות. (ל"ת)רון 25/05/2022 18:41הגב לתגובה זו

- 9.כספי הפנסיה של האזרחים בקזינו 25/05/2022 18:00הגב לתגובה זוכספי הפנסיה של האזרחים בקזינו

- 8.גידי 25/05/2022 17:51הגב לתגובה זוכמו בן אדם שנמצא על ערש דווי ומחליפים לו תשם בתקווה שזה יתן לו מזל ויצא מהחוליכך חברות ברגע שהמצב שלהם גרוע הם מחליפות שםמתה (מטא), גזית וכו

- 7.ויגמן ומאור לכלא 25/05/2022 17:22הגב לתגובה זוכי מי שאוכל אותה אלו קרנות הפנסיה קרנות ההשתלמות וקופות הגמל. כשאתם כותבים המוסדיים, אלו אנשים שמרוויחים מליונים, בשביל להפסיד לנו מליארדים

- ממש. ממש. צריך לעשות משהו בנדון…. (ל"ת)אני 26/05/2022 00:16הגב לתגובה זו

- 6.יואב 25/05/2022 16:49הגב לתגובה זוכצמן היה מחוזר לרגע והסתנוור מיכך , לא הצליח לנצל את המומנטום , וניסה לעכל זאת באיטיות, רק שעכשיו קשה למצוא מישהו שישלם פרמיה על מחיר המנייה כי כל חברות הנגל"ן נזקקות לשידוד מערכות עקב העלאת הריבית.

- דני54 26/05/2022 08:21הגב לתגובה זוגייס מאות מיליונים שיושבים עכשיו אצלו

- 5.חביב 25/05/2022 16:21הגב לתגובה זו"המוסדיים" זה קשקוש גדול. גוף שמנהל כסף של הציבור , מחלקים את ההשקעה למספר רב שלמניות ואיגרות חוב, "פיזור סיכון" , הדבר מאפשר לאותו הגוף להיכנס גם להשקעות בשיקולים לא נכונים. שיקולים אחרים.

- 4.פועלת 25/05/2022 16:21הגב לתגובה זומוסדיים ? בעברית פשוטה בעבור שכירי עבודה יש לומר מנהלי פנסיה.

- 3.דן 25/05/2022 16:21הגב לתגובה זומה אכפת למוסדיים ? כסף שלהם ? לא ככה זה נראה

- 2.תמיד נזכרים לכתוב אחרי שמשהוא קורה .,אין״בצים״ לכת 25/05/2022 16:04הגב לתגובה זותמיד נזכרים לכתוב אחרי שמשהוא קורה .,אין״בצים״ לכתוב ולהזהיר לפני., וכמו כל הריצה ל ספאקים שנזכרו לכתוב עליהם רק אחרי שאנשים מלכו את רב הכסף., במקום להיות אמיתיים ועם ״ביצים״ ולהזהיר ת יבור לפני

- כל הכבוד 27/05/2022 13:23הגב לתגובה זוכל הכבוד לביזפורטל - הם מפנים אותך לכתבה שלפני מעשה

- 1.אנונימי 25/05/2022 16:00הגב לתגובה זוטוב עשיתי ואני גם לא יודע מתי אני אקנה אותם שוב לפחות לקחתי שם 150% נורסטאר תודה.נראת מנייה גמורה לגמרי עייפה ובבעיות

- באיב 25/05/2022 23:59הגב לתגובה זולמה אף אחד לא מדבר על המינוף של ישראל קנדה ? קנו קרקעות במחירים כפולים בהיקפים של 7 מיליארד - בשנה האחרונה המניה צנחה ב 35% ומחקה יותר מ 2 מיליארד ש"ח - שימו לב , הוזהרתם !

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמניות הביטוח מאבדות 2.1% - המדדים בעליות של עד 0.5%

ירוק במדדי הדגל, אדום בפיננסים, אדום בוהק בביטוח שממשיך במומנטום השלילי מחמישי; אנחנו בעיצומו של יום ראשון האחרון שבו ייערך מסחר לפני מעבר למתכונת שני-שישי; אנרג'יקס מתממשת קלות - איך המוסדיים הרוויחו מההנפקה? ג'ין טכנולוגיות מדווחת על מו"מ עם גוף ביטחוני ישראלי ומזנקת, למה עיכוב בתשלום מפיל את חלל תקשורת?

סנטה קלאוס התעכב השנה ועדיין לא הגיע לוול סטריט, שסיימה את השבוע שטוחה. אבל אולי דווקא לתל אביב הוא נזכר להגיע, באיחור קל. אחרי הירידות החזקות של יום חמישי, היום השווקים בהתאוששות מסוימת. אם לזקוף את זה לסנטה או להתרגשות מהעובדה שזהו היום הראשון-האחרון שבו נערך מסחר השבוע, קשה לדעת, אבל נראה שהשחקנים רוצים שנישאר עם 'טעם טוב' מהיום הזה. מדדי הדגל מטפסים. ת"א 35 מוסיף 0.6%, ת"א 90 סביב האפס עם נטייה קלה לעליות. ועדיין, לא כולם שותפים למגמה החיובית. סקטור הביטוח ממשיך במומנטום השלילי. זו לא הצניחה של 6.8% שראינו בחמישי, אבל זו ירידה של 2.4% שמקרבת את הסקטור לחיתוך מצטבר של כ-9% בעשרת ימי המסחר האחרונים.

חלל תקשורת חלל

תקשורת צונחת. החברה מודעיה על דחייה משמעותית בתשלום המקדמה (כ-1.6 מיליון דולר) מצד לקוח אסטרטגי בפרויקט ה-LEO (לוויינים נמוכי מסלול) של OneWeb. עבור חברה שנמצאת בשנים האחרונות במאבק הישרדותי ומתמודדת עם הסדרי חוב מורכבים מול מחזיקי האג"ח, כל

עיכוב בתזרים המזומנים ובמימוש מנועי צמיחה חדשים מתפרש בשוק כסיכון מהותי. המשקיעים, שקיוו כי הפעילות החדשה תסייע לחברה לייצר יציבות לאחר אובדן לוויינים בעבר ושחיקה בערך נכסיה, מגיבים בחשש לכך שהסכמים מהותיים נותרים "על הנייר" בלבד, מה שמכביד עוד יותר על יכולת

השירות של חובות העבר של החברה.

מניית אפקון החזקות 2.01% זינקה בלמעלה מ-90% השנה, ואחרי שזינקה גם בשנה שעברה בכ-85% בשנתיים האחרונות היא הניבה למשקיעים כמעט 240% והיא נסחרת בשווי שוק של 1.86 מיליארד שקל, מה שעומד מאחורי הזינוק הזה הוא הפקת לקחים, גמישות והרבה מאוד יצירתיות. במשך עשורים, אפקון הייתה מזוהה עם קבלנות תשתיות מסורתית. תחת המטריה של קבוצת שלמה (שמלצר), החברה פעלה במגוון רחב של תחומים, מחשמל ובקרה ועד לבנייה קבלנית מסיבית. אבל, המודל העסקי של שנות ה-2000, שהתבסס על צמיחה דרך פרויקטי "בטון ושלד" היה בעייתי. המרווחים בתחום צרים מאוד בין 2-4%. טעות בתכנון, עיכוב קטן בלוחות זמנים וכל עליה בתשומות היו הורסים את כל הערך הכלכלי של הפרויקט. שינויים כאלה גררו בפועל את הקבוצה להפסדים תפעוליים במגזר ההנדסה האזרחית, שקיזזו את הרווחים מפעילויות הליבה האחרות. דודי הראלי מנכ"ל הקבוצה מסביר בראיון מיוחד למה זו רק תחילת הדרך: "אנחנו בונים את הקפיצה הבאה"

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהם לא הכו את השוק. השוק היכה אותם. בעיה שלישית, קטנה יותר שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות. המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - אז מי באמת צודק ולמי אפשר להאמין (אם בכלל)? הנה התשובה: תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.