לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע עליות השערים בשבוע החולף, האנליסטים מנסים להעריך מה מה המשמעות של ההיפוך בעקום התשואות, וכיצד הדבר ישפיע על שוק המניות. בנוסף, הם מנסים לנתח את המהלכים הבאים של הבנק הפדרלי, ובמיוחד את האפשרות להעלאת ריבית בפגישה הקרובה.

למדור קרנות נאמנות של ביזפורטל

עולה הסיכוי לעליית ריבית ב-0.5%

בפתח השבוע, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע מעריך, כי עולה הסיכוי לעליית ריבית ב-0.5% בפגישתו הקרובה של הפד'. לדבריו, "הציפיות לריבית הפד', בסוף 2023 שמגולמות בחוזים עלו לראשונה מעל 3% והגיעו ל-3.08%. הסבירות לעליית ריבית הפד' ב-0.5% בפגישתו בתחילת מאי ואפילו לסדרת ההעלאות בקצב גבוה מ-0.25% התגבר לאחרונה".

הוא מצביע על שורה של נתונים שמגבים את הערכתו. ראשית, נתוני שוק העבודה האמריקאי לחודש מרץ, האחרונים לפני פגישת הפד' בתחילת מאי, הציגו תמונה של "התחממות יתר". המגזר הפרטי יצר ברבעון הראשון כ-1.65 מיליון משרות תוך ירידה בשיעור האבטלה ל-3.6%, קרוב לתחזית הפד' לסוף השנה (3.5%) ועלייה בשיעור ההשתתפות בכוח העבודה. בהתחשב בעובדה שמספר משרות פנויות לא מראה אפילו סימן של ירידה ועומד בשיא של כל הזמנים, האבטלה צפויה לרדת הרבה יותר מתחזיות הבנק המרכזי.

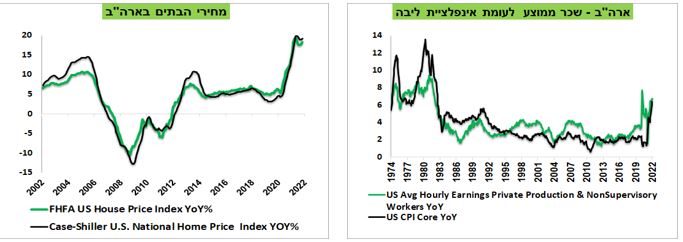

שנית, השכר הממוצע עלה בשנה האחרונה בקצב הגבוה ביותר מאז תחילת שנות השמונים (למעט השיבושים בנתוני השכר הממוצע עם פרוץ המגפה). הקשר בין השכר לאינפלציה מעלה חשש מפני "הספירלה" המפורסמת של אינפלציה ושכר שמזינים אחד את השני. שלישית, תחזית הצרכנים לאינפלציה בשנה הקרובה, לפי סקר הסנטימנט הצרכני (Conference Board) בחודש מרץ, קפצה מ-7.1% ל-7.9%.

מקור: Bloomberg, מיטב דש ברוקראז'

רביעית, רכיב המחירים במדד מנהלי הרכש בתעשייה ISM עלה בחדות מ-75.6 בפברואר ל-87.1 במרץ, הרבה מעל התחזית. בנוסף, לפי תחזיות החזאים, קצב האינפלציה אחרי מדד חודש מרץ צפוי לעלות ל-8.5%. לבסוף, מחירי הדיור בארה"ב עולים בקצב שנתי של כמעט 20%. הזיכרונות ממשבר הסאב-פריים עדיין לא נשכחו. לכן, גם העלייה החדה במחירי הדירות עשויה להוסיף מוטיבציה ל-FED ולזרז ריסון מוניטארי. הורא מסכם וכותב, "נציין שבינתיים, שוק המניות לא נבהל מעלייה חדה בציפיות הריבית ובתשואות. אם מצב זה ימשך הוא יעזור לבנק המרכזי להיות אמיץ יותר ביחס לקצב העלאות ריבית".

שוקי האג"ח ושוקי המניות עדין לא באותו עמוד

במהלך השבוע החולף, עקום התשואות בחלק של בין השנתיים ל-10 שנים להפוך שוב לשלילי, על רקע נתוני התעסוקה והמשמעות שלהם. לאור זאת, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מצביע על כך שבפעם השניה במהלך השבוע שעבר. באופן "שהוא הכל חוץ ממקרי, הפד' פרסם לפני 9 ימים עבודה שהכותרת שלה היא 'אל תפחדו מעקום התשואות (המשך)' והיא באה להסביר לציבור המשקיעים שהתהפכות עקום התשואות הוא לא בהכרח סימן למיתון אלא עשוי לנבוע מסיבות אחרות. כמובן, ההיסטוריה מראה לנו שמדובר בלא פחות מגניבת דעת כאשר לא רק שב-70 שנה האחרונות בכל פעם שהעקום התהפך הגיע לאחר מכן מיתון (מלבד באמצע שנות ה-90 כאשר ההשקעות האדירות בתשתיות האינטרנט הצליחו למנוע מיתון) אלא גם שבכל פעם שהעקום מתהפך מישהו בפד אומר שאין מה להיבהל (נאום ה"הפעם זה שונה" של ברננקי ב-2006 למשל) ואוכל אחרי זה כובע.

לדבריו, "האמת היא שמה שבאמת מדהים זה שאותם כותבים שפירסמו את המחקר בשבוע שעבר, פרסמו את המאמר המקורי ב-2018 וכבר אז הם כנראה טעו. נכון, המיתון הגיע בסופו של דבר בעקבות הקורונה אבל 1) הפד התחיל להוריד ריבית כבר לפני הקורונה 2) גם ללא הקורונה המשק האמריקאי היה כנראה נכנס למיתון ב-2021. לכן, בשורה התחתונה קשה להתווכח עם התנהגות שוק שנמשכת באופן עקבי כל כך הרבה זמן. התהפכות העקום היא האינדיקאטור הכי טוב שיש למיתון שבפתח ועל אף שהוא בעייתי מבחינת תזמון (מקדים ב-24-12 חודשים את המיתון), הוא מצוין מבחינת תוצאה סופית".

מקור: Bloomberg, מיטב דש ברוקראז'

רביעית, רכיב המחירים במדד מנהלי הרכש בתעשייה ISM עלה בחדות מ-75.6 בפברואר ל-87.1 במרץ, הרבה מעל התחזית. בנוסף, לפי תחזיות החזאים, קצב האינפלציה אחרי מדד חודש מרץ צפוי לעלות ל-8.5%. לבסוף, מחירי הדיור בארה"ב עולים בקצב שנתי של כמעט 20%. הזיכרונות ממשבר הסאב-פריים עדיין לא נשכחו. לכן, גם העלייה החדה במחירי הדירות עשויה להוסיף מוטיבציה ל-FED ולזרז ריסון מוניטארי. הורא מסכם וכותב, "נציין שבינתיים, שוק המניות לא נבהל מעלייה חדה בציפיות הריבית ובתשואות. אם מצב זה ימשך הוא יעזור לבנק המרכזי להיות אמיץ יותר ביחס לקצב העלאות ריבית".

שוקי האג"ח ושוקי המניות עדין לא באותו עמוד

במהלך השבוע החולף, עקום התשואות בחלק של בין השנתיים ל-10 שנים להפוך שוב לשלילי, על רקע נתוני התעסוקה והמשמעות שלהם. לאור זאת, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מצביע על כך שבפעם השניה במהלך השבוע שעבר. באופן "שהוא הכל חוץ ממקרי, הפד' פרסם לפני 9 ימים עבודה שהכותרת שלה היא 'אל תפחדו מעקום התשואות (המשך)' והיא באה להסביר לציבור המשקיעים שהתהפכות עקום התשואות הוא לא בהכרח סימן למיתון אלא עשוי לנבוע מסיבות אחרות. כמובן, ההיסטוריה מראה לנו שמדובר בלא פחות מגניבת דעת כאשר לא רק שב-70 שנה האחרונות בכל פעם שהעקום התהפך הגיע לאחר מכן מיתון (מלבד באמצע שנות ה-90 כאשר ההשקעות האדירות בתשתיות האינטרנט הצליחו למנוע מיתון) אלא גם שבכל פעם שהעקום מתהפך מישהו בפד אומר שאין מה להיבהל (נאום ה"הפעם זה שונה" של ברננקי ב-2006 למשל) ואוכל אחרי זה כובע.

לדבריו, "האמת היא שמה שבאמת מדהים זה שאותם כותבים שפירסמו את המחקר בשבוע שעבר, פרסמו את המאמר המקורי ב-2018 וכבר אז הם כנראה טעו. נכון, המיתון הגיע בסופו של דבר בעקבות הקורונה אבל 1) הפד התחיל להוריד ריבית כבר לפני הקורונה 2) גם ללא הקורונה המשק האמריקאי היה כנראה נכנס למיתון ב-2021. לכן, בשורה התחתונה קשה להתווכח עם התנהגות שוק שנמשכת באופן עקבי כל כך הרבה זמן. התהפכות העקום היא האינדיקאטור הכי טוב שיש למיתון שבפתח ועל אף שהוא בעייתי מבחינת תזמון (מקדים ב-24-12 חודשים את המיתון), הוא מצוין מבחינת תוצאה סופית".

מקור: בלומברג

מקור: בלומברג

אז מה עושים כשהעקום מתהפך? בורחים מהשוק לפני שהמיתון מגיע? לפי גרינפלד ממש לא בטוח. הוא מפנה למחקר בדויטשה מהשבוע שעבר, לפיו התגובה של השווקים (S&P 500) היתה שונה מאוד בתקופה שלפני שנות ה-80 ובזאת שאחריהן. לכן, השאלה המעניינת היא האם אנחנו בתקופה של חזרה לאינפלציה וריביות גבוהות כמו בשנות ה-70 וה-80? להערכתנו, מכיוון שחלק גדול מהאינפלציה הנוכחית נובע מגורמי היצע וצפוי לדעוך לקראת סוף השנה ומכיוון שהגורמים המבניים הדפלציוניים (בעיקר הדמוגרפיה) שאפיינו את 20 השנים האחרונות עדיין לא נעלמו, התשובה היא לא. מדוע שווקי המניות ממשיכים להתעלם מעליית הסיכוי למיתון? בהמשך לכך, אמיר כהנוביץ, כלכלן ראשי הפניקס-אקסלנס, מפנה זרקור לכך ששוק המניות תמיד המשיך לעלות אחרי התהפכות עקום התשואות - המשך עליות בשוק המניות לא בהכרח מהוות תמיכה לטיעונים שהמיתון הבא יהיה קל, שכן גם בעבר המניות המשיכו לעלות לאחר התהפכויות של עקום התשואות, ולפעמים אף המשיכו בעליות עוד מספר שנים. למעשה לפי הפחתות הריבית שגלומות מ-2024 גם שנת 2023 יכולה עדיין להסתכם כשנת עליות. האם הפעם זה אכן יהיה מיתון שונה? - לדבריו, בגולדמן זאקס טוענים שהמיתון הבא (לכשיגיע) יהיה קל, כשהם לא מזהים חוסר איזון פיננסי משמעותי בכלכלה. אבל טענות מסוג "הפעם זה יהיה שונה" נחשבות מסוכנות. חשוב לזכור שהיפוך עקום התשואות הוא לא המיתון בכבודו ובעצמו אלא אינדיקציה ולא לגורם לגורם המיתון, אלא לתנאים הכלכליים ההדוקים שמגדילים את הרגישות של הכלכלות להיכנס למיתון. למשל התהפכות עקום התשואות ב-2006 לא חזתה את משבר הנדל"ן שבא כעבור שנתיים והתהפכות העקום ב 2019 לא חזתה את מגיפת הקורונה, אלה הן בעיקר תיארו תנאים שאיפשרו לזעזועים הללו לדחוף את הכלכלות למיתון. הוא מסכם ואומר "אני מניח למשל שאילו היינו ב-2021 בעקום תשואות הפוך אז המלחמה עם אוקראינה היתה אולי מסוגלת גם היא להכניס את הכלכלה העולמית למיתון. כלומר, לגולדמן ומקביליו אין הרבה סיכוי לחזות את הסיבה למיתון. אבל בהחלט יתכן שהעליות עד אז בשוק המניות יעלו על הנזק שיתרחש לכשיתרחש ובמיוחד אם הקטליזטור למיתון יהיה מדוד יחסית. נקודה נוספת לטובת המניות היא האינפלציה הגבוהה כיום שהופכת כל נכס ריאלי לאטרקטיבי בהשוואה לאיבוד הערך המובטח במזומן". שוק העבודה בארה"ב ממשיך להפגין עוצמה לבסוף, כלכלני לאומי בוחרים להדגיש את העובדה ששוק העבודה בארה"ב ממשיך להפגין עוצמה כאשר האבטלה חזרה לרמות טרום המשבר. שיעור העלייה בשכר ממשיך לעלות ועלול להוות זרז נוסף בעליית האינפלציה. התעסוקה עלתה ב-431,000 משרות בחודש מרץ, ושיעור האבטלה ירד ל-3.6% מ-3.8%. מספר המובטלים ירד ב-318,000 ל-6 מיליון וזה כבר מביא את שוק העבודה חזרה לרמות של פברואר 2020 (3.5% ו-5.7 מיליון), טרום מגפת הקורונה. אף שהיקף העלייה בתעסוקה הייתה נמוכה במעט מממוצע התחזיות, היו עדכונים משמעותיים כלפי מעלה בנתוני התעסוקה של החודשים הקודמים. הנתון לחודש ינואר תוקן מ-481,000 ל-504,000, והנתון לפברואר עודכן מ-678,000 ל-750,000. עם תיקונים אלה, התעסוקה בינואר ופברואר גבוהה ב-95,000 ממה שדווח בעבר. התיקונים נובעים מדיווחים נוספים שהתקבלו ממעסיקים ומסוכנויות ממשלתיות וגם חישוב מחדש של גורמים עונתיים. העלייה בתעסוקה נמשכת בתחום הפנאי והאירוח, שירותים מקצועיים ועסקיים, קמעונאות מסחר וייצור. שיעור ההשתתפות בכוח העבודה, שעמד על 62.4% בחודש פברואר, על בחודש מרץ ויחס התעסוקה-אוכלוסיה עלה ב-0.2 נקודת אחוז ל-60.1%. מספר האנשים שאינם בכוח העבודה שרוצים כיום עבודה גדל בכ-382,000 ל- 5.7 מיליון במרץ. השכר הממוצע עלה בחודש במרץ ובמהלך 12 החודשים האחרונים, שיעור עליית השכר הממוצע לשעה הואץ ל -5.6%.

- 2.משה 04/04/2022 06:17הגב לתגובה זואני מבין את שוק המניות ההגיוני. מניות טובות במחיר הגיוני צריכות לעלות ומניות גרועות במחיר מופקע צריכות לרדת.

- 1.Sassi6 04/04/2022 05:09הגב לתגובה זולא יבוא התיקון על פי עד אחד, אז תנו לנו עוד אינדיקטור נוסף להיפוך עקומת תשואות האגח

- לי 04/04/2022 12:13הגב לתגובה זומדברים , מדברים ומדברים והשוק עולה בטירוף. אין אלטרנטיבה

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

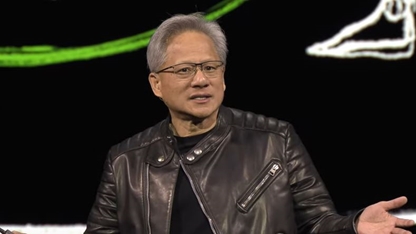

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כול זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכול אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הם יהיו למציאות. לא רק הואנג גילה את ישראל, כול ענקי התעשייה בעולם מחטטים במקומותינו. רובם אומנם בניסיון לקנות בזול ידע ששווה הרבה יותר כאשר הם מנצלים את 'תרבות האקזיט', אבל לא מעט מהם בוחנים פה הזדמנויות בגלל האמונה ביכולות המקומיות. מאסק מאידך, משנה את העולם מזה למעלה מ-25 שנים, הצליח, במהלך 2025 להוכיח לעולם, שוב, שחלומות ניתנים למימוש. האיש הזה, שבשנת 2001 הקים את SpaceX וב-2004 רכש את טסלה, הצליח, עד כה, להוביל להקמת 3 תעשיות ענק גלובליות, החלל, הרכב החשמלי והרכב האוטונומי. בפוסט ברשתות החברתיות ביום רביעי האחרון, הציע מאסק ש"בינה יישומית (applied intelligence)" יכולה לגרום לצמיחה כלכלית דו-ספרתית בטווח הקרוב ולצמיחה תלת-ספרתית תוך חמש שנים. "צמיחה דו-ספרתית מגיעה תוך 12 עד 18 חודשים. אם בינה יישומית היא המייצגת של צמיחה כלכלית (כפי שהיא צריכה להיות) תלת-ספרתית אפשרית בעוד כ-5 שנים", כתב ברשת X שבבעלותו.