"ארצות הברית היא הברבור השחור הבא"

יונתן כץ, כלכלן המאקרו של לידר שוקי הון, נשמע פסימי לגבי מצב השווקים, בעקבות המשך התפרצות נגיף הקורונה, ובמיוחד בארצות הברית. שם, לטענתו, אין לממשל כל דרך למנוע את ההתפרצות שכבר בעצם החלה. לדעתו, זה לא יסתיים בקרוב ואנחנו צפויים, ככל הנראה, לראות אירוע מתגלגל לתוך החצי השני של 2020.

"אחיין שלי הוא רופא בפרזנו שבקליפורניה", אמר כץ בשיחה עם ביזפורטל. "הוא מספר שאין להם מספיק אמצעי הגנה על צוותי הטיפול בבתי החולים. הגיע אליהם חולה שהראה את כל הסימנים של הקורונה, אבל הם לא ידעו אם יש לו את הנגיף כי אין להם מספיק ערכות זיהוי, הם היו שעות בטלפון, הוא השתעל עליהם ובסוף שלחו אותו הביתה.

"חוץ מזה אין שם רפואה ציבורית ואנשים לא ישלמו 3,000 דולר על בדיקה כי אין להם את הכסף הזה. 25 מיליון אנשים אין להם ביטוח בכלל. טראמפ גם ביטל את היחידה למיגור וירוסים מהסוג הזה, שזה עוד משהו שלא מאפשר להם להתמודד.

"סין כבר לא אישיו. אם היה רק איטליה ואיראן זה היה בסדר. לדעתי המדינה הכי פחות ערוכה זו ארצות הברית. החשש הוא שארצות הברית הוא הברבור השחור הבא וזה גם מה שקרה בסוף השבוע האחרון בוול סטריט. אף אחד בכלל לא הסתכל על נתוני התעסוקה המצוינים.

- הברבור הלבן של טאלב: "החוב האמריקאי יוביל למשבר"

- מה צפוי בשווקים? ועל ברבור שחור וברבורים לבנים

- המלצת המערכת: כל הכותרות 24/7

זה אומר שהירידות יימשכו בישראל...

"כן הקשר מאוד ברור. יש פאניקה. זה ישפיע עלינו ללא ספק וזה כבר משפיע. חשבו שזה יסתיים ברבעון השני, זה היה המצב הפסימי. היום כבר אי אפשר לדעת היום זה יכול לגלוש לחלק גדול מהשנה".

האם נראה ירידות בחצי השני של השנה?

"זה נעלם מאוד גדול. אם מתחילים את הרבעון השלישי ואין חיסון וכשארצות הברית לא עושה ממש מאמצים, אז אם הסיפור הזה לא ייסגר עד הקיץ, וגם לא ודאי שהחום יהרוג את הנגיף, הערכה שלי היא שהעליות של 2019 יימחקו. נסיים את 2020 כמו שהתחלנו את 2019 וסוף 2018".

זה לא אופטימי.

"נכון. אבל עדיין השוק 10 שנים בעלייה אז זה תיקון מתבקש".

מה המשקיעים צריכים לעשות עכשיו?

- 20.אחד העם 10/03/2020 16:50הגב לתגובה זוכץ אולי לבן אבל ברבור מברבר כזה טרם נשמע.

- 19.תש 09/03/2020 13:53הגב לתגובה זומשנת 2016 משווקים סחורה לציבור סיום השיווק הם צריכים מלחמה מגיפה או מפולת בנדל"ן ברגע שהמדדים יגיעו לרמה המתבקשת יעלמו המגפות

- 18.קשקוש 09/03/2020 13:18הגב לתגובה זוהבעיה זה ההומלסים

- 17.רחלי 09/03/2020 11:40הגב לתגובה זולמה צריך לחוות את הירידה....?? צריך להיכנס אחר כך

- 16.אני 09/03/2020 10:12הגב לתגובה זואולי מספיק להשתמש בבעלי חיים כמטאפורות חיוביות או שליליות ברבור שחור הוא רע?? למה?? דובים הם רעים?? למה נראה לכם?? שוורים הם טובים?? אין בשפה העברית מספיק מילים לתאר מפולת או אופוריה או שלל מילים נוספות שחייבים שוב להפוך את בעלי החיים לשליליים או חיוביים ממש נמאס כבר מזה לפחות לי

- מעריך 09/03/2020 11:52הגב לתגובה זואתה איש מאושר

- שחור 09/03/2020 13:21מה רצית שיגידו ברבור לבן עדיף להגיד שחור . כל מיני "כלכלנים" למיניהם למדו את זה בשנת תרפ"ט אז משתמשים כעת בברבור שלהם כי הם מתרחצים באמבט כסף עם ברבור גומי ולא ברווז צהוב מגומי.

- 15.משה מיציע א 09/03/2020 09:26הגב לתגובה זוהחכמים מזמן בחוץ. מה המשפט הזה? לא למכור אחרי הירידות? אחרי כל הירידות קונים! והמשפט: זה יעלה בעוד זמן מה? שנה שנתיים? עדיף היה לא לכתוב שטויות ולהטעות את הציבור.

- 14.מצב ניירות הערך בעולם (ל"ת)משה שויקה 09/03/2020 05:13הגב לתגובה זו

- 13.ארנון 09/03/2020 04:31הגב לתגובה זוכל סקטור התיירות אין רווחים יש הפסדים.סקטור הבנקאות בעקבותיוסקטור האנרגיה גם הואהנדלן ילך בעקבותיהם.יש כסף פנוי יש ריבית נמוכה אבל אין גורמים שישתמשו בובקצור אמור לעלות אבל אולי בעוד שנה שנתיים

- 12.אחד 09/03/2020 02:16הגב לתגובה זואנחנו נמצאים לפני מיתון מתמשך. לא בכלל המחלה זה היה טריגר בלבד

- 11.עמי 09/03/2020 00:47הגב לתגובה זורמת החוב גבוהה מדי

- 10.פחחח 09/03/2020 00:46הגב לתגובה זוגם אם תחסכו 50 אחוז ירידה לא למכור זה טאבו אף פעם לא למכור. רק לקנות....

- 9.אנונימי 09/03/2020 00:11הגב לתגובה זולמה לא למכור ?נייר ערך שירד לי ב 60 אחוז , יקח לי שנים להחזיר את ההשקעה ויתכן ולעולם לא .

- 8.רם 09/03/2020 00:05הגב לתגובה זוהיום מופסד ? 60%+

- 7.אבנר 08/03/2020 23:45הגב לתגובה זוכלכלן מדבר רפואה...

- 6.יובל 08/03/2020 22:12הגב לתגובה זואלוהים ישמור תעשו קצת דיו דיליג'נס לפני שאתם מפרסמים כתבה של מישהו שאין לו חצי מושג על הכלכלה של ארה"ב, המערכת הרפואית שלה וכו. מביך

- 5.ממש מועיל 08/03/2020 22:01הגב לתגובה זומצד שני לא למכור יהיו עליות. תמיד אפשר לצטט אחרי זה את החלק הרלוונטי בכתבה. פשוט מושלם ולא אומר כלום...

- 4.מלחמת עולם ביולוגית עדין לא מאוחר למכור (ל"ת)כ 08/03/2020 21:55הגב לתגובה זו

- 3.vvc 08/03/2020 21:50הגב לתגובה זוכשיופל האסימון , אחרי 3 חודשים כולם מבינים שאחוז קטן מעל גיל 60 נעשה חולה ומתוך זה אחוז קטן גם נפטר. ולכן יבקשו מאנשים מעל גיל 60 לא להגיע לעבודה . אלה שידבקו בעבודה לא ירגישו בכלל שהמחלה שהנגיף היה אצלם וחלף. ולכן הכללה תחזור מהר מאוד לעצמה. אני מאמין שרק טראמפ יוכל לעשות את הסלקציה הזאת נמתין ונראה

- 2.תתעורר. כבר עכשיו חזרנו ל2019 (ל"ת)כתבה מהפוזיציה 08/03/2020 21:48הגב לתגובה זו

- 1.כמה כמה שטויות אפשר לכתוב ??!! (ל"ת)דוד הגנן 08/03/2020 21:14הגב לתגובה זו

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

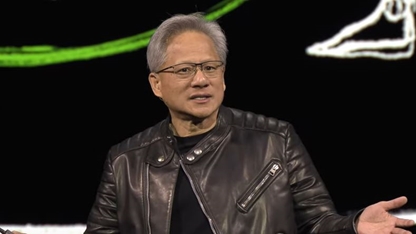

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.