מדד חדש של הפד': השיבושים בשרשרת האספקה כבר עברו את השיא

הפרסום האחרון של האינפלציה בארצות הברית, זה לחודש נובמבר, הציג רמה של 6.8% - הגבוהה ביותר זה קרוב לארבעה עשורים, ובעקבותיה כידוע יצמצמו בבנק המרכזי של ארצות הברית את קצב רכישות האג"ח הממשלתי (ההדפסה הכמותית) ומתעתדים להעלות את הריבית 3 פעמים השנה. בין הסיבות העיקריות לאינפלציה שיבושים והתייקרויות בשרשראות האספקה, הן בשל ביקושים גבוהים עם פתיחת חלק מהכלכלות מחדש ולצד זאת בכל זאת השבתות בפריקת והטענת המכולות בנמלים אצל עובדים שנכנסו לבידוד.

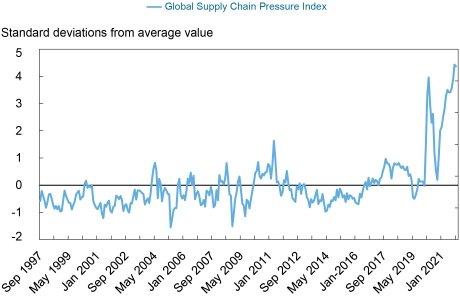

אך מה מצב השיבושים הללו בעת הנוכחית ועד כמה יתבטאו בפרסומים הבאים של נתוני האינפלציה? בשלוחת הפדרל רזרב במדינת ניו יורק פרסמו מדד חדש ששואף לעקוב אחר שינויים אלה, והנתונים בו מציעים: השיא מאחורינו לעת עתה.

שם המדד הוא Global Supply Chain Pressure Index, ובקיצור GSCPI, והוא מרכז את השינויים מאז 1997, כשהגרף פחות או יותר נע סביב קו הממוצע בו. קפיצה בולטת הייתה ב-2011 לאחר הצונאמי ביפן ששיבש את הייצור במדינה, והשטפון בתאילנד את יצור הרכבים ורכיבים אלקטרוניים.

ואולם הקורונה הצליחה להתעלות על רמות אלה "הקפיצה במדד ה-GSCPI אחרי האירועים ההם מחווירה לעומת מה שראינו בקורונה", כתבו כלכלני הפד בניו יורק. "סין כזכור נכנסה לסגר והמדד נפל לרגע כשהייצור העולמי החל להתאושש בקיץ 2020, לפני שעלה בקצב דרמטי בחורף שלאחר מכן". השיבושים בשרשרת האספקה הגלובלית היו גבוהים מהרגיל ב-4.5 סטיות תקן - רמה שכזו לא נראתה מאז 1997, כך מורה הגרף, אך ייתכן כי כעת פניהם לירידה. "השיבושים כבר הגיעו לשיא וייתכן שיתמתנו בהמשך", כתבו הכלכלנים.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

המדד החדש משקלל כמה מהמדדים הקיימים שאמורים לעקוב אחר השינויים בשרשראות האספקה. הראשון בהם הוא מדד ה-Baltic Dry שעוקב אחר השינויים במחירי הובלת חומרי הגלם, לאחריו ישנו מדד Harpex שעוקב אחר מחירי המכולות. לכך הוסיפו נתונים על עלויות שילוח אווירי אל ארצות הברית וממנה ממשרד העבודה.

עוד הוכנסו למשוואה מדד מנהלי הרכש (PMI) של הסקטור היצרני, המבוסס על משאל בקרב התעשיינים, לגבי עיכובים באספקת סחורה שהזמינו בעצמם, וכן היקף צבר ההזמנות צבר ההזמנות במדינות בולטות בכלכלה האמריקאית, האירופאית והסינית.

לגבי המדד האחרון, בפד ניסו לבודד את הגורמים הקשורים בצד ההיצע באמצעות נטרול שינויים שקשורים בהזמנות חדשות - שהן כבר אינדיקציה לשיטתם למה שקורה בצד הביקוש. הרעיון הוא להתמקד ביצור - כי בכלכלות שחוות שיעורי אינפלציה גבוהים טוענים בפני האזרחים, כמו גם שוקי ההון, שההיצע הוא הסיבה לכך. בסך הכל 27 משתנים שונים הוכנסו לתוך מדד ה-GSCPI החדש, ובפד בניו יורק אמרו שיפרסמו בהמשך את ההשפעה של טלטלות בו על מדדי המחירים לצרכן וליצרן.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ובכל זאת, כפי שניתן לראות, הגרף מראה ירידה מזערית מהשיא, ומדינות רבות מתמודדות עתה עם התפרצויות גדולות של זן האומיקרון - ומנסות לגבש אסטרטגייה להתמודד איתו, כשכמובן אין ערובה לגישה אחידה. בסין למשל חזרו לסגרים, הגם שנתונים מבריטניה מראים כי המחלה לה גורם הזן פחות חמורה מזו שגרם לה וריאנט הדלתא. ככל שיבחרו לנקוט עוד צעדים של בידודים, הדבר עשוי לפגוע בתחום היצור, כמו גם בהובלה ופריקה של סחורות, ולהמשיך להשפיע על המדד.

- 2.וורן באפט 05/01/2022 11:49הגב לתגובה זוגנבת לי את השם

- 1.אוברסיז הולכת לטוס (ל"ת)באפט 05/01/2022 11:00הגב לתגובה זו