ריבית הבנקים המרכזיים עולה, אך לא מתגלגלת לפקדונות הציבור

העלאת הריביות של הבנק המרכזי במדינת ישראל (אשר עומדת כעת על 1.25% וצפוייה להגיע בעוד שנה ל-2.75%) מחלחלת באופן חלקי למשקיעים ומשפיעה על תשואות אגרות החוב לזמן קצר, כמו על המק"מים ואפילו על הריבית שמקבלים על פקדונות בבנק (פק"מ) במידה ומוכנים לסגור את הכסף לזמן מה. בכל האפיקים הללו התשואה כבר עוברת את רף ה-1.5%, באפיקים של שנה לפחות.. >>> השקעות קצרות טווח נטולות סיכון: מקמים, פקדונות או קרנות כספיות? יחד עם זאת, במידה ולא רוצים לנעול את הכסף בפק"מ הבנקים מציעים על הפקדות יומיות ריביות מזעריות בלבד של שברירי אחוזים. בהפקדות לחודש הריבית יכולה להגיע למעט יותר מ-0.1% בשיעור שנתי, בהפקדות יומיות או שבועיות זה יהיה פחות מ-0.1%. הבנק היחידי שגלגל את העלאת הריבית של בנק ישראל ללקוחות גם בהפקדות יומיות הוא בנק ירושלים בו ניתן לקבל 0.95% - יוצא דופן בולט מאד. ישראל אינה ייחודית מבחינת העלאות הריבית של הבנקים המרכזיים שנועדו לצנן את האינפלציה. בישראל היא עומדת על 4.4%, נתון גבוה בהרבה מהרצוי, אך עדיין נמוך מאד ביחס למתרחש בעולם, שם האינפלציה מגיעה ל-8-9%. לקריאה נוספת:

>> מעל הצפי: האינפלציה בארה"ב ממשיכה להכות: 9.1% בשנה האחרונה, 1.3% ביוני >> האינפלציה בבריטניה זינקה ל-9.4% - שיא של 40 שנה >> כצפוי: גם הבנק המרכזי האירופאי נכנע לאינפלציה ומעלה את הריבית ב-0.5% כך גם בארצות הברית, הפד העלה את הריבית לטווח של בין 2.25 ל-2.5%, וגם שם הבנקים המסחריים עדיין מציעים ללקוחתיהם תשואה אפסית על הפקדונות. הלקוח האמריקאי יקבל בממוצע על פקדון בבנק 0.13%. הסיבה לכך היא פשוטה. העסק המסורתי של הבנקים הוא הפער בין הריבית על ההלוואות שהם מעניקים לריבית על הפקדונות שהם מקבלים מהלקוחות. הם נדרשים לפקדונות הללו כדי שיהיה להם הון שיאפשר הלוואות, וכדי למשוך את הלקוחות להפקיד את כספם באופן שיוכלו להלוות אותו הם נדרשים למשוך אותם על ידי הריבית שישלמו להם. באופן פשטני, אם הבנק משלם 2% על הפקדון וגובה 6% על ההלוואה, הוא מרוויח את ההפרש הזה. בפועל הפערים גבוהים בהרבה, ורק מתרחבים בתקופה הזו. הביקוש להלואוות ממשיך לעלות, למרות עלית הריבית, כשהצרכנים האמריקאים מנסים לשמור על אותה רמת צריכה למרות המחירים המטפסים. הבנקים יכולים לגבות ריביות גבוהות יותר. על פי ההערכות שיעור הריבית על ההלוואות עלה ב-16.5% מאז שנת 2021. לכאורה גם הריבית שמשלמים על הפקדונות הייתה צריכה לעלות, כדי למשוך יותר לקוחות להפקיד את כספם על מנת שיהיה לבנקים יותר כסף להלוות. אך המצב אינו כזה. הסיבה לכך היא שהבנקים יושבים כבר כעת על הררי מזומנים שהצטברו בתקופת מגיפת הקורונה והתמריצים הממשלתיים, ולא מרגישים שום צורך לרדוף אחר הלקוחות כדי שאלו יגדלו את הפקדונות שלהם. כך הם ממשיכים לשלם לפקדונות ריבית אפסית אך מעלים את הריבית שהם גובים על ההלואות שהם מעניקים ללקוחות. ישנם אנליסטים הסבורים שהמדיניות של הבנקים תשתנה במהלך השנה הקרובה, גם אם באופן הדרגתי. לעיתים קרובות גם כאשר מסתיים תהליך העלאת הריבית על ידי הבנקים המרכזיים (מה שייתכן שיקרא מוקדם מהצפוי), הריביות בשוק ממשיכות לטפס במשך שניים שלשה רבעונים נוספים. הבנקים נהנים מהעלאת הריבית מוקדם יותר, אך הלקוחות משלימים את הפער בהמשך. אלטרנטיבה אפשרית ללקוחות מציעים הבנקים הדיגיטילים ופלטפורמות הפינטק החדשות כמו SOFI TECHNOLOGIES . הבנקים הללו מציעים תשואה טובה יותר שיכולה להגיע ל-1.5%-2%. הסיבה לכך היא שעלויות התפעול הנמוכות יותר מאפשרות להן להציע ריביות גבוהות יותר. בנוסף, הם מתמודדים עם תחרות קשה יותר שמחייבת אותם להתמודד על ליבם של הלקוחות על ידי העלאת הריבית שהם מציעים. הבנק הדיגיטלי הראשון שצפוי להיפתח בישראל יהיה OneZero, ומעניין לראות אם גם הוא יציע ריביות גבוהות יותר על הכסף השוכב בעו"ש על מנת למשוך אליו לקוחות. ישנם לקוחות רבים שמנסים לרקוד על שתי החתונות ומחזיקים חשבונות בבנקים רגילים על מנת לקבל את המשכורת ולנהל את חיי היום יום, וחשבון נוסף בבנק דיגיטלי היכן שהם יכולים להרוויח יותר כסף על החסכונות. כ-27% מהלקוחות בארצות הברית מחזיקים חשבונות בבנקים שפעילים רק אונליין, אך ל-79% מתוכם יש במקביל חשבון בבנק רגיל. לא כל הבנקים מאפשרים ניידות נוחה בין החשבונות בבנקים אונליין לחשבונות הרגילים וחשוב לבדוק זאת לפני שפותחים חשבון כזה. יחד עם זאת התהליך צובר תאוצה, בין השאר עקב העובדה כי חלק מהבנקים הגדולים, כמו GOLDMAN SACHS ו- BANK OF AMERICA פותחים זרועות של בנקים אונליין הקשורים לחברה האם. קיימות דרכים נוספות עבור הלקוח האמריקאי כמו גם הישראלי על מנת להגדיל את התשואה שלו על הפיקדונות, וזאת עבור לקוחות שמתאפשר להם לנעול את כספם לכמה שנים. בישראל, ככל שזמן ההפקדה ארוך יותר הבנק יציע תשואה גבוהה יותר, וכפי שראינו לעיל התשואות יכולים להתקרב כבר ל-2% בפקדונות לשנה. בארצות הברית ישנו מכשיר הנקרא "תעודות הפקדה" (Certificates of Deposit) או בקיצור CD הדומה לפק"מ, שמציעים שיעורי ריבית תחרותיים יותר לכסף שנסגר לתקופת זמן של בין כמה חודשים לחמש שנים ואף יותר. הבנק אונליין Marcus לדוגמה, מציע 2.3% לפקדון לשנה, יותר מאשר בבנקים הישראליים, ואילו לתקופה של חמש שנים הוא מציע 3.2% לשנה, יותר מאשר אג"ח ממשלתי אמריקאי לתקופה דומה. להרחבת הידע בתחום ההשקעות בארץ ובחו"ל, וכן מדריכי הפיקדונות, ניתן להיכנס לאתר hon ולקרוא על אופציות ההשקעה השונות שעומדות לפניכם.

- 8.לילי 08/08/2022 09:57הגב לתגובה זוביקשתי ריבית גילגלו אותי מהמדרגות

- 7.הציבור פראייר 08/08/2022 04:36הגב לתגובה זוהבנק עושה 13% על ההון החוסך מקבל 1/4% כן רבע אחוז.. תמשיכו לממן לזבלים את היאכטות.רק מזומן ביד מיד.

- 6.אזרח תמים 07/08/2022 21:26הגב לתגובה זופשע נגד האזרחים הוותיקים ,ונגד האוכלוסיה החלשה ,שאינה מבינה במניות . להכניס לכלא את המפקח על הבנקים .

- 5.ירון 07/08/2022 19:45הגב לתגובה זוחבל על ההתעסקות,מה גם שמחירי הנדלן בשמיים,וזה כבר מוגזם.

- 4.גל 07/08/2022 18:28הגב לתגובה זוהכי טוב

- 3.נון 07/08/2022 17:34הגב לתגובה זועל דירה. המחסום הפסיכולוגי הוא ב3%. ברגע שמקבלים כזאת ריבית ההשקעה בדירות תתרסק.

- צריך אזרחות בשביל זה (ל"ת)כבש בורסה 07/08/2022 21:35הגב לתגובה זו

- 2.מלי גן 07/08/2022 16:39הגב לתגובה זוגם שם הרביות מגיעות ליותר מ 2.2% (לאנשים עם יכולת כלכלית) לא חייבים לקנות נדלן!

- נכון,, רק אל תשכח שהמדינה גונבת עוד 15% מס על פקמ (ל"ת)ירון,, 07/08/2022 22:49הגב לתגובה זו

- 1.יובל 07/08/2022 16:04הגב לתגובה זומה שעולה בארהב 100 שקל והתייקר ב9.1% עכשיו עולה 109. מה שעולה בארהב 100 עולה אצלנו 200, התייקר אצלנו ב4.4% כלומר 8.8 שקל עלייה. עכשיו זה עולה אצלנו כ- 209. מי הפראייר? איפה הבנק המרכזי שלנו שירים את הריבית לשמיים כדי שהאינפלציה אצלנו תרד? איפה הריביות על הפקמ? הבנקים גונבים אותנו, מוכרים את הכסף שלנו ב4.5% וקונים אותו ב0.001% מאיתנו!!!

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

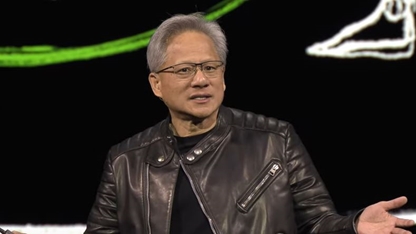

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.