תחזית קרנות ההשתלמות ביוני ובחצי השנה הראשונה: ילין ואנליסט מובילות

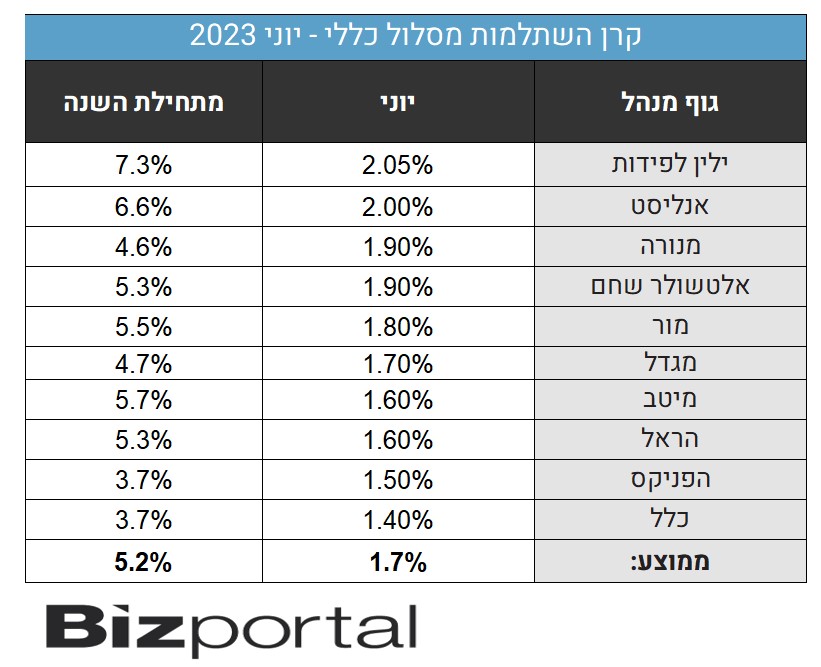

המחצית הראשונה של שנת 2023 מחייכת למשקיעים. השווקים בעולם מזנקים וגם החוסכים בקופות הגמל וקרנות ההשתלמות רואים את הכסף שלהם צומח. במסלול הכללי מדובר על עליה של 1.7% בחודש יוני ו-5.2% בממוצע מתחילת השנה. במסלול המנייתי התשואות טובות עוד יותר עם 3.5% בחודש יוני ו-8.7% מתחילת השנה.

עם זאת, מדובר בתשואה מאכזבת לעומת האפשרות של הקרנות מחקות המדדים, שבהם גם דמי הניהול זולים יותר. וול סטריט מזנקת ב-15% (מדד ה-S&P500), הנאסד"ק בפלוס 30%. אירופה גם היא מזנקת השנה - הדאקס בגרמניה עם 10%, הקאק בצרפת עם 13%, יורוסטוקס50 עם 15%. יפן עם יותר מ-27%. אז נכון, תגידו שזה לא אותו מוצר. המסלול הכללי הוא שילוב של אג"ח ומניות. זה נכון ועדיין. זו לא תשואה מרשימה, וכשתורידו את דמי הניהול - מדובר בעצם בתשואת חסר.

מעבר לכך - כשמשווים את המסלולים המנייתיים, שם לכאורה מדובר במסלולים שאמורים להיות טובים לפחות כמו המדדים הכלליים (הרי על זה אתם כביכול משלמים למוסדיים, שישיגו לכם תשואה עודפת) - התוצאות מאכזבות. תשואה של 8.7% כשבעולם 15-30%? למה בעצם?

אז למי שאומר לעצמו, בשביל מה צריך את זה, בוא נלך פשוט על מוצרים מחקי מדד, נוזיל דמי ניהול ונשיג את מה שהמדדים יודעים לתת בעולם, אפשר ללכת על מסלולים מחקי מדד, עוקבי S&P500. בקופות הגמל אפשר גם למצוא מסלולים מחקי נאסד"ק (זהירות - כשהוא עולה אתם עולים איתו, אבל הוא גם נופל יותר בירידות), בקרנות ההשתלמות אין מסלולים מחקי נאסד"ק אבל יש מסלולים מחקי S&P500.

- מיטב מזנקת: רווח נקי של 107 מיליון שקל ברבעון, עלייה של 70%, המניה כבר עלתה ב-250% בשנה

- הכי צמוד שיש: מה הסוד של שני בתי ההשקעות שמובילים בתשואות?

- המלצת המערכת: כל הכותרות 24/7

בכל מקרה, הנה התשואה הצפויה של בתי ההשקעות בחודש יוני ובמחצית הראשונה של השנה. שימו לב, יום ה-30 ביוני היה יום שישי ולכן חלק מהגופים יספרו את התשואה שלו בחודש יוני וחלק בחודש יולי, והיום הזה גם היה יום חזק בוול סטריט עם עליה של 1.6% בנאסד"ק, עליה של 1.3% ב-S&P500 ו-0.8% בדאו ג'ונס. למה זה משנה? כי בעצם ההשוואה קצת מתפספסת בעקבות השוני הזה. זה ישפיע גם על ההשוואה של החודש הבא. וזה שוב אומר לכם: אין באמת טעם להשוות קופות בחודש מסוים אחד. השאלה החשובה היא המגמה ארוכת הטווח (וגם כאן - אין לכם באמת יכולת לדעת איזה גוף יצליח יותר. ולכן מה שחשוב זה בעיקר להוזיל את דמי הניהול, על זה יש לכם שליטה).

תחזית התשואות של קרנות ההשתלמות, יוני 2023

נתון מעניין שחוזר על עצמו הוא שבתי ההשקעות מצליחים יותר מאשר חברות הביטוח. איך זה יכול להיות? בשוק הסבירו לביזפורטל כי הסיבה נעוצה בחשיפה לנכסים הלא סחירים. בבתי ההשקעות החשיפה נמוכה יותר מאשר בחברות הביטוח. אז נכון שהמגמה העולמית היא לעבור יותר לנכסים לא סחירים, אבל כאשר בחברות הביטוח מדובר על 30-35% ובבתי ההשקעות מדובר על 3% (אנליסט) 7.5% (ילין) ועד 15-20% (אלטשולר ומור) אז אתם רואים בקלות שילין ואנליסט בולטות. ככל שהחלק הלא סחיר קטן יותר כך הגוף בולט יותר.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

אז למה יש מגמה להכניס נכסים לא סחירים לתיק? הרעיון הוא שכאשר יגיעו שוב ירידות לשווקים (כמו בשנה שעברה למשל) אז הנכסים הלא סחירים יהוו כרית ביטחון מסוימת - הירידות יהיו קטנות יותר. ואכן, בשנה שעברה חברות הביטוח באופן כללי ירדו פחות מאשר בתי ההשקעות.

אפשר לסכם זאת כך - אם אתם רוצים 'יותר סיכוי ויותר סיכון' אז עדיף לכם בתי השקעות. זה הגיוני בטווח הארוך כי השווקים בדרך כלל עולים, כך מראה הסטטיסטיקה, אז לאורך שנים חשיפה לשוק מביאה תשואות גבוהות יותר. אבל אם אתם שונאים סיכון, מפחדים מדי משנים של ירידות, או צריכים את הכסף זמין כל הזמן, או ממש בטווח הקרוב - אז אולי עדיף לכם חברות הביטוח. שם נדמה שיש פחות סיכוי, אבל גם סיכון נמוך יותר.

והנה מדריך על קרנות השתלמות, מתי נכון לפדות את הכסף כדי לסגור הלוואות:

- 5.לפני חצי שנה עברתי מאלטשולר לכלל גאון אני (ל"ת)ששון 10/07/2023 14:38הגב לתגובה זו

- 4.כלכלן 05/07/2023 18:11הגב לתגובה זוביבי רע למדימה וטןב לאיראן ואוייבי ישראל

- יוסי 27/07/2023 09:02הגב לתגובה זואולמרט ברק וחלוץהמוציאים את דיבת הארץ בחול הם האויבים של הכלכלה הישראלית

- שוב ראית ערוץ 12? (ל"ת)אילנה 05/07/2023 20:47הגב לתגובה זו

- 3.אחד שיודע 05/07/2023 16:26הגב לתגובה זואלטשולר עשתה 4 אחוז ביוני במסלול מנייתי

- 2.דוד 05/07/2023 12:49הגב לתגובה זומבטאות את זה בתמחור? למה להן לעשות את זה? הרי התשואות ירדו בגלל זה.

- איציק אהרוני 05/07/2023 14:47הגב לתגובה זומה זאת אומרת? הם חייבים לעדכן את המחיר. זה נקרא שערוך. עושים את זה פעם בתקופה

- 1.שרה 05/07/2023 11:31הגב לתגובה זונראה לי שעשיתי טוב שברחתי בתחילת השנה ממור לילין לפידות. זו לא חתונה קתולית ואין טעם להצמד לחברה מסויימת..... לנו החוסכים חשוב רק תשואות של חברה........

- איציק אהרוני 05/07/2023 16:05הגב לתגובה זוכל שנה יש כוכב אחר. ניהול אקטיבי לא מצליח לתת תשואה עודפת על ניהול פסיבי.

- סרגיו 05/07/2023 12:50הגב לתגובה זותבדוק טפוח מול טפוח שהם יהוה מי אותו סוג , חלין 0.5% מעל כולם , איך זה אנשים שם יותר מיומנים ? או שרמת הסיכון שם אחרת ?

- ילין לפידות 05/07/2023 14:34ילין משערכים תשואות של יום אחרון בחודש בחו"ל ובניגוד לשאר הגופים עד 29.6 תשואה כלפי מעלה