קופות הגמל להשקעה בינואר 2022: הראל הפסידה הכי פחות, אלטשולר בתחתית; בטווח הבינוני: אנליסט וילין לפידות ראשונות

הירידות בשווקים בינואר התבטאו גם בקופות. אבל האם זה אומר שצריך לצאת? אם אתם משקיעים לטווח ארוך - לא. התשואה ארוכת הטווח חשובה הרבה יותר; מהי קופת גמל להשקעה ומדוע מדובר במסלול השקעה מעניין לטווח הבינוני-ארוך

בעקבות הירידות בשווקים חודש ינואר 2022 לא האיר פנים לחוסכים גם בקופות הגמל להשקעה. הקופות ירדו בממוצע ב-1.8% במסלול הכללי ו-3.1% במסלול המנייתי, אבל חסכון הוא לטווח ארוך, ולכן חשוב לזכור שלאורך זמן שוקי המניות עולים. זו לא תחזית ולא נבואה, אלא סטטיסטיקה ארוכת שנים. זה כמובן יכול להשתנות, אף אחד לא יכול להבטיח תשואה בשוק ההון - ותזהרו מאוד מאנשים שמבטיחים לכם תשואה מובטחת.

בשנת 2021 המסלול הכללי הניב תשואה ממוצעת של 13%, והמסלול המנייתי הניב 23% - אלה תשואות גבוהות, אל תתרגלו להן. התשואה השנתית הממוצעת במסלול הכללי היא כ-5% ובמסלול המנייתי כמובן יותר. אבל התשואות בטווח הבינוני מראות שגם כאשר לוקחים בחשבון את הנפילות בשווקים - השוק בדרך כלל מתקן. עובדה, בטווח של 3 שנים במסלול הכללי התשואה עומדת על 27% בממוצע, במסלול המנייתי היא עומדת על 50%. בטווח של 5 שנים במסלול הכללי התשואה עומדת על 38% בממוצע, ו-72% במסלול המנייתי.

אז לאן הולך השוק? האם הוא ימשיך לרדת או יחזור לעלות? אנחנו כמובן לא יודעים. אבל אם אתם בשוק ההון לטווח הארוך - אז חודש אחד חלש או חזק, לא אמורים להשפיע על ההחלטה שלכם.

לפני 5 שנים הושקו קופות הגמל להשקעה, כאשר המטרה היא לגרום לציבור לחסוך כספים לטווח שעשוי להיות ארוך. נכון, אפשר למשוך את הכספים מוקדם יותר אבל מי שימתין לפנסיה יוכל ליהנות מהטבות מס (הרחבה - בהמשך הכתבה)

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

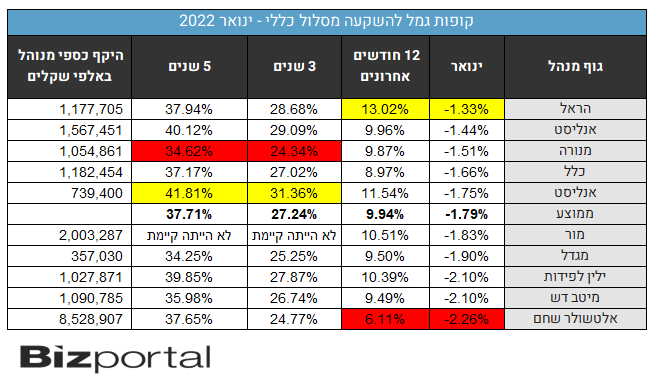

אלה התשואות במסלול הכללי בחודש ינואר 2022:

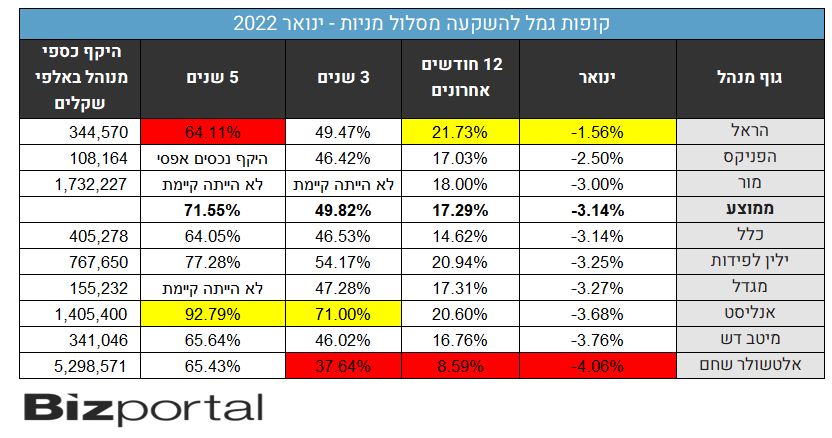

אלה התשואות במסלול המנייתי בחודש ינואר 2022:

לקריאה נוספת:

>>> לתשואת קרנות ההשתלמות במסלול הכללי - לחצו כאן

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

>>> חודש ינואר 2022 בקרנות ההשתלמות המסלול המנייתי - לחצו כאן

>>> 5 שנים לגמל להשקעה: צמיחה של 50% השנה ותשואות חלומיות למשקיעים

>>> חיסכון בקופת גמל להשקעה הציבור מעביר כספים, יש לכך סיבות טובות

המסקנה מתוך כך שבכל תקופה כמעט מי שמובילים הם גופים אחרים היא שוב זו: קשה עד בלתי אפשרי לדעת מראש איזה מנהל ישיג תשואה טובה יותר, ולכן בנוסף לתשואות חשוב לא פחות לבדוק את דמי הניהול ולהוזיל אותם כמה שניתן. את דמי הניהול אפשר לדעת מראש ולהתמקח עליהם.

עם זאת, הגופים שבינתיים מצליחים לנהל יותר טוב את הכסף בקופות הגמל להשקעה הם אנליסט, ילין לפידות והפניקס.

מהי קופת גמל להשקעה?

קופת גמל להשקעה היא מוצר חדש יחסית וקצת קשה לעיכול, אבל כשהציבור הפנים את היתרונות הוא הזרים לקופות הללו כספים בהיקפים משמעותיים. היקף הנכסים המנוהלים בקופות הללו הוא כ-30 מיליארד שקל ומדובר בקטגוריה הצומחת ביותר בקופות הגמל. זאת היתה המטרה של האוצר עם השקת המוצר לפני חמש שנים - להסיט כספים לחסכונות שעשויים להיות לטווח ארוך, וזה בהדרגה מצליח.

למעשה, לא מדובר בקופת גמל. למרות השם - "קופת גמל להשקעה", אין בקופת גמל להשקעה חובה לחסוך לטווח ארוך כפי שיש בקופות האחרות. אבל כן עדיף לחסוך בקופת גמל להשקעה לטווח ארוך כי אז נהנים מהטבות המס של החיסכון לטווח ארוך (החיסכון הפנסיוני - פנסיה וקופות גמל רגילות). מנגד - החוסך יכול להנזיל את הקופה בכל רגע שהוא רוצה.

כלומר, יש כאן יתרון מובנה בהגדרה על פני השקעות לזמן קצר, כי להבדיל מקרנות הנאמנות למשל - שבהגדרה אין להן יתרונות מיסוי - כאן אפשר להשקיע גם אם לא בטוחים לאיזו תקופת זמן רוצים להשקיע וזה יכול להתגלגל לבסוף לחיסכון לטווח ארוך עם יתרונות. יתרון נוסף, אגב - ניתן לעבור בין קופות ובין מסלולים בלי שהאירוע יחשב כאירוע מכירה לצורך מס (כלומר בלי לשלם מס במעבר בין הקרנות).

ההשקעה בקופת גמל להשקעה מוגבלת לכ-70.9 אלף שקל בשנה (התחיל ב-70 אלף שקל צמוד למדד), וזה במקרים רבים מהווה חיסרון. בקרנות נאמנות אין כמובן הגבלה. כמו כן, במכשיר של חברות הביטוח - פוליסות חיסכון, גם אין הגבלה. פוליסות חיסכון דומות במהות שלהן לקופות גמל להשקעה, אם כי לרוב דמי הניהול בהן גבוהים יותר.

בקופות הגמל להשקעה ישנם מספר מסלולים, כאשר המסלולים העיקריים הם המסלול הכללי שמורכב בעיקר מאגרות חוב עם מרכיב של מניות. זה המסלול המוביל, בהגדרה, בחיסכון של הישראלים - גם בקופות גמל להשקעה, גם בקרנות להשתלמות וגם בחיסכון לטווח ארוך, והסיבה היא שהציבור בדרך כלל 'זורם' עם מה שהוא מקבל ולא בוחר באופן אקטיבי מסלול השקעה. זה לא תמיד חכם, שכן פעולה קטנה עשויה להניב רווחים גבוהים יותר בצורה משמעותית בטווח הארוך (ראו לדוגמה את המאמר הזה שמדבר על ההטיות פסיכולוגיות שגורמות לכך שגם כשאנחנו כבר משווים מחירים ומשתדלים להיות צרכנים נבונים – אנחנו עושים טעויות קריטיות ומשקיעים את המאמצים במקומות הלא-נכונים).

מעבר לכך, יש את המסלול המנייתי שמתאים לצעירים - שכן על פני זמן התשואה במניות גבוהה מתשואה על אפיקים סולידיים ולצעירים יש טווח השקעה ארוך - כזה שגם אם תהיה מפולת יהיה לשוק זמן לתקן. התשואות שמתפרסמות כעת מוכיחות זאת שוב (בחודשים פברואר מרץ 2020 בעקבות הקורונה השווקים נפלו ב-30%, אבל תיקנו מאז את כל הירידות והרבה יותר).

ניהול פאסיבי או אקטיבי?

- 7.יועץ השקעות 24/02/2022 19:22הגב לתגובה זואנשים תפסיקו להיות פראיירים אלטשולר פשוט צריכים כסף נזיל למימוש השקעות בכיוון הפרייבט אקוויטי, הם יכולים לחיות גם עם תשואות פחות מתפוצצות על חשבון כספי המשקיעים. מה הקשר להשקעה בשוק הסיני ? אין סיבה להפסיד כשאתה בעל יכולת לפזר סיכונים ולהשקיע בכל מיני אפיקים עם יכולת גידור והמבין יבין

- 6.רוני 21/02/2022 22:27הגב לתגובה זותורידו את דמי הניהול אתם גוזלים את כספנו על ביצועים כל כך גרועים תחליפו את הצוות נמאס לנו להפסיד כסף

- 5.הפקדה ל 2022 היא 72600 (ל"ת)יש טעות 18/02/2022 19:16הגב לתגובה זו

- 4.מיכאל 17/02/2022 11:49הגב לתגובה זוהמצב של אלטשולר הוא רק יביא ברכה לחוסכים אצלו כי המדיה שיגעה את האנשים שהוא הכי טוב וכולם נהרו אליו והסכומים אצלו המריאו דבר שבילבל אותו והוציא אותו משיווי משקל בניהול ועכשיו בגלל ההפסדים הם יברחו לאחרים והוא יחזור למימדים הנורמלים שהיו לו בעבר ויתאזן בהמשך

- שרה 25/02/2022 12:39הגב לתגובה זולא חושבת כך, פשוט הוא מאד גדל והשתן עלה לו לראש. מה אכפת לו שהחוסכים מפסידים הוא ממשיך לקבל את דמי הנהול של הפראיירים. פשוט תעזבו אותו זה הדבר היחיד שיגרום לו להבין שלא לעולם חוסן.

- יקח להם שנים להתאושש (ל"ת)שביט 17/02/2022 12:07הגב לתגובה זו

- 3.למה אנליסט מופיע פעמיים בטבלה הראשונה עם מספרים שונים? (ל"ת)שואל 17/02/2022 11:43הגב לתגובה זו

- 2.מה יהיה 17/02/2022 11:28הגב לתגובה זואיפה שחברת אלטשולר שחם משקיעה לא צומח כלום

- 1.אלטשולר שחם מאמינים בסינים (ל"ת)חיים 17/02/2022 10:53הגב לתגובה זו