מה קורה לחיסכון הפנסיוני במקרה של מוות?

בעבור מרבית הישראלים החיסכון הפנסיוני הוא החיסכון המרכזי שיחסכו לאורך השנים. לכן אצל רבים עולה השאלה כיצד נבטיח שבמקרה של מוות לאחר הפרישה החיסכון, רובו או חלקו, יעבור לידי בן הזוג או הילדים. בעקבות הכתבה הקודמת, להוריש ולא לאבד עלו שאלות רבות לגבי הורשה של מוצרי החיסכון הפנסיונים ולכך החלטתי לייחד את הכתבה הנוכחית.

קרן הפנסיה – משמרת את ההכנסה של משק הבית

למרבית החוסכים קיימת קרן פנסיה חדשה, קרן פנסיה שנפתחה לאחר שנת 1995. למרבית הפורשים קיימת קרן פנסיה ותיקה – קרן פנסיה שנפתחה לפני שנת 1995. בשני המקרים מדובר במוצר שנועד לשמר את ההכנסה של משק הבית במקרה של מוות.

במקרה מוות של הפורש תקבל האלמנה (או האלמן) קצבה חודשית לכל החיים. בקרן הפנסיה הוותיקה גובה הקצבה הוא 60% מהקצבה החודשית של הפורש, בקרן הפנסיה החדשה, הפורש יבחר את גובה הקצבה שתקבל בת הזוג לאחר מותו. גובה הקצבה ינוע בין 30% ל- 100% מהקצבה שקיבל הפורש ערב הפטירה.

הן בקרן הפנסיה החדשה והן בקרן הפנסיה הוותיקה לא ניתן למנוע מצב שבו לא יקבל בן הזוג קצבה חודשית לאחר מותו של הפורש.

במקרה מוות, בן הזוג לא יוכל לבצע משיכה של כספים ויהיה חייב לקבל קצבה חודשית.

מה קורה במקרה מוות של שני בני הזוג בקרן הפנסיה?

קרן הפנסיה היא מכשיר מצוין לתשלום קצבאות אבל היא מכשיר חיסכון גרוע להורשה של כספים. במקרה מוות של פורש בודד בקרן פנסיה ותיקה או במקרה מוות של זוג פורשים מקרן פנסיה ותיקה נגמרה ההתחייבות של קרן הפנסיה וילדיהם לא יקבלו עוד דבר מהקרן.

- לא הבינה על מה חתמה: נפסלה צוואה של 40% לילד אחד

- אב חולה נתן את ביתו לבתו תמורת טיפול - האחים תבעו

- המלצת המערכת: כל הכותרות 24/7

ככל ומדובר בפורשים בודדים, עליהם לבחון את השיקולים בין קבלת קצבה גבוהה מקרן הפנסיה לבין שיקולי הורשה מכיוון ומקרן הפנסיה הוותיקה לא יהיה ניתן להוריש כספים לילדים במקרה מוות מוקדם של הפורש.

בקרן הפנסיה החדשה, קיים מנגנון של "תשלומים מובטחים" מספר תשלומים מובטחים שנקבע על ידי הפורש במועד היציאה לפנסיה. במקרה מוות מוקדם של הפורש ושל בן הזוג יקבלו המוטבים, לדוג' הילדים, את יתרת התשלומים שלא נוצלו כסכום חד פעמי מהוון.

חשוב לזכור כי התשלומים המובטחים הם סוג של ביטוח של קצבת הזקנה ולכן ככל ונבחר תקופת תשלומים מובטחים ארוכה יותר, קצבת הזקנה שנקבל תהייה קטנה יותר.

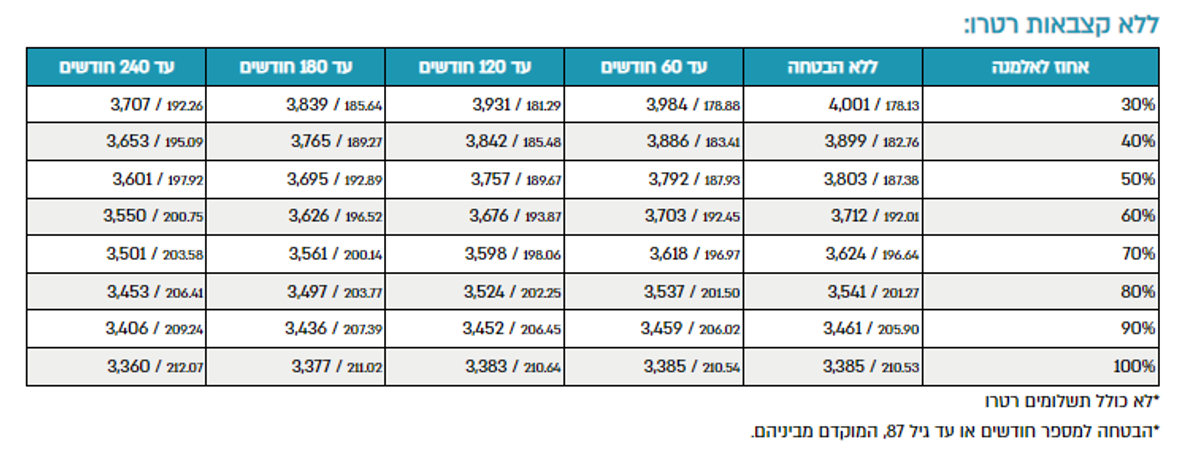

לדוגמה פורש בן 67 עם כ- 700 אלף שקל. עליו לבחור את האחוז שתקבל אשתו לאחר מותו, בן 30% ל- 100% מקצבת הזקנה שלו. קצבת הזקנה שלו תנוע בהתאם בן 4,001 שקל ל – 3,385 שקל. פער של 600 שקל בחודש.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

בנוסף, באפשרות הפורש לגדר את הסיכון של מוות מוקדם שלו ושל אשתו, על ידי בחירה בתשלומים מובטחים, ככל שיבחר בתקופת תשלומים מובטחים ארוכה יותר, כך תקטן הקצבה שיקבל.

פורשים החוסכים בקרן פנסיה חדשה ומעוניינים להעביר במקרה של מוות סכום חד פעמי לילדים יצטרכו להעביר את הכספים ערב הפרישה לקופת הגמל ולא להמיר את הכספים לקצבה חודשית.

גם אם לא תמירו את החיסכון בקרן הפנסיה לקצבה חודשית, במקרה של מוות בת הזוג תהייה חייבת לקבל קצבה מהכספים ולא תוכל למשוך אותם כסכום חד פעמי. רק במידה ואין שאירים בהתאם לתקנון הקרן, המוטבים יוכלו למשוך את יתרת הכספים, שלא הומרו לקצבה, כסכום חד פעמי.

ביטוח מנהלים – תקופת תשלומים מובטחים כברירת מחדל

בעוד שמנגנון הקצבה בקרן הפנסיה קובע כי על הפורש להגדיר אחוז מהקצבה שישולם לבת הזוג במקרה מוות. בביטוח המנהלים ברירת המחדל בפרישה כוללת מספר תשלומים מובטחים. מספר התשלומים נקבע בהתאם למועד שבו נפתחה הפוליסה.

לדוגמה,

בפוליסות ביטוחי מנהלים שנפתחו לפני יוני 2001 הפורש יקבל קצבה לכל החיים ובמקרה של מוות יקבל בן הזוג השלמה לעד 120 תשלומים.

נניח הפורש החל לקבל קצבה בגיל 67 והלך לעולמו כעבור 10 שנים בגיל 77. הפורש ניצל את 120 התשלומים המובטחים ובן זוגו לא יקבל כעת דבר מהפוליסה.

בפוליסות חדשות יותר, מספר התשלומים המבוטחים גבוה יותר ועומד על 240 חודשים. כך שבמקרה מוות של הפורש בגיל 77 תקבל בת הזוג קצבה חודשית למשך 120 חודשים עד לתום 240 החודשים.

גם בביטוחי המנהלים באפשרות הפורש לבחור במסלול שמבטיח קצבה לבת הזוג לכל החיים, במקום המסלול הכולל תשלומים מובטחים.

קופת גמל – אינה משלמת קצבה והסכומים יעברו למוטבים בצורה חד פעמית

בניגוד לקרן הפנסיה או לביטוח המנהלים קופת הגמל אינה משלמת קצבה לפורש או לבת הזוג. במקרה של מוות של חוסך שנצברו לרשותו כספים בקופת הגמל, יוכלו לבחור המוטבים בין מספר אפשרויות:

- משיכת הכספים, כאשר כספי תגמולים שהופקדו לקופה יהיו פטורים ממס עד לשלושה חודשים ממועד הפטירה. לאחר תום שלושה חודשים, הרווחים החדשים יהיו חייבים במס רווחי הון בשיעור של 25%.

- העברת הכספים לחשבון חדש על השם שלה, כאשר רק הרווחים החדשים שנצברו בקופה יהיו חייבים במס.

מוטבים שיהיו מעוניינים בכך יוכלו להעביר את החשבון על שמם אל קרן הפנסיה ולייצר לעצמם קצבת זקנה הפטורה ממס.

כספים שנצברו בקופת גמל להשקעה יעברו גם הם לידי המוטבים כסכום חד פעמי, אך הם לא יהיו פטורים ממס ובמקרה של משיכה המוטבים ישלמו מס רווחי הון בשיעור של 25% על הרווחים שצבר המנוח.

הורשה של קרן השתלמות – האם זה אפשרי?

בקרן ההשתלמות, בניגוד לקופת הגמל, לא ניתן להעביר את הקרן לחשבון חדש על שם המנוח ויהיה ניתן להשאיר את הכספים בחשבון המקורי.

הכספים שנצברו בקרן ההשתלמות יועברו במקרה פטירה לידי המוטבים כסכום חד פעמי. במידה והפקדות לקרן ההשתלמות היו עד התקרה המוטבת, הכספים יהיו פטורים ממס בידי המוטבים. במידה והיו הפקדות מעבר לתקרה המוטבת, לדוגמה הפקדות ממשכורת העולה על 15,712 שקל, הרווחים על הפקדות אלו יהיו חייבות במס רווחי הון בידי המוטבים באותו השיעור כפי שהיה חל המנוח.

בשורה התחתונה

נושא מיסוי מוצרי החיסכון הפנסיוני במקרה של מוות הוא מורכב וכחלק מתכנון הפרישה, על הפורש ומשפחתו להחליט איזה חלק מהחיסכון מופנה להבטחת קצבה לפורש ולבת הזוג ואיזה חלק מהחיסכון יופנה להורשה. נדרש לבצע את החלוקה בצורה האופטימלית כך שהפורש ישלם את המס הנמוך ביותר על הקצבה ואילו המוטבים ישלמו את המס הנמוך ביותר על הסכומים שעוברים לרשותם.

- 6.kkt 28/12/2021 14:54הגב לתגובה זולאחר שהנפטר החל למשוך ממנה קצבה חודשים. האם היתרה עוברת ליורשים?

- יוחנן 02/01/2022 08:13הגב לתגובה זובפוליסות עד 2001 יש 5 אפשרויות קצבה. בפוליסות מ 2001 ברירת המחדל הינה הבטחה של 240 גמלאות אולם ניתן לבחור כל ואריאצייה אחרת לפי רצונך.

- 5.חיה בובליל 28/12/2021 14:50הגב לתגובה זולמה התקנון המעוות של קרן הפנסיה הזאת לא מאפשר ליורשים לקבל את הכספים שנצברו. זאת הקופה היחידה שזה התקנון שלה. צריך לבקש מהממונה על שוק ההון לשנות את התקנון המעוות הזה....למה שהכספים לא יגיעו ליורשים וישארו בקג"מ ממש גניבה.

- 4.מורדד 27/12/2021 17:18הגב לתגובה זומורה שהיה מקבל בתקציבית 10 אלף פנסיה מגיע בצוברת ל-5 בקושי.

- 3.רז 27/12/2021 10:40הגב לתגובה זובמקרה של מוות שני בני הזוג

- 2.דוד יששכרי 26/12/2021 18:54הגב לתגובה זומיטב דש מורידים 35 מס הכנסה מקרן של כספים שחסכתי במשך שנים וכבר שילמתי עליהם מס הכנסה. איך לכנות זאת ? שוד לאור היום. וממס הכנסה עצמו לא קיבלתי שום אישור ש"שילמתי" מס הכנסה. אנו חיים במדינת רשעים.

- משה 27/12/2021 18:35הגב לתגובה זודרוש הסבר נוסף

- הבעיה בחוק ומס הכנסה 27/12/2021 03:55הגב לתגובה זואם זה אפשרי מיטב דש יעזרו לך. אל תתיאש

- 1.ירון 26/12/2021 18:36הגב לתגובה זובלי שום בעיות ובלי קונצים. מה זה לקחת ממנו את מה שחסך פשוט גנבים

- 8 27/12/2021 07:47הגב לתגובה זואם אדם חי מעבר לתוחלת החיים, הוא מקבל כספים יותר ממה שצבר. כך שיש כאן הימור לשני הצדדים, אפשר להרוויח ואפשר להפסיד. התשלומים המובטחים עוזרים להקטין את ההימור, אבל גם מקטינים את הרווח.

- עבודה בעיניים יא סוכ 28/12/2021 17:01זה גיל 100. במיוחד שגיל הפנסיה עולה כל הזמן

- אבי 28/12/2021 16:13מי שחי מעל 200 חודש לאחר גיל 67 מרוויח על חשבון הפנסיה