מה מלמדות התוצאות של אינסטקארט על קריסת קוויק הישראלית?

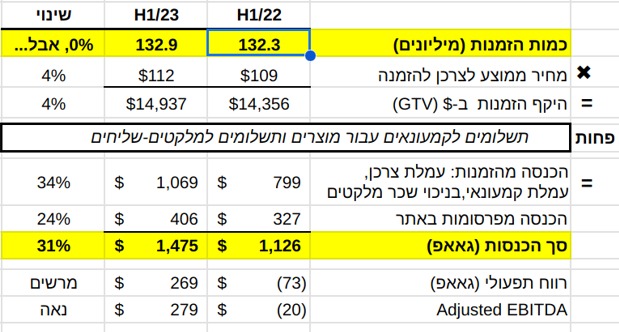

אינסטקארט, המפיקה הכנסות משירותי ליקוט ושיגור מוצרי מכולת לבתי צרכנים, הנפיקה לראשונה את מניותיה לציבור בספטמבר וצפויה לפרסם את תוצאות הרבעון השלישי ביום רביעי.תשקיף ההנפקה כלל את תוצאות הרבעון השני. נתוני המחצית הראשונה של 2023, בהשוואה למחצית הראשונה של 2022 הראו צמיחה מרשימה בהכנסות ומעבר מהפסד לרווח תפעולי. אבל, מצד שני, הם גם הצביעו על דשדוש מעורר דאגה בהיקף ההזמנות: מתוך תשקיף ההנפקה של החברהאינסטקארט (שמנייתה נסחרת בסימול CART, ולכן אכנה אותה בקיצור "קארט") מציעה לצרכן, בהתאם למיקומו הגיאוגרפי, מספר קמעונאים שמהם הוא יכול לבצע הזמנה (הוא יכול להרכיב סל ממספר קמעונאים). בגין כל הזמנה, אינסטקארט גובה עמלה הן מהצרכן והן מהקמעונאי. עמלות אלה – בניכוי תשלומים למלקטים ולשליחים (המלקט הוא השליח בדרך כלל) – הן הרכיב הראשון בהכנסות לפי כללי חשבונאות מקובלים.מי שתוהה, ובצדק, מדוע תשלומים למלקטים אינם הוצאה, התשובה היא שקארט רואה עצמה כמתווכת בין הצרכן לבין הקמעונאי לבין המלקט. ההכנסה מהתיווך היא ההפרש בין הסכום שמשלם הצרכן לבין הסכומים המועברים לקמעונאי ולמלקט.לשם המחשה, בשנת 2022, מחיר הזמנה ממוצע היה 110 דולר, שמתוכו, על פי התשקיף, גזרה קארט עמלות בסך 16 דולר – נניח 10 דולר מהצרכן ו-6 דולר מהקמעונאי. כלומר, התשלום לקמעונאי עבור מוצרים היה 90 דולר (והסכום נטו שהועבר לו היה 84 דולר). מתוך ה-16 דולר עמלות, קארט העבירה למלקט 9 דולר. ההכנסה שנרשמה מביצוע הזמנה זו הייתה אם כך 7 דולר.רכיב ההכנסות השני נובע מפרסומות של מותגים, המוצגים לצרכן בשעה שהוא עורך קניות באתר.

מתוך תשקיף ההנפקה של החברהאינסטקארט (שמנייתה נסחרת בסימול CART, ולכן אכנה אותה בקיצור "קארט") מציעה לצרכן, בהתאם למיקומו הגיאוגרפי, מספר קמעונאים שמהם הוא יכול לבצע הזמנה (הוא יכול להרכיב סל ממספר קמעונאים). בגין כל הזמנה, אינסטקארט גובה עמלה הן מהצרכן והן מהקמעונאי. עמלות אלה – בניכוי תשלומים למלקטים ולשליחים (המלקט הוא השליח בדרך כלל) – הן הרכיב הראשון בהכנסות לפי כללי חשבונאות מקובלים.מי שתוהה, ובצדק, מדוע תשלומים למלקטים אינם הוצאה, התשובה היא שקארט רואה עצמה כמתווכת בין הצרכן לבין הקמעונאי לבין המלקט. ההכנסה מהתיווך היא ההפרש בין הסכום שמשלם הצרכן לבין הסכומים המועברים לקמעונאי ולמלקט.לשם המחשה, בשנת 2022, מחיר הזמנה ממוצע היה 110 דולר, שמתוכו, על פי התשקיף, גזרה קארט עמלות בסך 16 דולר – נניח 10 דולר מהצרכן ו-6 דולר מהקמעונאי. כלומר, התשלום לקמעונאי עבור מוצרים היה 90 דולר (והסכום נטו שהועבר לו היה 84 דולר). מתוך ה-16 דולר עמלות, קארט העבירה למלקט 9 דולר. ההכנסה שנרשמה מביצוע הזמנה זו הייתה אם כך 7 דולר.רכיב ההכנסות השני נובע מפרסומות של מותגים, המוצגים לצרכן בשעה שהוא עורך קניות באתר.

הנתונים המדאיגים של אינסטקארט

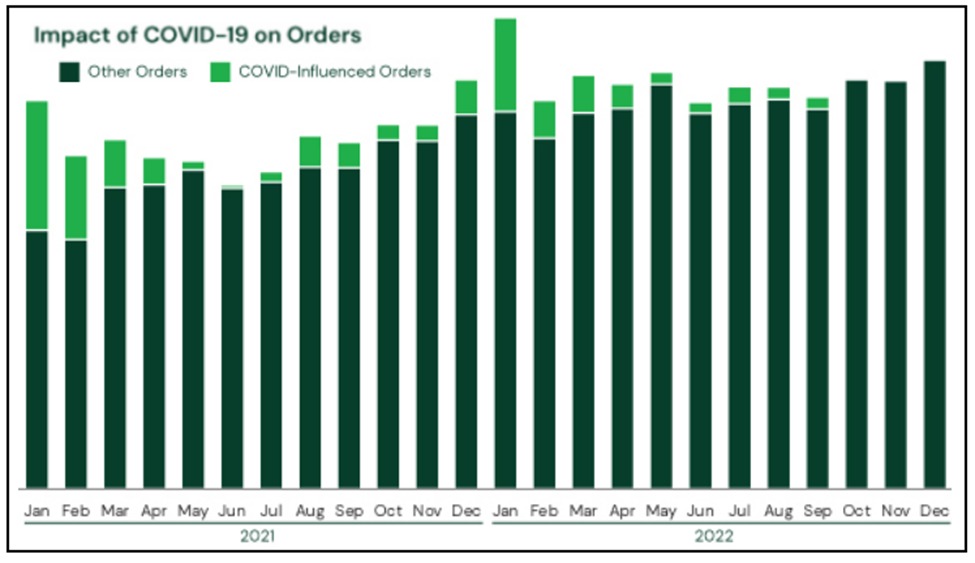

הנתון המדאיג ביותר בתוצאות המחצית הראשונה של 2023 הוא ללא ספק שיעור גידול אפס במספר ההזמנות. הסיבה לצרה הזו, על פי קארט, היא כי במחצית הראשונה של 2022 חלק משמעותי מההזמנות נבע מהתפרצות האומיקרון (זוכרים?), שהרתיע צרכנים מביקור פיזי במרכולים. באופן חריג, התשקיף מציג אומדנים – שנתקבלו מניתוח סטטיסטי מלומד (אבל עדיין מבוסס על הנחות) – לכמות ההזמנות (בכל חודש בין ינואר 2020 עד דצמבר 2022), שנבע מחשש צרכנים להידבק בקורונה. הנה הנתונים לשנת 2021 ו-2022: הנתונים לשנת 2021 ו-2022על פי אומדנים אלה, בניכוי השפעת האומיקרון, שהייתה בעיקר ברבעון ראשון 2022, הייתה צמיחה משמעותית בהזמנות במחצית השנייה של 2023 בהשוואה לתקופה המקבילה בשנת 2022.ועדיין נשאלת השאלה, כיצד הצליחה קארט להגדיל ב-34% את ההכנסות מהזמנות במחצית הראשונה של 2023, בשעה שכמות ההזמנות נותרה כשהייתה בתקופה המקבילה ב-2022. סיבה מרכזית, על פי קארט, היא האומיקרון, שאמנם הגדיל את כמות ההזמנות, אך פגע בהכנסות שהופקו מההזמנות. זאת מכיוון שהיא נאלצה להגדיל את התשלומים למלקטים, כדי לתמרצם להגיע לעבודה בשעה שהסיכון להידבקות באומיקרון ריחף מעל ראשם (כזכור, שורת ההכנסות היא לאחר תשלומים למלקטים).יש על כן מקום לסברה ששיעור הגידול המרשים בהכנסות במחצית הראשונה של 2023 (כ-31%) הינו חד פעמי באופיו. ואכן, בתחילת אוקטובר דלפה ל-The Information תחזית "פרטית" של חתמי ההנפקה, שעל פיה שיעור צמיחת ההכנסות יצנח ל-8% במחצית השנייה של השנה:

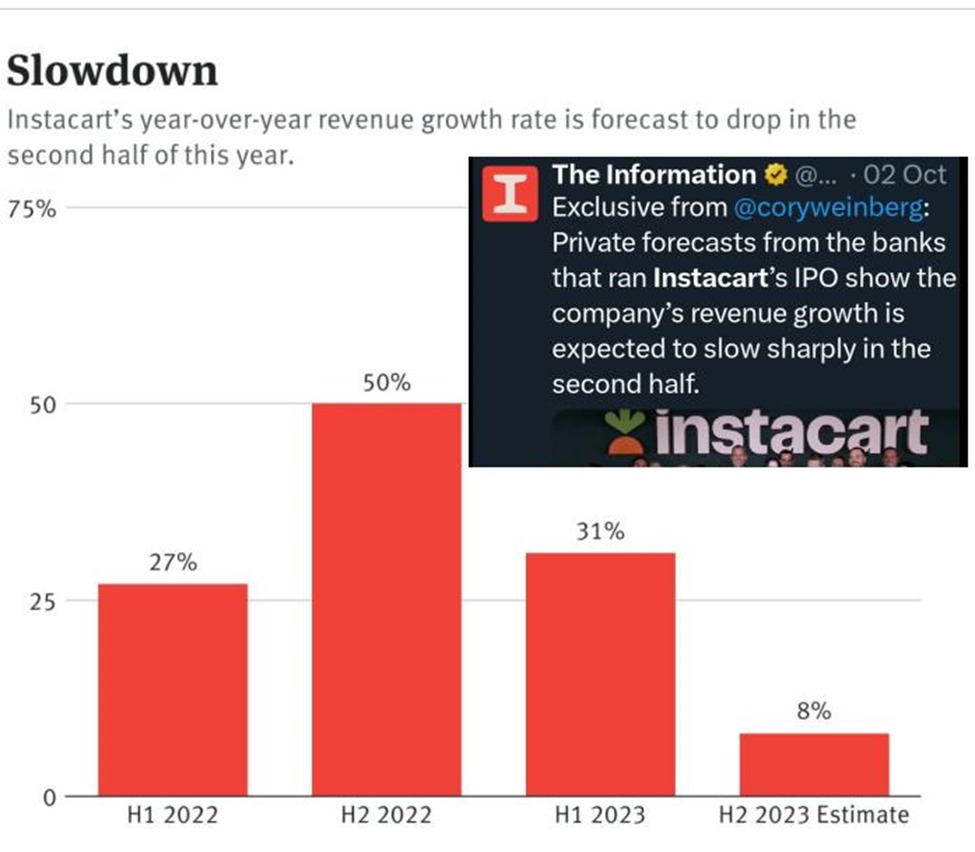

הנתונים לשנת 2021 ו-2022על פי אומדנים אלה, בניכוי השפעת האומיקרון, שהייתה בעיקר ברבעון ראשון 2022, הייתה צמיחה משמעותית בהזמנות במחצית השנייה של 2023 בהשוואה לתקופה המקבילה בשנת 2022.ועדיין נשאלת השאלה, כיצד הצליחה קארט להגדיל ב-34% את ההכנסות מהזמנות במחצית הראשונה של 2023, בשעה שכמות ההזמנות נותרה כשהייתה בתקופה המקבילה ב-2022. סיבה מרכזית, על פי קארט, היא האומיקרון, שאמנם הגדיל את כמות ההזמנות, אך פגע בהכנסות שהופקו מההזמנות. זאת מכיוון שהיא נאלצה להגדיל את התשלומים למלקטים, כדי לתמרצם להגיע לעבודה בשעה שהסיכון להידבקות באומיקרון ריחף מעל ראשם (כזכור, שורת ההכנסות היא לאחר תשלומים למלקטים).יש על כן מקום לסברה ששיעור הגידול המרשים בהכנסות במחצית הראשונה של 2023 (כ-31%) הינו חד פעמי באופיו. ואכן, בתחילת אוקטובר דלפה ל-The Information תחזית "פרטית" של חתמי ההנפקה, שעל פיה שיעור צמיחת ההכנסות יצנח ל-8% במחצית השנייה של השנה: התחזית הפרטית של חתמי ההנפקהבתגובה להדלפה, צנחה המניה ב-10%, והיא נסחרת היום מתחת למחיר שבו הונפקה. עוצמת הפתעת השוק קצת מפתיעה, משום שהצניחה הצפויה בשיעור הצמיחה ממשיכה את המגמה בשלושת הרבעונים האחרונים:

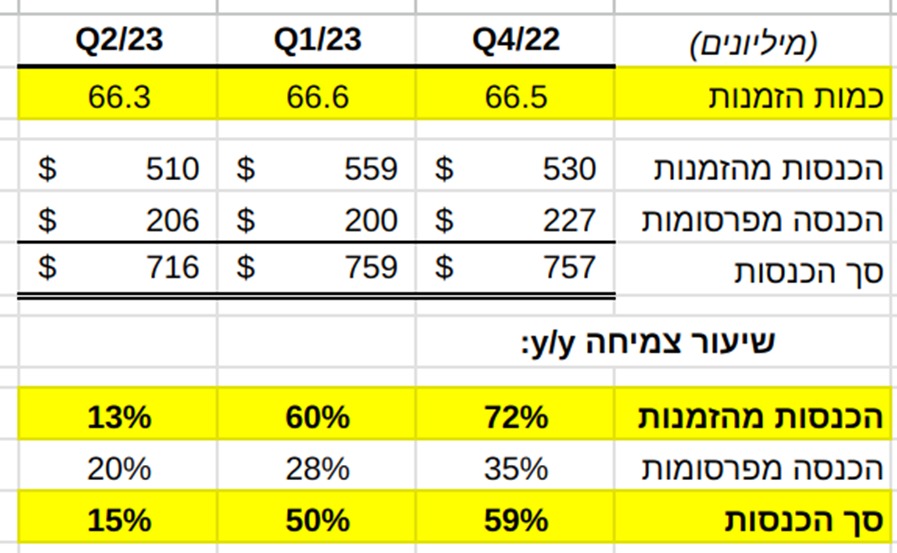

התחזית הפרטית של חתמי ההנפקהבתגובה להדלפה, צנחה המניה ב-10%, והיא נסחרת היום מתחת למחיר שבו הונפקה. עוצמת הפתעת השוק קצת מפתיעה, משום שהצניחה הצפויה בשיעור הצמיחה ממשיכה את המגמה בשלושת הרבעונים האחרונים: נתוני הרבעונים האחרוניםמזה שלושה רבעונים אין שינוי בכמות ההזמנות, ובהתאם ההכנסות לא ממש יכולות לצמוח. שירותי קארט הן מוצר מותרות, ומשכך תנאי המקרו הנוכחיים בוודאי תורמים לקיפאון בכמות ההזמנות, אבל יש גורם נוסף, היסטורי. קוראים לו "קוהורט 2020", והוא שופך אור גם על הפיאסקו של הנפקת קוויק בתל אביב, וקריסת המודל העסקי שלה בישראל.

נתוני הרבעונים האחרוניםמזה שלושה רבעונים אין שינוי בכמות ההזמנות, ובהתאם ההכנסות לא ממש יכולות לצמוח. שירותי קארט הן מוצר מותרות, ומשכך תנאי המקרו הנוכחיים בוודאי תורמים לקיפאון בכמות ההזמנות, אבל יש גורם נוסף, היסטורי. קוראים לו "קוהורט 2020", והוא שופך אור גם על הפיאסקו של הנפקת קוויק בתל אביב, וקריסת המודל העסקי שלה בישראל.הקשר בין קארט לקוויק הישראלית

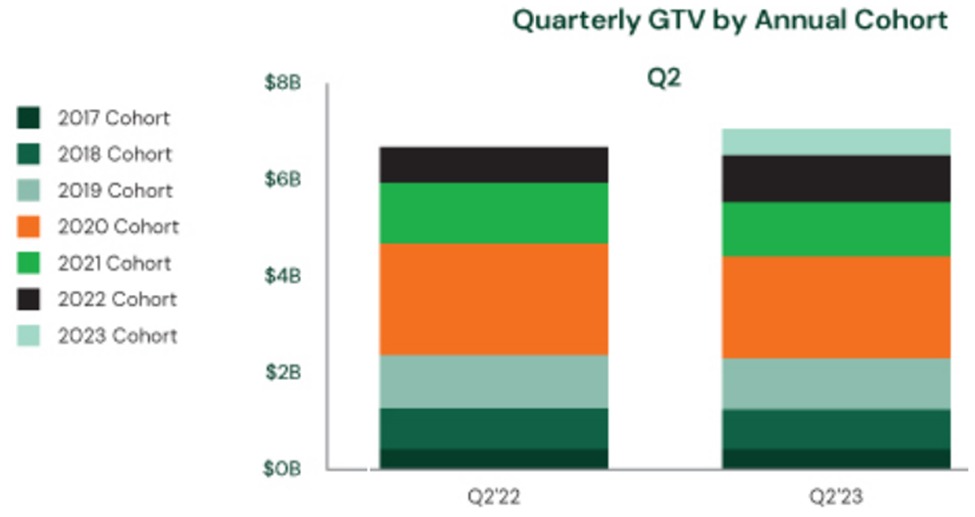

כפי שניתן לראות בתמונה הזו בתשקיף קארט (עמוד 109) ובתמונה הזו (עמוד 110), צרכנים שביצעו את הרכישה הראשונה שלהם בשנת 2020 ("קוהורט 2020"), עדיין רוכשים באתר יותר מכל קוהורט אחר – מהסיבה הפשוטה שבין מרץ 2020 לדצמבר 2020 הצטרפו לשירות המשלוחים המון המון המון צרכנים, והם עדיין הקבוצה הדומיננטית בקרב לקוחות קארט. כך למשל, ברבעון השני של 2023 הם ביצעו רכישות שהיוו כ-30% מה-GTV (היקף הרכישות במונחי מחיר לצרכן): נתוני רבעון שני 2023אבל היקף הרכישות שלהם ברבעון השני של 2023 היה רק 90% מהיקף הרכישות שלהם ברבעון המקביל ב-2022 (במונחים ריאלים הירידה הייתה חדה עוד יותר בגלל העלייה החדה במחירי המזון לצריכה ביתית בארה"ב, 11.4% בשנת 2022). בשנת 2022, היקף הרכישות של קוהורט 2022 היווה כ-85% מרכישותיו בשנת 2020.כפי שמסבירה קארט, חלק ניכר מקוהורט 2020 הצטרף לשירות רק בגלל הסיכון להידבקות בקורונה, כך שככל שהסיכון הזה פוחת, כך גם פוחת היקף הרכישות של קוהורט זה באתר. ומכיוון שהקוהורט הזה עדיין דומיננטי, קשה מאד להגדיל את כמות ההזמנות הכולל.מחיר מניית CART בהנפקה נקבע ל-30 דולר (כיום עומד על כ- 27 דולר), והוא העניק לחברה שווי שוק של כ-9 מיליארד דולר. זאת בהשוואה לשווי של 39 מיליארד דולר (!) בסבב השקעות של משקיעי VC מתחוכמים במרץ 2021. כך למשל, השקעה של קרן סקויה בסבב ההוא, מלפני שנתיים חצי, בסך של 50 מיליון דולר, שווההיום כ-12 מיליון דולר בלבד.קריסת השווי של אינסטקארט מאז מרץ 2021 היא נחמה פורתא למוסדיים ישראלים, שרכשו ברבעון הראשון של 2021, במסגרת ה-IPO של קוויק, שתיארה את עצמה כסופרמרקט "אונליין ללא מלאי ומחסנים", מניות בהיקף של 80 מיליון שקל. בתוך עשרה חודשים בלבד ממועד ההנפקה קרסה מניית קוויק ב-80%. כעבור זמן לא רב לאחר מכן קרס גם המודל העסקי של קוויק, שהופכת בימים אלה להיות חטיבת השליחויות של קארפור.סמוך לפני ההנפקה, העלתה קוויק למאיה מצגת למשקיעים, שבה העריכו אנשי המפתח כי "הצמיחה המואצת המהותית" בשנת הקורונה תימשך "בצורה משמעותית" גם לאחר הקורונה, כי הקורונה יצרה "הרגלי צריכה חדשים":

נתוני רבעון שני 2023אבל היקף הרכישות שלהם ברבעון השני של 2023 היה רק 90% מהיקף הרכישות שלהם ברבעון המקביל ב-2022 (במונחים ריאלים הירידה הייתה חדה עוד יותר בגלל העלייה החדה במחירי המזון לצריכה ביתית בארה"ב, 11.4% בשנת 2022). בשנת 2022, היקף הרכישות של קוהורט 2022 היווה כ-85% מרכישותיו בשנת 2020.כפי שמסבירה קארט, חלק ניכר מקוהורט 2020 הצטרף לשירות רק בגלל הסיכון להידבקות בקורונה, כך שככל שהסיכון הזה פוחת, כך גם פוחת היקף הרכישות של קוהורט זה באתר. ומכיוון שהקוהורט הזה עדיין דומיננטי, קשה מאד להגדיל את כמות ההזמנות הכולל.מחיר מניית CART בהנפקה נקבע ל-30 דולר (כיום עומד על כ- 27 דולר), והוא העניק לחברה שווי שוק של כ-9 מיליארד דולר. זאת בהשוואה לשווי של 39 מיליארד דולר (!) בסבב השקעות של משקיעי VC מתחוכמים במרץ 2021. כך למשל, השקעה של קרן סקויה בסבב ההוא, מלפני שנתיים חצי, בסך של 50 מיליון דולר, שווההיום כ-12 מיליון דולר בלבד.קריסת השווי של אינסטקארט מאז מרץ 2021 היא נחמה פורתא למוסדיים ישראלים, שרכשו ברבעון הראשון של 2021, במסגרת ה-IPO של קוויק, שתיארה את עצמה כסופרמרקט "אונליין ללא מלאי ומחסנים", מניות בהיקף של 80 מיליון שקל. בתוך עשרה חודשים בלבד ממועד ההנפקה קרסה מניית קוויק ב-80%. כעבור זמן לא רב לאחר מכן קרס גם המודל העסקי של קוויק, שהופכת בימים אלה להיות חטיבת השליחויות של קארפור.סמוך לפני ההנפקה, העלתה קוויק למאיה מצגת למשקיעים, שבה העריכו אנשי המפתח כי "הצמיחה המואצת המהותית" בשנת הקורונה תימשך "בצורה משמעותית" גם לאחר הקורונה, כי הקורונה יצרה "הרגלי צריכה חדשים": מתוך המצגת של קוויקהאם היה בסיס לטענה כי צרכן שהצטרף לשירותי קוויק מטעמי סיכון הידבקות בקורונה ישנה את הרגלי הקניות שלו כשהסיכון להדבקה יתפוגג? האם היה בסיס לטענה כי קוויק "תוכל להמשיך לצמוח בצורה משמעותית במסגרת הביקושים הקיימים?"לדעתי, נתוני רבעון ההנפקה, כלומר רבעון ראשון 2021, כבר הראו כי הטענה האחרונה הייתה מנותקת מהמציאות. ברבעון זה, על פי נתוני קוויק, 22,800 "לקוחות חוזרים" ביצעו הזמנה באתר. בשנת 2020, כ-73,900 לקוחות ביצעו הזמנה באתר. כלומר, לכל היותר כ-31% מהלקוחות בשנת 2020 ביצעו הזמנה ברבעון ראשון 2021. עם שיעור כזה של לקוחות חוזרים, ועוד ברבעון שבו סיכון ההידבקות בקורונה עדיין היה קיים, כיצד ניתן לצמוח "בצורה משמעותית במסגרת הביקושים הקיימים"?ואכן, שנה לאחר ההנפקה, ברבעון הראשון של 2022, על אף התפרצות האומיקרון, היקף ההזמנות עמד על 114 אלף בלבד בהשוואה ל-116 אלף ברבעון ההנפקה (אצל אינסטקארט, היקף ההזמנות ברבעון ראשון 2022, הודות לאומיקרון, היה גבוה בכ-19% בהשוואה לרבעון ראשון 2021). ברבעון השני של 2022, היקף ההזמנות צנח ל-106 אלף, וכך חלפה לה התהילה של הצרכניה הישראלית המקוונת ללא מלאי ומחסנים.ד"ר אורי רונן, רו"ח, מומחה בחשבונאות ביקורתית וניתוח דוחות

מתוך המצגת של קוויקהאם היה בסיס לטענה כי צרכן שהצטרף לשירותי קוויק מטעמי סיכון הידבקות בקורונה ישנה את הרגלי הקניות שלו כשהסיכון להדבקה יתפוגג? האם היה בסיס לטענה כי קוויק "תוכל להמשיך לצמוח בצורה משמעותית במסגרת הביקושים הקיימים?"לדעתי, נתוני רבעון ההנפקה, כלומר רבעון ראשון 2021, כבר הראו כי הטענה האחרונה הייתה מנותקת מהמציאות. ברבעון זה, על פי נתוני קוויק, 22,800 "לקוחות חוזרים" ביצעו הזמנה באתר. בשנת 2020, כ-73,900 לקוחות ביצעו הזמנה באתר. כלומר, לכל היותר כ-31% מהלקוחות בשנת 2020 ביצעו הזמנה ברבעון ראשון 2021. עם שיעור כזה של לקוחות חוזרים, ועוד ברבעון שבו סיכון ההידבקות בקורונה עדיין היה קיים, כיצד ניתן לצמוח "בצורה משמעותית במסגרת הביקושים הקיימים"?ואכן, שנה לאחר ההנפקה, ברבעון הראשון של 2022, על אף התפרצות האומיקרון, היקף ההזמנות עמד על 114 אלף בלבד בהשוואה ל-116 אלף ברבעון ההנפקה (אצל אינסטקארט, היקף ההזמנות ברבעון ראשון 2022, הודות לאומיקרון, היה גבוה בכ-19% בהשוואה לרבעון ראשון 2021). ברבעון השני של 2022, היקף ההזמנות צנח ל-106 אלף, וכך חלפה לה התהילה של הצרכניה הישראלית המקוונת ללא מלאי ומחסנים.ד"ר אורי רונן, רו"ח, מומחה בחשבונאות ביקורתית וניתוח דוחות- 1.תודה 06/11/2023 17:54הגב לתגובה זועבודה יסודית,כל הכבוד,לו היית ד"ר לרפואת שיניים הייתי רק בטיפולך!