"כנראה שמניות הבנקים כבר משקפות את הפגיעה הצפויה; לא חושב שתיק האשראי של מזרחי יותר מסוכן בגלל המשכנתאות"

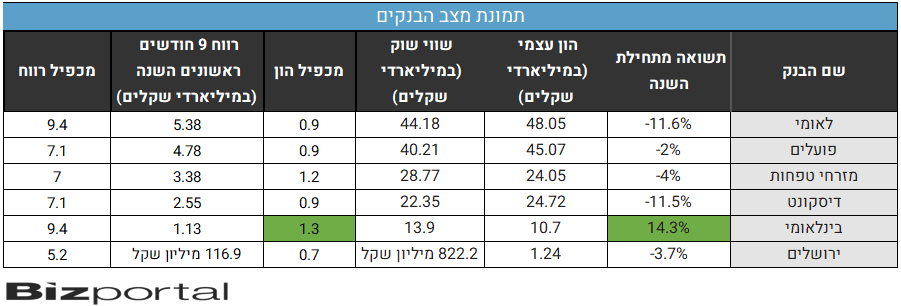

הבנקים בישראל מסכמים שנה מורכבת. העלאות הריבית שהנהיג בנק ישראל - בדומה לבנקים מרכזיים רבים בעולם - שברו מסורת של שנים רבות בהן בריבית במשק הייתה כמעט אפסית. העלאות אלו קודם כל הן ברכה בעבור הבנקים עצמם שבהתאמה מעלים ללקוחותיהם את הריביות על ההלוואות השונות והמשכנתאות. במקביל הבנקים גם לא מיהרו להעלות את הריבית את הפלוס ולהציע תכניות חסכון ופיקדונות עם ריבית גבוהה, ככה שהמרווחים שלהם רק עלו ורואים את זה בדוחות הכספיים המצוינים (עד כה)>>> השווקים לאן? - מה יקרה בבורסה המקומית, מה יקרה בוול סטריט ואיפה יהיה הדולר בעוד שנה? -סקר גולשים.זו הייתה שנה מורכבת בעבור הבנקים בעקבות הירידה בשוקי ההון וסביבת המאקרו שמשדרת חולשה לצד אינפלציה גואה וחשש ממיתון ממשי בתחילת 2023. הבנקים, שמושקעים בחברות רבות, נחלו כמו שאר המשקיעים הפסדים באג"ח וירידה ברווחי פעילות בשוק ההון. אבל הפגיעה הזו קטנה ביחס לגידול ברווחים כתוצאה מהריבית.בחודשיים האחרונים, מניות הבנקים סובלות מירידות חדות. הבורסה מקדימה את התוצאות. בבורסה מפנימים שיש האטה, וחוששים מדוחות חלשים של הבנקים בהמשך במקביל להעלאת הפסדים להפרשי אשראי. כתוצאה מכך, המניות יורדות והן אף ירדו לשווי נמוך מההון העצמי.לאומי, פועלים ודיסקונט נסחרים מתחת להון העצמי עם מכפיל הון של 0.9. לעומתם, מזרחי טפחות והבנק הבינלאומי מתומחרים מעל ההון עצמי עם מכפילי הון של 1.2 ו-1.3 בהתאמה. הבנק הבינלאומי אף בולט מעל שאר הבנקים כאשר הוא הבנק היחיד שהניב תשואה למשקיעים שלו בשנה החולפת ועוד תשואה מרשימה. אלון גלזר, סמנכ"ל בלידר שוקי הון אומר כי "היסטורית, ולאורך העשור האחרון, הבנקים נסחרו במכפיל הון שנמוך מ-0.9 מאשר כזה שגבוה ממנו והממוצע של הסקטור היה נמוך יותר מ-1. המשקיעים חושבים שהסיכונים עלו גם לאור כך שהריביות עלו. התוצאה של הירידות במחירי הבנקים היא חשש שהסיכונים לגבי הסקטור עלו ושברמות ריביות יותר גבוהות מתמחרים יחסית במחירים יותר נמוכים כולל את מניות הבנקים".מניות הבנקים כדאיות להשקעה?"אני חושב שהירידות במניות הבנקים משקפות את החשש האמיתי מהאטה ומעלייה בסיכונים אבל לדעתי הבנקים עדיין לא הפכו להיות מאוד זולים".האם הפגיעה הצפויה כבר מתומחרת במניות אלו?"אנחנו לא יודעים מה תהיה עוצמת הפגיעה בכלכלות. בינתיים כולם מאיימים במיתון או האטה ואנחנו עדיין לא שם. ברור שהבנקים משקפים את מצב הכלכלה וככל שמצב הכלכלה יהיה יותר רע אז אני מניח שאנחנו נראה יותר פגיעה גם בבנקים. יכול להיות שהמחירים כבר משקפים את הפגיעה אבל אני מניח שאנחנו בדרך לתקופה פחות טובה עם חוסר ודאות גבוהיותר ולדעתי נכון להיות שמרן בתקופה כזאת".איזה בנק הכי רגיש לתחום הנדל"ן?"לכל הבנקים יש חשיפה מאוד גדולה לתחום הנדל"ן, גם למשכנתאות וגם לאשראי ליזמים. כל הבנקים קרובים למגבלה ואני הרבה פחות מודאג מהמשכנתאות מאשר האשראי ליזמים ולקבלנים ואין בתחום הזה הבדלים דרמטיים בין הבנקים. לגב בנק מזרחי, יש לו מצד אחד חשיפה גדולה יותר לתחום הדיור אבל מצד שני, משכנתא זה אשראי הרבה יותר טוב בהשוואה לאשראים אחרים, כולל אשראים עסקיים שלא בהכרח נוגעים לנדל"ן. לכן אני לא חושב שתיק האשראי של מזרחי יותר מסוכן מתיקים אחרים בגלל החשיפה למשכנתאות."חשוב לזכור שמשכנתא זה עסק עם ביטחון גבוה - גם עם שיעבוד אמיתי וגם עם יכולת חזרה ללווה הפרטי. לכן ברור שלא טוב למזרחי ששוק הדיור יהיה בבעיות, אבל עדיין - האיכות של המשכנתא מביאה לכך שהיא עדיפה על פני אשראי עסקי או אשראי למשקי בית לכל מטרה".מה מיוחד בבנק הבינלאומי שהציג ביצועים הרבה יותר טובים בשנה האחרונה?"הבינלאומי גם הצליח לעשות קפיצת מדרגה בכל מה שקשור להתייעלות ולמיזוג הבנקים בקבוצה. בנוסף, תיק האשראי של הבנק הבינלאומי הוא יותר שמרני עם לקוחות איכותיים ביחס לסקטור, דבר שמקנה ביטחון מסוים למשקיעים".

אלון גלזר, סמנכ"ל בלידר שוקי הון אומר כי "היסטורית, ולאורך העשור האחרון, הבנקים נסחרו במכפיל הון שנמוך מ-0.9 מאשר כזה שגבוה ממנו והממוצע של הסקטור היה נמוך יותר מ-1. המשקיעים חושבים שהסיכונים עלו גם לאור כך שהריביות עלו. התוצאה של הירידות במחירי הבנקים היא חשש שהסיכונים לגבי הסקטור עלו ושברמות ריביות יותר גבוהות מתמחרים יחסית במחירים יותר נמוכים כולל את מניות הבנקים".מניות הבנקים כדאיות להשקעה?"אני חושב שהירידות במניות הבנקים משקפות את החשש האמיתי מהאטה ומעלייה בסיכונים אבל לדעתי הבנקים עדיין לא הפכו להיות מאוד זולים".האם הפגיעה הצפויה כבר מתומחרת במניות אלו?"אנחנו לא יודעים מה תהיה עוצמת הפגיעה בכלכלות. בינתיים כולם מאיימים במיתון או האטה ואנחנו עדיין לא שם. ברור שהבנקים משקפים את מצב הכלכלה וככל שמצב הכלכלה יהיה יותר רע אז אני מניח שאנחנו נראה יותר פגיעה גם בבנקים. יכול להיות שהמחירים כבר משקפים את הפגיעה אבל אני מניח שאנחנו בדרך לתקופה פחות טובה עם חוסר ודאות גבוהיותר ולדעתי נכון להיות שמרן בתקופה כזאת".איזה בנק הכי רגיש לתחום הנדל"ן?"לכל הבנקים יש חשיפה מאוד גדולה לתחום הנדל"ן, גם למשכנתאות וגם לאשראי ליזמים. כל הבנקים קרובים למגבלה ואני הרבה פחות מודאג מהמשכנתאות מאשר האשראי ליזמים ולקבלנים ואין בתחום הזה הבדלים דרמטיים בין הבנקים. לגב בנק מזרחי, יש לו מצד אחד חשיפה גדולה יותר לתחום הדיור אבל מצד שני, משכנתא זה אשראי הרבה יותר טוב בהשוואה לאשראים אחרים, כולל אשראים עסקיים שלא בהכרח נוגעים לנדל"ן. לכן אני לא חושב שתיק האשראי של מזרחי יותר מסוכן מתיקים אחרים בגלל החשיפה למשכנתאות."חשוב לזכור שמשכנתא זה עסק עם ביטחון גבוה - גם עם שיעבוד אמיתי וגם עם יכולת חזרה ללווה הפרטי. לכן ברור שלא טוב למזרחי ששוק הדיור יהיה בבעיות, אבל עדיין - האיכות של המשכנתא מביאה לכך שהיא עדיפה על פני אשראי עסקי או אשראי למשקי בית לכל מטרה".מה מיוחד בבנק הבינלאומי שהציג ביצועים הרבה יותר טובים בשנה האחרונה?"הבינלאומי גם הצליח לעשות קפיצת מדרגה בכל מה שקשור להתייעלות ולמיזוג הבנקים בקבוצה. בנוסף, תיק האשראי של הבנק הבינלאומי הוא יותר שמרני עם לקוחות איכותיים ביחס לסקטור, דבר שמקנה ביטחון מסוים למשקיעים".

- 9.או.הנרי 31/12/2022 11:34הגב לתגובה זוזה הפינננסייר הכי חכם ומבין במערכת הפיננסית בישראל.

- 8.אואו.הנרי 31/12/2022 11:30הגב לתגובה זוגם בשפל וגם בגאות הבנקים מרוויחים.אם יש ירידה באשראי עסקי אז יש עליה באשראי הפרטי. במיוחד הבנקים מעלים מידי פעם עמלות וממציאים חדשות על כל מיני שטויות, כדי שאפשר יהיה לחלוב מציבור הפראיירים עוד . כל זאת כדי להגדיל את השורה התחתונה במאזן ולאפשר הגדלת מענקים למנהלים בכירים.

- 7.עוד נביא (ל"ת)ש.א 31/12/2022 07:43הגב לתגובה זו

- 6.גפ 30/12/2022 11:50הגב לתגובה זוהכל תלוי בבנק ישראל והאוצר אולי יום אחד ישראל תצמד לחוקים שחלים בארה"ב של הפרדת החיסכון האשראי ושוק ההון ל-3 גופים שונים מה שיפחית מכוחם והרווחים העצומים של הבנקים

- 5.סתם אומר 29/12/2022 12:17הגב לתגובה זושאלת מה מיוחד בבנק הבינלאומי שהציג ביצועים הרבה יותר טובים בשנה האחרונה? זו אחת הסיבות. הרבה משקיעים דרך קרן שצמודה לאינדקס הבנקים.

- 4.ההשקעות בשוק ההון מונעות מפסיכולוגיה של ההמון (ל"ת)יותם 28/12/2022 20:33הגב לתגובה זו

- 3.אנחנו הולכים למיתון מהסרטים והבנקים ירדו עוד 20% (ל"ת)צלוליטיס 28/12/2022 19:52הגב לתגובה זו

- 2.ח 28/12/2022 18:24הגב לתגובה זולמערכת הבנקאית בארץ ובעולם . אם מישהו חושב שזה נגמר אז החדשות הם שזה רק התחיל.הבנקים בקרוב יתחילו להגיב לכל הצלילות הקשות של המניות .אמזון אנבידיה גוגל פייסבוק.אפל טסלה והרשימה עוד ארוכה . מי שחושב שהבנקים לא יתרסקו גם .כנראה שאין לו שקל במניות ולא מבין הרבה בכלכלה .

- 1.הבינלאומי קנה את אוצר החייל ..תיק האשראי שלו מצויין (ל"ת)יניב בן חמו 28/12/2022 17:10הגב לתגובה זו

- תיק האשראי שלו ממש על הקשקש... (ל"ת)לבן חמו 28/12/2022 17:25הגב לתגובה זו