דניה סיבוס: עלייה של 10% בהכנסות וצבר הזמנות של 11.6 מיליארד שקל

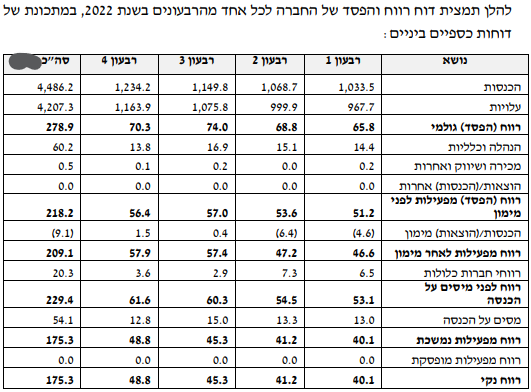

חברת הנדל"ן דניה סיבוס דניה סיבוס 0% פרסמה את דוחותיה הכספיים לרבעון הרביעי של 2022 לפיהם הכנסותיה הסתכמו בכ-1.2 מיליארד שקלים, ובשנת 2022 כולה הסתכמו בכ-4.48 מיליארד שקלים, עלייה של 10.5% בהשוואה להכנסות בשנת 2021.

הרווח הגולמי של ברבעון הרביעי הסתכם בכ-70 מיליון שקלים, ובשנת 2022 כולה בכ-279 מיליון שקלים, וזאת לעומת רווח גולמי של כ-198 מיליון שקלים בשנת 2021 (עלייה של 41%). ה-EBITDA ברבעון הרביעי הסתכם בכ-76.2 מיליון שקל ובשנת 2022 כולה בכ-288 מיליון שקלים, זינוק של 32% בהשוואה ל-EBITDA בשנת 2021 שהסתכם בכ-218 מיליון שקלים.

הרווח הנקי של החברה ברבעון הרביעי של 2022 עלה לשיא של כ-49 מיליון שקלים ובכל שנת 2022 הרוויחה 175.3 מיליון שקלים, גידול של 32% בהשוואה לרווח הנקי (רווח מפעילות נמשכת) בשנת 2021, שהסתכם בכ-132 מיליון שקלים (בנטרול רווח מפעילות מופסקת).

תזרים המזומנים אותו ייצרה החברה מפעילות שוטפת בשנת 2022 הסתכם בכ-156 מיליון שקלים. ההון העצמי של החברה ביום 31.12.2022 הסתכם בכ-705 מיליון שקלים, לעומת הון עצמי של כ-629 מיליון שקלים בסוף שנת 2021.

- נובה נופלת - תחזית פושרת לרבעון הבא; רבעון שלישי חזק

- גב-ים: עלייה של 11.5% ב-NOI ו-6.5% ב-FFO - שיעור התפוסה על 97%

- המלצת המערכת: כל הכותרות 24/7

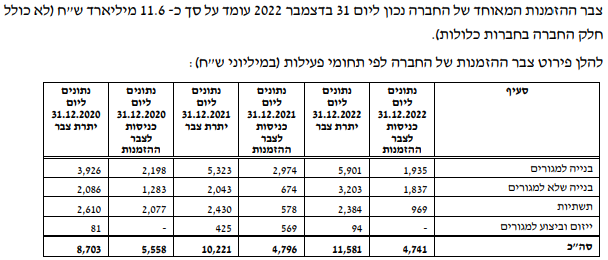

צבר ההזמנות של החברה הסתכם נכון לסוף שנת 2022 בכ-11.6 מיליארד שקלים, וזאת לעומת צבר של כ-10.2 מיליארד שקלים בסוף שנת 2021. לפי החברה, בשנת 2022 נכנסו לצבר ההזמנות פרוייקטים בהיקף כולל של מעל 4.7 מיליארד שקלים ולאחר תאריך המאזן ועד מועד פרסום הדוחות, נכנסו לצבר פרוייקטים נוספים בהיקף כולל של כמיליארד שקלים.

רונן גינזבורג, מנכ"ל דניה: "אנו מסכמים שנה מוצלחת בה דניה המשיכה לצמוח במחזור ההכנסות, להתייעל ולשפר את שיעורי הרווחיות, ולהגדיל את הרווח הנקי והדיבידנד לבעלי המניות. השילוב של הון אנושי איכותי, השקעה משמעותית בבטיחות, התייעלות וחדשנות טכנולוגית, נותנים לדניה את הכח להמשיך ולצמוח בכל הפרמטרים. במהלך שנת 2022 זכינו ונכנסו לביצוע של פרויקטים חדשים, והבטחנו את היציבות בהיקפי הפעילות של החברה למספר שנים קדימה. הצבר האיתן, קשת התחומים הרחבה בהם פעילה החברה והמבנה מאזני הכולל מזומנים בהיקף של 800 מיליון שקלים ללא חוב, תאפשר לנו להמשיך לאתר ולנצל הזדמנויות עסקיות בכל תחומי הפעילות ולהמשיך להשיא ערך לבעלי המניות".

- 3.הגיע הזמן שתתייחסו לתפעולי ולא לקשקוש של האביטדה (ל"ת)מייק לבנובסקי, ר''ג 06/03/2023 18:00הגב לתגובה זו

- 2.חבר 06/03/2023 11:14הגב לתגובה זופרויקטים שלהם נפלו על העובדים אנשים מתו ושום מילה האיש הזה צריך להיות בכלא כל חייו הפרויקט בעתידים שבו החניון נפל על העובדים ובראשון לציון גם גרם למוות

- 1.++++ 06/03/2023 10:19הגב לתגובה זוגורמת לדיירים להתחנן אליהם שיבואו לתקן ליקויי בנייה בדירות קיימות. לוקח להם חודשים לתקן בעיות פשוטות, פשוט התנהלות עלובה מול הלקוחות שלהם. אומר מי שחווה את זה על בשרו.

חיים כצמן, מייסד ומנכ”ל קבוצת ג’י סיטי צילום:שלומי יוסף

חיים כצמן, מייסד ומנכ”ל קבוצת ג’י סיטי צילום:שלומי יוסףברקע הצעת הרכש לסיטיקון, ג'י סיטי הוכנסה למעקב עם השלכות שליליות

ג'י סיטי רכשה 7.7% ממניות סיטיקון בפרמיה של 36% על המחיר בשוק ותפרסם הצעת רכש מלאה; המניה קפצה ביום ההודעה אך נפלה ב-11% לאחר שחברת הדירוג מעלות הכניסה את החברה למעקב עם השלכות שליליות בשל חשש לעלייה במינוף ולשחיקה בפרופיל הפיננסי

ביום שני הודיעה ג'י סיטי ג'י סיטי 0% , שבשליטת חיים כצמן, על רכישת 7.7% ממניות הבת הפינית סיטיקון (Citycon), תמורת 56.75 מיליון אירו במחיר של 4 אירו למניה, פרמיה של כ-36% על המחיר בשוק ערב ההצעה (ג'י סיטי רוכשת מניות סיטיקון בפרמיה, תגיש הצעת רכש לכלל המניות). בעקבות העסקה עלתה אחזקתה ל-57.4%, ובשל כך היא מחויבת לפי החוק הפיני להגיש הצעת רכש מלאה לכלל בעלי המניות במחיר שלא יפחת מהמחיר ששולם. היקף העסקה הפוטנציאלי, אם תתקבל ותושלם במלואה, נאמד בכ-312 מיליון אירו (כ-1.4 מיליארד שקל).

ג'י סיטי ציינה בדיווח כי הרכישה משקפת דיסקאונט של 44% על ההון העצמי של סיטיקון, וכי היא צפויה להביא לגידול של כ-171 מיליון שקל בהון העצמי שלה ולשיפור ב-FFO, עם "השפעה זניחה על שיעור המינוף" והמשקיעים הריעו. ביום ההודעה קפצה המניה בכ־7%, אך עד סוף השבוע חזרה לאחור, כאשר היא נופלת בכ-11% ביום המסחר האחרון אל מתחת למחיר שבו נסחרה לפני ההודעה. הירידות הגיעו זמן קצר לאחר שחברת הדירוג מעלות (S&P) הכניסה את דירוגי החברה לרשימת מעקב עם השלכות שליליות. אגרות החוב של החברה סיימו גם הן בירידות, ובלטה לשלילה סדרה יד' ג'י סיטי אגח יד 0% שירדה ביותר מ-8%.

מתוך הדוח של מעלות

בין דיסקאונט להזדמנות ומה רואה השוק

מהלך הרכישה יצר ניגוד מעניין. מצד אחד, ג'י סיטי רכשה מניות מתחת לשווי בספרים, מהלך שמחזק את ההחזקה החשבונאית ויוצר "תחתית" (לפחות זמנית) למחיר המניה של סיטיקון, שעלתה בכ-35% ונסחרת קרוב למחיר ההצעה. מהצד השני, העסקה בוצעה בפרמיה של יותר מ-35% על מחיר השוק ערב העסקה, כלומר, החברה שילמה הרבה יותר ממה שהשוק חושב ששווה הנכס, בטענה שהיא מכירה את שווי הנדל"ן טוב ממנו.

בפועל, המהלך הקפיץ את השווי של אחזקת ג'י סיטי בסיטיקון באופן חשבונאי, אך זהו שיפור שמבוסס על השערוך הפנימי של המניה, לא על תזרים או מכירה בפועל. השוק, לעומת זאת, עדיין מעריך את הנכסים בזהירות רבה, כאשר מניית סיטיקון נסחרת קצת מתחת ל-4 אירו, כמעט אותו מחיר כמו הצעת הרכש, מה שמעיד על ספקנות בנוגע לשווי האמיתי של הנכסים.

- ג'י סיטי רוכשת מניות סיטיקון בפרמיה, תגיש הצעת רכש לכלל המניות

- ג'י סיטי: ה-NOI עלה ב-7.3%, ה-FFO מהנדל"ן המניב עלה ב-24.7% ל-116 מיליון

- המלצת המערכת: כל הכותרות 24/7

הודעת הדירוג: מינוף גבוה ושחיקה בפרופיל הפיננסי

שלושה ימים לאחר ההודעה, מעלות עדכנה כי דירוג ג'י סיטי וסדרות האג"ח שלה הוכנסו למעקב (CreditWatch) עם השלכות שליליות, בשל חוסר ודאות סביב היקף ההיענות להצעת הרכש והשלכותיה על הנזילות ועל הסיכון הפיננסי. בדוח נכתב כי אם ההצעה תמומש במלואה, יחס המינוף (חוב להון עצמי מתואם) עלול לעלות לרמה של 70%-75%, בניגוד למהלכים שעשתה לאחרונה החברה כדי להוריד את המינוף, רמה שתשקף "שחיקה בפרופיל הפיננסי של החברה".

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהיום בבורסה: על נייס וחברות השבבים

הדירוג של S&P, התיקון בוול סטריט ביום שישי, הבעיה הגדולה של חברות התוכנה ומה יקרה במניות הארביטראז'?

בעוד בוול סטריט כבר מסכמים ביצועים של סקטורים בתל אביב עונת הדוחות רק בתחילתה כשהשבוע מצפים לנו דוחות בעיקר מסקטורי האנרגיה מתחדשת, שבבים ו-IT. מהחברות שדיווחו על מועד הגשת התוצאות ניתן לצפות לדוחות של החברות הבאות:

מחר: משק אנרגיה, טאואר, קמטק, נקסטויז'ן, קופיוג'ן ולייבפרסון,

בשלישי - אלעל, הבורסה, בזק, אמות, וברייסנוויי.

ברביעי - אייסיאל, אנלייט, אנרג'יקס, תורפז, מבנה, פריון, מטריקס, גילת ולוינשטיין

בחמישי ידווחו נייס וספיינס.

המניות הדואליות עם פער ארביטראז' שלילי של 0.4%. בשלב מסוים בשישי זה כבר היה במינוס 1%, אבל בשעות האחרונות של המסחר היה תיקון למעלה. מניית נייס 0% צפויה לרדת בכ-3%, כשהחשש מה-AI רק הולך וגדל. נייס ירדה מתחילת השנה ב-27% ואיבדה בחמש שנים - 50%. היא נסחרת על פי קונסנזוס האנליסטים במכפיל רווח של 10 לשנה הנוכחית ומכפיל רווח של 9 לשנה הבאה. אין הרבה חברות תוכנה צומחות שנסחרות במכפילי רווח כאלו, וגם לא היה בעבר.

מצד אחד, יש שרואים בזה הזדמנות נהדרת. מצד שני, יש כאלו שזוכרים ש"מר שוק" יודע הכל. אולי הוא יודע שאזהרת רווח או הנמכת ציפיות בדרך. כלומר, מה שנראה הזדמנות יכול להיות המחיר האמיתי כי התחזית תרד. ולמה שהיא תרד? כי החברה נמצאת בשוק מאוד מאוים על ידי ה-AI.

תחום התוכנה וחברות התוכנה סובלות מהכניסה של ה-AI. הן אומנם מתייעלות בזכותו ומוותרות על גיוסי ג'וניורים, אלא שהליבה שלהן בסכנה - הרעיון הטכנולוגי, פיתוח התוכנה שלהם נמצא בסכנה - מה שלקח פעם לפתח במשך שנים הפך לעניין של שבועות וחודשים בודדים. התחרות מתעצמת, הסכנה גוברת. החשש שיקומו סטארטאפים יעילים ומהירים ותוך חודשים יעמידו מוצר מתחרה. היתרון של הוותיקות הוא במערכת משומנת עם שיווק, תפעול, וקשרים. אבל בסוף למוצר יש משמעות גדולה. לקוחות לא ימהרו לעזוב, אבל זה יכול לבוא לידי ביטוי בתמחור נוח יותר. חברות התוכנה צריכות לחשב מסלול מחדש.

- איי.סי.אל נפלה 15%, חברה לישראל איבדה 14%; מחזור המסחר - 13.4 מיליארד שקל

- היום של טבע, ומה עוד קרה בבורסה?

- המלצת המערכת: כל הכותרות 24/7

גם טבע 0% צפויה לרדת ב -1.1%, טאואר 0% ב-2.4% כשמנגד קמטק 0% ו נובה 0% צפויות עלות מעט. הנה טבלת הארביטראז' (הקליקו להיכנס לכל המניות):