קופות הגמל להשקעה בינואר 2022: הראל הפסידה הכי פחות, אלטשולר בתחתית; בטווח הבינוני: אנליסט וילין לפידות ראשונות

הירידות בשווקים בינואר התבטאו גם בקופות. אבל האם זה אומר שצריך לצאת? אם אתם משקיעים לטווח ארוך - לא. התשואה ארוכת הטווח חשובה הרבה יותר; מהי קופת גמל להשקעה ומדוע מדובר במסלול השקעה מעניין לטווח הבינוני-ארוך

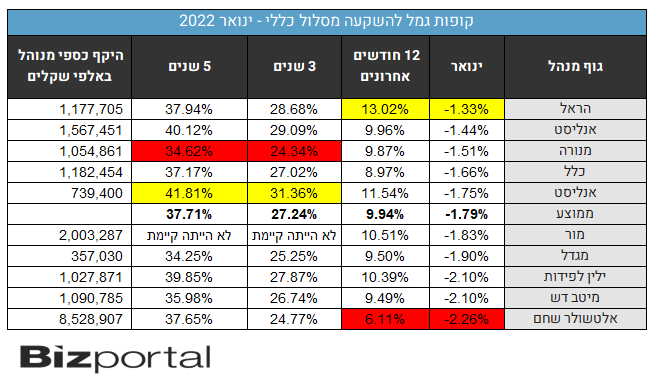

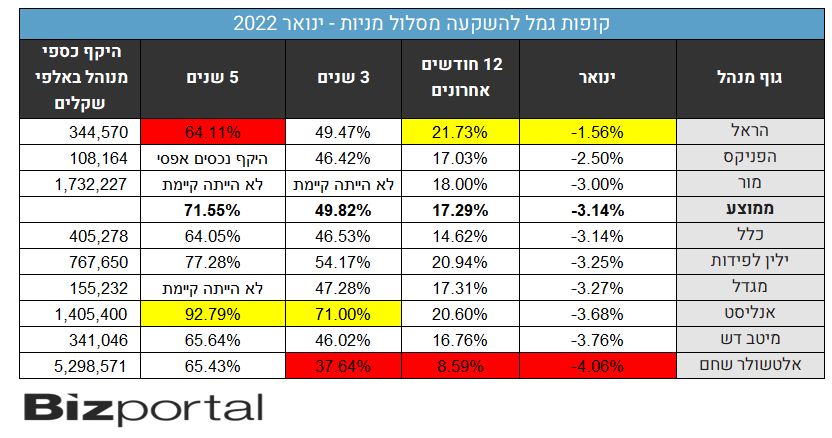

בעקבות הירידות בשווקים חודש ינואר 2022 לא האיר פנים לחוסכים גם בקופות הגמל להשקעה. הקופות ירדו בממוצע ב-1.8% במסלול הכללי ו-3.1% במסלול המנייתי, אבל חסכון הוא לטווח ארוך, ולכן חשוב לזכור שלאורך זמן שוקי המניות עולים. זו לא תחזית ולא נבואה, אלא סטטיסטיקה ארוכת שנים. זה כמובן יכול להשתנות, אף אחד לא יכול להבטיח תשואה בשוק ההון - ותזהרו מאוד מאנשים שמבטיחים לכם תשואה מובטחת.

בשנת 2021 המסלול הכללי הניב תשואה ממוצעת של 13%, והמסלול המנייתי הניב 23% - אלה תשואות גבוהות, אל תתרגלו להן. התשואה השנתית הממוצעת במסלול הכללי היא כ-5% ובמסלול המנייתי כמובן יותר. אבל התשואות בטווח הבינוני מראות שגם כאשר לוקחים בחשבון את הנפילות בשווקים - השוק בדרך כלל מתקן. עובדה, בטווח של 3 שנים במסלול הכללי התשואה עומדת על 27% בממוצע, במסלול המנייתי היא עומדת על 50%. בטווח של 5 שנים במסלול הכללי התשואה עומדת על 38% בממוצע, ו-72% במסלול המנייתי.

אז לאן הולך השוק? האם הוא ימשיך לרדת או יחזור לעלות? אנחנו כמובן לא יודעים. אבל אם אתם בשוק ההון לטווח הארוך - אז חודש אחד חלש או חזק, לא אמורים להשפיע על ההחלטה שלכם.

לפני 5 שנים הושקו קופות הגמל להשקעה, כאשר המטרה היא לגרום לציבור לחסוך כספים לטווח שעשוי להיות ארוך. נכון, אפשר למשוך את הכספים מוקדם יותר אבל מי שימתין לפנסיה יוכל ליהנות מהטבות מס (הרחבה - בהמשך הכתבה)

- מימוש בטופ גאם: AP פרטנרס יוצאת בתשואה של פי 4, אלטשולר שחם נכנס

- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- המלצת המערכת: כל הכותרות 24/7

אלה התשואות במסלול הכללי בחודש ינואר 2022:

אלה התשואות במסלול המנייתי בחודש ינואר 2022:

לקריאה נוספת:

>>> לתשואת קרנות ההשתלמות במסלול הכללי - לחצו כאן

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

>>> חודש ינואר 2022 בקרנות ההשתלמות המסלול המנייתי - לחצו כאן

>>> 5 שנים לגמל להשקעה: צמיחה של 50% השנה ותשואות חלומיות למשקיעים

>>> חיסכון בקופת גמל להשקעה הציבור מעביר כספים, יש לכך סיבות טובות

המסקנה מתוך כך שבכל תקופה כמעט מי שמובילים הם גופים אחרים היא שוב זו: קשה עד בלתי אפשרי לדעת מראש איזה מנהל ישיג תשואה טובה יותר, ולכן בנוסף לתשואות חשוב לא פחות לבדוק את דמי הניהול ולהוזיל אותם כמה שניתן. את דמי הניהול אפשר לדעת מראש ולהתמקח עליהם.

עם זאת, הגופים שבינתיים מצליחים לנהל יותר טוב את הכסף בקופות הגמל להשקעה הם אנליסט, ילין לפידות והפניקס.

מהי קופת גמל להשקעה?

קופת גמל להשקעה היא מוצר חדש יחסית וקצת קשה לעיכול, אבל כשהציבור הפנים את היתרונות הוא הזרים לקופות הללו כספים בהיקפים משמעותיים. היקף הנכסים המנוהלים בקופות הללו הוא כ-30 מיליארד שקל ומדובר בקטגוריה הצומחת ביותר בקופות הגמל. זאת היתה המטרה של האוצר עם השקת המוצר לפני חמש שנים - להסיט כספים לחסכונות שעשויים להיות לטווח ארוך, וזה בהדרגה מצליח.

למעשה, לא מדובר בקופת גמל. למרות השם - "קופת גמל להשקעה", אין בקופת גמל להשקעה חובה לחסוך לטווח ארוך כפי שיש בקופות האחרות. אבל כן עדיף לחסוך בקופת גמל להשקעה לטווח ארוך כי אז נהנים מהטבות המס של החיסכון לטווח ארוך (החיסכון הפנסיוני - פנסיה וקופות גמל רגילות). מנגד - החוסך יכול להנזיל את הקופה בכל רגע שהוא רוצה.

כלומר, יש כאן יתרון מובנה בהגדרה על פני השקעות לזמן קצר, כי להבדיל מקרנות הנאמנות למשל - שבהגדרה אין להן יתרונות מיסוי - כאן אפשר להשקיע גם אם לא בטוחים לאיזו תקופת זמן רוצים להשקיע וזה יכול להתגלגל לבסוף לחיסכון לטווח ארוך עם יתרונות. יתרון נוסף, אגב - ניתן לעבור בין קופות ובין מסלולים בלי שהאירוע יחשב כאירוע מכירה לצורך מס (כלומר בלי לשלם מס במעבר בין הקרנות).

ההשקעה בקופת גמל להשקעה מוגבלת לכ-70.9 אלף שקל בשנה (התחיל ב-70 אלף שקל צמוד למדד), וזה במקרים רבים מהווה חיסרון. בקרנות נאמנות אין כמובן הגבלה. כמו כן, במכשיר של חברות הביטוח - פוליסות חיסכון, גם אין הגבלה. פוליסות חיסכון דומות במהות שלהן לקופות גמל להשקעה, אם כי לרוב דמי הניהול בהן גבוהים יותר.

בקופות הגמל להשקעה ישנם מספר מסלולים, כאשר המסלולים העיקריים הם המסלול הכללי שמורכב בעיקר מאגרות חוב עם מרכיב של מניות. זה המסלול המוביל, בהגדרה, בחיסכון של הישראלים - גם בקופות גמל להשקעה, גם בקרנות להשתלמות וגם בחיסכון לטווח ארוך, והסיבה היא שהציבור בדרך כלל 'זורם' עם מה שהוא מקבל ולא בוחר באופן אקטיבי מסלול השקעה. זה לא תמיד חכם, שכן פעולה קטנה עשויה להניב רווחים גבוהים יותר בצורה משמעותית בטווח הארוך (ראו לדוגמה את המאמר הזה שמדבר על ההטיות פסיכולוגיות שגורמות לכך שגם כשאנחנו כבר משווים מחירים ומשתדלים להיות צרכנים נבונים – אנחנו עושים טעויות קריטיות ומשקיעים את המאמצים במקומות הלא-נכונים).

מעבר לכך, יש את המסלול המנייתי שמתאים לצעירים - שכן על פני זמן התשואה במניות גבוהה מתשואה על אפיקים סולידיים ולצעירים יש טווח השקעה ארוך - כזה שגם אם תהיה מפולת יהיה לשוק זמן לתקן. התשואות שמתפרסמות כעת מוכיחות זאת שוב (בחודשים פברואר מרץ 2020 בעקבות הקורונה השווקים נפלו ב-30%, אבל תיקנו מאז את כל הירידות והרבה יותר).

ניהול פאסיבי או אקטיבי?

- 7.יועץ השקעות 24/02/2022 19:22הגב לתגובה זואנשים תפסיקו להיות פראיירים אלטשולר פשוט צריכים כסף נזיל למימוש השקעות בכיוון הפרייבט אקוויטי, הם יכולים לחיות גם עם תשואות פחות מתפוצצות על חשבון כספי המשקיעים. מה הקשר להשקעה בשוק הסיני ? אין סיבה להפסיד כשאתה בעל יכולת לפזר סיכונים ולהשקיע בכל מיני אפיקים עם יכולת גידור והמבין יבין

- 6.רוני 21/02/2022 22:27הגב לתגובה זותורידו את דמי הניהול אתם גוזלים את כספנו על ביצועים כל כך גרועים תחליפו את הצוות נמאס לנו להפסיד כסף

- 5.הפקדה ל 2022 היא 72600 (ל"ת)יש טעות 18/02/2022 19:16הגב לתגובה זו

- 4.מיכאל 17/02/2022 11:49הגב לתגובה זוהמצב של אלטשולר הוא רק יביא ברכה לחוסכים אצלו כי המדיה שיגעה את האנשים שהוא הכי טוב וכולם נהרו אליו והסכומים אצלו המריאו דבר שבילבל אותו והוציא אותו משיווי משקל בניהול ועכשיו בגלל ההפסדים הם יברחו לאחרים והוא יחזור למימדים הנורמלים שהיו לו בעבר ויתאזן בהמשך

- שרה 25/02/2022 12:39הגב לתגובה זולא חושבת כך, פשוט הוא מאד גדל והשתן עלה לו לראש. מה אכפת לו שהחוסכים מפסידים הוא ממשיך לקבל את דמי הנהול של הפראיירים. פשוט תעזבו אותו זה הדבר היחיד שיגרום לו להבין שלא לעולם חוסן.

- יקח להם שנים להתאושש (ל"ת)שביט 17/02/2022 12:07הגב לתגובה זו

- 3.למה אנליסט מופיע פעמיים בטבלה הראשונה עם מספרים שונים? (ל"ת)שואל 17/02/2022 11:43הגב לתגובה זו

- 2.מה יהיה 17/02/2022 11:28הגב לתגובה זואיפה שחברת אלטשולר שחם משקיעה לא צומח כלום

- 1.אלטשולר שחם מאמינים בסינים (ל"ת)חיים 17/02/2022 10:53הגב לתגובה זו

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.

משקיע חושש

משקיע חוששקרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

מה דמי הניהול במכשירים האלו, מה דירוג המכשירים האלו מבחינת מיסוי, תשואה ומכלול הפרמטרים, ומי גובה דמי ניהול גבוהים ומספק תשואה נמוכה מהאחרים?

כשמדובר בחיסכון לטווח בינוני וארוך בישראל, רוב החוסכים מתלבטים בין שלושה מכשירים עיקריים: קרן השתלמות, קופת גמל להשקעה ופוליסת חיסכון. למעשה, קרן השתלמות לוקחת בגדול - היא עדיפה על פוליסות חיסכון וקופות גמל להשקעה כי היא מספקת הטבות מס שהופכות את התשואה האפקטיבית לגבוה יותר מהתשואה ברוטו. גם כאשר הכסף הופך לנזיל בקרן, זו השקעה עדיפה כי היא פטורה ממס במימוש. ועדיין היתרונות של קופות הגמל להשקעה גם בולטים, והיא מהווה מוצר אטרקטיבי בשוק, יותר מקופות גמל רגילות ויותר לרוב מפוליסות חיסכון, אבל יש יתרונות וחסרונות לכל מוצר כשגם לפוליסות שהן מוצר יקר (דמי ניהול גבוהים) יש יתרון אחד בסיסי על פני האחרים - אפשר להשקיע דרכן סכום הרבה יותר גדול מאשר בקופות גמל להשקעה (מוגבלות לתקרה שעלתה ל-83.6 אלף שקל בשנה הבאה) ובטח שלעומת קרנות ההשתלמות.

נביא כאן את היתרונות והחסרונות של כל אחד מהמוצרים, אך בגדול הדירוג ברור כשיש מצבים שמשקיעים יחליטו לגוון על פני כל המוצרים.

המשחק האמיתי: מיסוי ונזילות איך זה משפיע על הכסף בכיס

קרן השתלמות זוכה לאהדה רבה בזכות יתרון מיסויי ייחודי: לאחר שש שנים (ובמקרים מסוימים שלוש שנים), ניתן למשוך את הכסף ללא מס רווחי הון – זאת כמובן בתנאי שההפקדות לא חורגות מהתקרות המוכרות. עצמאים יכולים להפקיד עד כ-11,420 ₪ בשנה, בעוד שכירים – עד כ-18,420 ₪ כולל תרומת המעסיק. זהו יתרון משמעותי במיוחד כשמסתכלים על צבירה לאורך זמן, אך הוא מותנה במעמד התעסוקתי ובגובה ההפקדות המוכרות. קראו עוד על היתרונות של קרן השתלמות כאן.

קופת גמל להשקעה, לעומת זאת, כוללת מיסוי של 25% על הרווח הריאלי במשיכה חד-פעמית. עם זאת, אם תבחרו למשוך בצורה של קצבה חודשית בגיל הפרישה, הקצבה עשויה להיות פטורה ממס - יתרון משמעותי למי שמתכנן פרישה ארוכת טווח אך פחות רלוונטי למי שרוצה משיכה חד-פעמית. למידע נוסף על קופות גמל להשקעה, לחצו כאן.

- שנת 2025 הוכיחה: פיזור השקעות ויתרון הביתיות שווים כסף

- הציבור מטומטם, אז הציבור משלם - 0.8% על פוליסת חיסכון שקלית של חברות הביטוח

- המלצת המערכת: כל הכותרות 24/7

פוליסת חיסכון דומה בתחום המיסוי לקופת גמל, עם 25% מס רווחי הון על הרווח הריאלי. חברות הביטוח מציעות מגוון מסלולים פנימיים עם דמי ניהול משתנים, מה שלעיתים מקשה על השוואה ישירה. עוד על פוליסות חיסכון תוכלו לקרוא כאן.