"אין בועה בשווקים בארצות הברית"

"העליות האחרונות בשוק המניות של ארצות הברית אינן "בועתיות", בניגוד למה שלא מעט אנשים חוששים" כך קובע הכלכלן הראשי של בנק מזרחי טפחות רונן מנחם. לדבריו, "לא הופתעתי שהירידות החדות מיד לאחר פרוץ המגפה התבררו זמניות וגם "השיאים" החדשים, הנשברים חדשות לבקרים, לא מפחידים אותי כשלעצמם. אמנם, ככל שהעליות נמשכות, גדלים גם החששות, וזה טבעי. כל נתון, או התפתחות שליליים פוגשים כיום שווקים עצבניים ולחוצים מבעבר".

שבע סיבות מדוע השווקים ימשיכו לעלות

לדברי מנחם, המשקיעים צריכים להסתכל בעיקר על התנאים הפונדמנטליים כדי להבין את כיוון השוק והוא מצביע על שבע סיבות עיקריות שיובילו להערכתו להמשך העליות בשווקים, למרות שהתנודתיות תהיה גבוהה מבעבר:

1. הפעילות בארצות הברית התאוששה מהר. ביום בהיר רואים צמיחת תוצר של 5% לרבעון (בקצב שנתי) ואינדיקטורים צופים קדימה, כמו מדדי מנהלי הרכש והסנטימנט, מראים שגם החברות וגם משקי הבית די אופטימיים.

2. האבטלה יורדת בעקביות וה"דפיסיט" בשוק העבודה (לאחר הקריסה הגדולה של מרץ ואפריל אשתקד) הולך ונסגר.

3. הנשיא ביידן מסתער על המשק ויורה בכל החזיתות – הזרמות למשקי בית, תקציבי עתק לתשתיות, ועוד. הטריליונים הנשפכים יגדילו משמעותית את עסקיהן של חברות תעשייה, בינוי, תשתיות חשמל/תקשורת ועוד. סביר שרק חלק מזה מגולם במחירים כיום.

- רשימת הסנקציות של סין על חברות אמריקאיות והמשמעות למניות הביטחוניות

- ארה״ב סירבה להפחתת המכסים: שיעור המכס על יבוא סחורות מישראל יהיה 15%

- המלצת המערכת: כל הכותרות 24/7

4. ההתחסנות מהירה וביידן מציב יעדים שאפתניים מאוד עוד למחצית הראשונה של השנה. בגלל ההלם מהמגפה, המשקיעים אוהבים ויאהבו במיוחד כל נתון שיראה על גידול של האוכלוסייה המחוסנת.

5. המדיניות המוניטארית הסופר-מרחיבה כאן כדי להישאר. הפד יחכה עד הרגע האחרון לפני שישקול בכלל צמצום של ההזרמות (tapering) או העלאת ריבית.

6. האינפלציה אמנם תעלה, אך לא במידה שתטריד את הפד, שגם כך הבהיר כי יהיה טולרנטי וכי מדובר בחלק אינטגרלי מעצם תהליך היציאה מהמשבר. לא סתם אמר הנגיד כי אינפלציה של 2 אחוזים כבר לא סדין אדום מבחינתו ולדעתי גם 3 אחוזים לא.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

7. בהתחשב במצבן הכלכלי והתברואתי החלש בהרבה של מדינות אירופה, המתחרות, השוק האמריקאי עדיין אטרקטיבי, גם אם מכפיליו גבוהים יותר.

לדברי מנחם: "כל אחד מהכוחות הללו, ולבטח שילוב שלהם, מספיק על מנת למנוע, בשלב זה, תיקון רציני בשוק המניות האמריקאי. אינני מציע להיות שאננים, שוקי המניות אכן גבוהים והמכפילים אינם נמוכים. כמו כן מתי שהוא המחיר לתמיכה הממשלתית יוגש. (כבר היום יודעים שביידן מתכוון להעלות את מס החברות מ-21% ל-28%, רק צריך להזכיר שהוא היה 35% כשטראמפ נכנס בזמנו).

אז מה לעשות בפועל?

- 4.הארנב מוול סטריט 13/04/2021 14:26הגב לתגובה זותחליפו כלכלן ראשי דחוף. אם כל הכתבה הזאת היא לא בשביל להשחיל לקוחות בשביל להוציא את הבנק מפוזיציות ואתם אשכרה חושבים ככה אין לכם זכות קיום

- 3.מתעניין 13/04/2021 13:26הגב לתגובה זוממליץ שכל יועץ השקעות, מנהל תיקים או "כלכלן ראשי" של גוף פיננסי לא רק ידבר במילים גבוהות וכלליות אלא ייתן רשימה של 4/5 השקעות ספציפיות (שם של חברה או קרן ולא "ענף התיירות"). כך יוכלו הקוראים והמשקיעים לעקוב ולבדוק מי מדבר (ויודע על מה) ומי מברבר.

- 2.סיפורי סבתא ... 13/04/2021 13:19הגב לתגובה זואלו בדיוק הסיבות למה להשקיע למרות הבועה ... עד שהבועה תתפוצץ... ובום הלך כל הכסף ...

- 1.מאחז עיניים (ל"ת)שמואל 13/04/2021 12:27הגב לתגובה זו

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

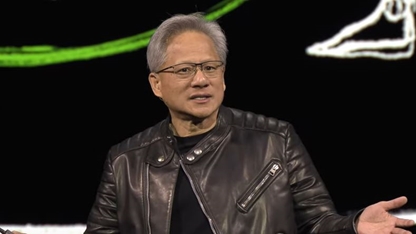

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.