הקרנות שמביסות את המדדים - האם הן מצליחות להתמיד לאורך זמן?

בשנים האחרונות גוברת הנטיה לעבור מהשקעה אקטיבית בבחירת מניות להשקעה "טיפשה" במדדים. הסיבה לכך היא ראיות מצטברות לכך שרוב בני האנוש מתקשים בבחירת מניות שישיגו תשואות טובות יותר מתשואות השוק לאורך זמן. ישנם כאלה שמצליחים, אבל הם בודדים, ובעיקר לא עקביים. ייתכן שמישהו יכה את השוק לשנה או שנתיים אבל יתקשה לעשות זאת לזמן ארוך יותר. התופעה כבר מזמן הגיעה גם לישראל, והשנה, לראשונה, עברה תעשיית ההשקעות הפאסיביות את זו של ההשקעות האקטיביות בהיקף הנכסים המנוהל.

מלבדהקושי בבחירת המניות המנצחות, קרנות הנאמנות מתמודדות עם גורם נוסף שמפריע להן להציג ביצועים עודפים. ניהול השקעות אקטיבי מצריך משאבים גבוהים יותר מאשר ניהול השקעות פאסיבי, ולכן מטבע הדברים דמי הניהול בקרנות המנוהלות גבוהים יותר מאשר בקרנות הפאסיביות. לעיתים המנהלים מותחים את המונח "גבוהים יותר" עד כמה שניתן והופכים אותו ל"מופרזים", מה שמקשה עליהם אף יותר להציג תשואות עודפות.

בעבר ערכנו לא מעט השוואות בין המדדים לבין הקרנות האקטביות, והתוצאות לא תמיד היו שליליות. כך לדוגמה מצאנו כמה קרנות ישראליות שעקפו את ה-SP500 באופן עקבי למדי. גם בשוק הישראלי, קרנות ת"א 125 הצליחו להשיג תשואות טובות יותר מהמדד. גם במדד היתר כשבדקנו הקרנות האקטיביות היו טובות יותר. בבדיקה חוזרת לאחר חצי שנה התקבלו תוצאות אחרות לגמרי, מה שממחיש את האתגר האמיתי - עיקביות. בנישות אחרות כמו מניות גיאוגרפי או מניות חו"ל לפי ענפים המדדים ניצחו, לפחות בנקודת הזמן שנבדקה.

אז לפעמים ניתן למצוא קרנות שמצליחות להתמודד היטב עם המדדים. אבל, כאמור, האתגר הגדול הוא היכולת לעשות זאת לאורך זמן באופן עקבי. הצלחה מקרית בשנה כזו או אחרת לא מעידה על היכולת של המנהלים לאורך זמן. נקודה נוספת שחשוב לבדוק היא כמה סיכון לקחו המנהלים כדי להגיע לתוצאות העודפות. השקעה ספקולטיבית יכולה להביא לתשואות גבוהות, אבל טומנת בחובה סיכון להפסדים גבוהים גם כן כשהגלגל מתהפך. ישנם אינדיקטורים שונים שנועדו לבחון את הסיכון. שניים מהם הם סטיית תקן ומדד שארפ. בפשטות סטיית תקן בודקת את התנודות היומיות ביחס לממוצע, כלומר עד כמה תנודתיות הן התשואות היומיות של אותו נייר ערך. ככל שסטיית התקן גבוהה יותר הסיכון שנלקח בהשקעה גבוה יותר. מדד שארפ בוחן את עודף התשואה של הנכס ביחס לנכס חסר סיכון. ככל שמדד השארפ גבוה יותר המשמעות היא שנלקח פחות סיכון כדי להגיע לאותה תשואה, או לחלופין, שהסיכון העודף שנלקח, אכן הניב תשואה עודפת, כלומר הוא היא מוצדק.

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- פתיחה חזקה מאוד לשנת 2026: תעשיית הקרנות גייסה בינואר כ-7.3 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

השוואה – המתודולוגיה

כדי לבחון, שוב, האם משתלם לבחור בקרנות נאמנות על פני תעודות סל, ערכנו שוב את ההשוואה המתבקשת – קרנות נאמנות המשקיעות בשוק הישראלי אל מול תשואות המדדים. הקטגוריה שנבדקה היא מניות All Cap - קרנות שלא מתמקדות בסקטור מסוים, וכן שלא מגבילות את המנהלים להשקעה במניות עם גודל שוק מסוים. כלומר קרנות שמתמקדות במניות בארץ, אבל נותנות למנהליהן את מירב החופש בתוך גבולות הגזרה האלו. כסינון ראשוני הורדנו את הקרנות שמנהלות פחות מ-50 מיליון שקל, וכן כאלה הפעילות פחות משלוש שנים.

לאחר הסינון הראשוני נותרנו עם קרוב ל-30 קרנות אותן השוונו לביצועי שלושת המדדים המרכזיים בתל אביב – ת"א 35, ת"א 125 ות"א 90 בשלוש השנים האחרונות. עשר קרנות הצליחו לעקוף את שלושת המדדים בשלוש השנים האחרונות, כלומר רק כשליש מהקרנות האקטיביות. הנתון הזה לבדו כבר מסביר את הנהירה להשקעות הפאסיביות.

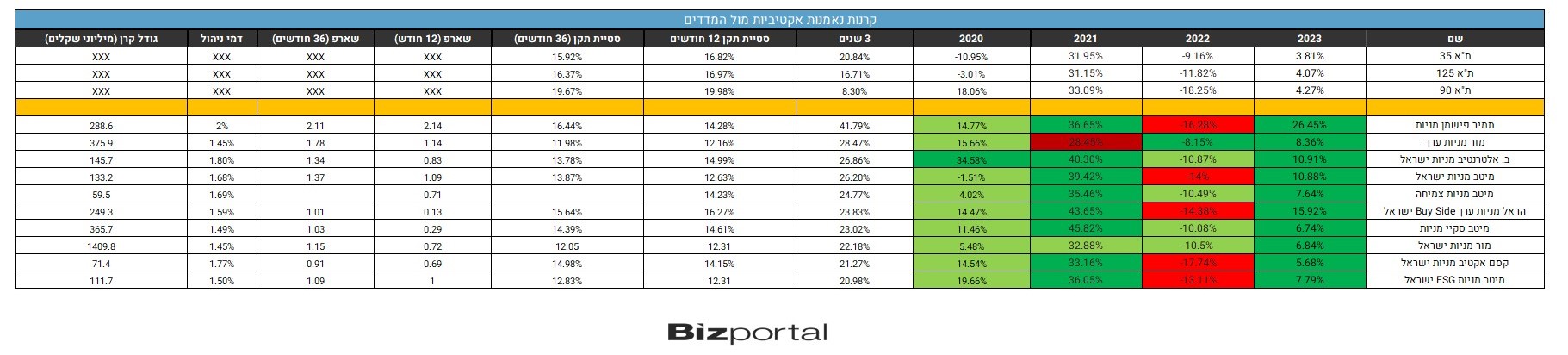

בכל זאת, עשר קרנות "עשו את זה". כדי לבחון טוב יותר את רמת העקביות באותן קרנות בדקנו גם את ביצועיהם מול המדדים הללו בכל אחת מארבע השנים 2020 עד 2023. ביחס לכל אחת משנים האלו - קרן שהצליחה לעקוף את כל המדדים נצבעה בירוק כהה, אם היא עקפה שניים מהמדדים והפסידה לשלישי היא סומנה בירוק בהיר. באותן השנים בהן הקרן השיגה תשואה נמוכה משניים מהמדדים ועקפה את השלישי היא נצבעה באדום בהיר, ובשנים בהן היא הפסידה לכל המדדים באדום כהה.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

כמו כן, הוספנו לטבלה את מדד השארפ וסטיית התקן המחושבים ב-12 החודשים האחרונים וב-36 החודשים האחרונים, כדי לבחון האם מנהלי הקרנות לקחו סיכונים עודפים כדי להגיע לתוצאות הטובות.

התוצאות

להלן הטבלה המרכזת את תוצאות הבדיקה:

הקרן המצטיינת בשקלול כל המדדים היא תמיר פישמן מניות. מדובר בקרן שהשיגה את התשואה הגבוהה ביותר בסיכום שלוש השנים בפער משמעותי, וזאת בתוספת השארפ הטוב ביותר, גם זאת בפער משמעותי. נקודת התורפה של הקרן הוא סטיית תקן יחסית גבוהה.

אף קרן לא השיגה 100% הצלחה, כלומר להכות את המדדים בכל שנה ב-4 השנים האחרונות, אבל רוב הקרנות המובילות הוכיחו עקביות מסוימת לאורך זמן. בולטת לטובה מבחינת עקביות הקרן של ב. אלטרנטיב שבשלוש מתוך 4 השנים האחרונות עקפה את שלוש המדדים המובילים, ובשנה נוספת עקפה שתיים מתוך השלוש. מיטב סקיי מניות שניה מבחינת עקביות. בשנתיים היא עקפה את כל המדדים ובשנתיים נוספות שתיים מתוך השלוש.

מבחינת תנודתיות וסיכון הקרן המצטיינת היא "מור מניות ערך" שהיא בעלת מדד סטיית התקן הנמוך ביותר ומדד השארפ השני בגובהו. הקרן "סבלה" מפספוס משמעותי בשנת 2021, למרות תשואה מצויינת של מעל 28%, עדיין מדובר בפחות מכל המדדים המרכזיים באותה שנה, והרבה פחות מהקרנות האחרות שבטבלה שחלקן השיגו מעל 40% באותה שנה.

באופן כללי כמעט כל הקרנות הראו סטיות תקן נמוכות יותר מהמדדים. מבחינת מדד שארפ, רוב הקרנות הציגו מדד שארפ של מעל 1 בטווח הזמן של שלוש שנים. כלומר, תוספת התשואה הושגה תוך כדי נטילת סיכון סביר ולא מוגזם.

שנת 2023 הייתה שנה מצויינת לכל הקרנות שבטבלה. כולן עברו את כל המדדים, רובן בפער משמעותי. השנה בה רוב הקרנות התקשו להכות את המדדים היא שנת 2022 שהייתה שנה גרועה בשווקים, גם בשווקי המניות וגם בשווקי אגרות החוב. ייתכן שההסבר לכך נעוץ דווקא באחזקות הלא ישראליות של הקרנות. למרות שמדובר בקרנות מנייתיות בישראל יש להן גם אחזקות בחו"ל, מה שיכול להשפיע לטובה או לרעה על הביצועים. כך לדוגמה תמיר פישמן מניות עם אחזקות של מעל 16% במניות חו"ל. אפילו "מיטב מניות ישראל" עם ציון של השם "ישראל" בשם הקרן מחזיקה כמעט 10% מהנכסים במניות בחו"ל (מטא, AMD וכדו', לא מניות של חברות ישראליות).

ייתכן שהאחזקות בחו"ל סייעו לקרנות בשנת 2023 שהייתה חלשה למדי בישראל אך מצויינת בעולם, ומצד שני הירידות בישראל היו מתונות יותר בשנת 2022 מאשר בעולם, ומכאן נובעים הפערים. רק מור הצליחה להפסיד פחות בשנת 2022 משאר המדדים.

שנת 2020 הייתה שנה יוצאת דופן למדי, בה מדד ת"א 90 הניב תשואה גבוהה בהרבה משאר המדדים, ולכן רוב הקרנות, למעט ב. אלטנטיב, לא הצליחו לעקוף אותו, אך את שני המדדים האחרים הן עקפו בקלות.

שנת 2021 הייתה שנה מצויינת למדדים עם מעל 30% תשואה, ובכל זאת כמעט כל הקרנות הציגו ביצועים טובים יותר, והוכיחו, שלפחות במקרה זה, הניהול האקטיבי השתלם.

מבחינת בתי השקעות, מיטב בולטת לחיוב עם 4 קרנות שונות שהביסו את המדדים בשלוש השנים האחרונות. מדובר באחוז הצלחה מצויין, ובעקביות מרשימה מצד בית ההשקעות הזה. מור הצליחה להכניס שתי קרנות לטבלת המובילות. בולטים בהעדרם בתי ההשקעות הקטנים. ה"פילטר" של לפחות 50 מיליון שקל מנע מכמה מהן להיכנס לטבלה, שכן רובן מנהלות מעט מאד נכסים. שתים מהקרנות ברשימה הן של בתי השקעות קטנים שבכל זאת הגיעו לגודל המינימלי של נכסים מנוהלים, שתיהן מהטובות ביותר מכל הבחינות שבדקנו – ב. אלטרטיב ותמיר פישמן.

- 2.מושקע כבר שנתיים בקרנות נאמנות הן מניות והן אגח של 20/05/2024 13:08הגב לתגובה זומושקע כבר שנתיים בקרנות נאמנות הן מניות והן אגח של בתי השקעות קטנים דוגמת אקורד,הורייזן,אקסיומה,קבין, סיגמא וכדומה. משאירות אבק לגדולות הן במניות הן באגח והן במעורבות 30/70,80/20 וכדומה. הגדולות מנהלות סכומים עצומים ולכן הן מסורבלות והתשואות שלהם חלשות

- 1.אורי 20/05/2024 12:00הגב לתגובה זותמיד הניתוחים כאלה, קיימת הטיית שרידות שלא לוקחת בחשבון את הקרנות שלא נתנו תשואות עודפות ונסגרו, או לחילופין שסך הנכסים בהם ירד ולכן לא עומדות ברף של 50 מיליון