מניות חו"ל לפי ענפים: האם משתלם להתמקד בסקטור מסוים?

כשאנחנו משקיעים באמצעות קרנות נאמנות אנחנו בעצם אומרים: אני לא רוצה, לא יודע או לא יכול לבצע את ההשקעות שלי בעצמי ברמת המיקרו של בחירת מניות או אגרות חוב ספציפיות, ולכן אני מבקש מאנשי מקצוע לעשות את העבודה הזו עבורי תמורת דמי ניהול.

למרות ההחלטה על "ויתור" על ניהול ההשקעות שלי בעצמי ברמת המיקרו עדיין יש רמות שונות של חופש שהמשקיע מפקיד בידיו של מנהל הקרן. המשקיע יכול להחליט שהוא לא רוצה לקבל שום החלטה כלל ושמנהל הקרן יחליט על הכל בעצמו - החל מהיחס בין אגרות החוב למניות, דרך בחירת שווקים וסקטורים ועד בחירת ההשקעות בפועל. במקרה כזה הוא ירצה להשקיע בקרן גמישה.

אבל הוא יכול להחליט שהוא דווקא כן רוצה להיות יותר ממוקד. לדוגמה, הוא יכול להחליט שהוא מעוניין בחלוקה מסוימת בין מניות לאג"ח (הקרנות המעורבות), או להשקיע דווקא בשוק מסוים (הישראלי, האמריקאי וכו') ואז הוא ישקיע בקרן נאמנות שממוקדת באותו אזור גיאוגרפי, ובאותו סוג השקעה. משקיע ממוקד יותר יכול להחליט שהוא מאמין דווקא בשוק השבבים או האנרגיה הנקייה וכדו' ולהשאיר למנהל הקרן רק את הבחירה בתוך הסקטור עצמו בין המניות השונות.

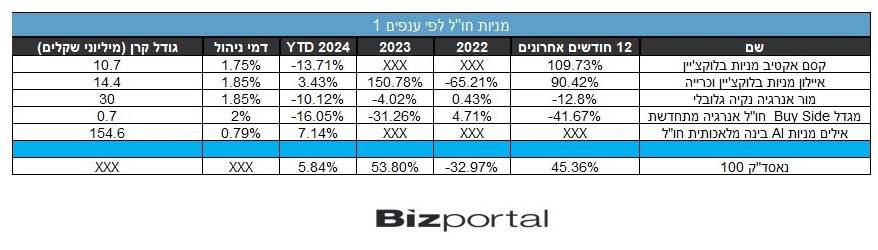

חשוב לשים לב שבמקרה האחרון מדובר על רמה גבוהה של מעורבות שבעצם הופך אותך למשקיע אקטיבי, גם אם ההחלטה הסופית באיזה מניות לבחור נותרת בידי מנהל הקרן. החלטה על השקעה בסקטור מאד מסוים דורשת ידע, ניתוח ובחירה, ויש לה השלכות רבות. ניתן לראות זאת במנעד הרחב של התוצאות בקרנות הנאמנות בקטגוריה "מניות חו"ל לפי ענפים" (גם במניות בארץ לפי ענפים, אך בכתבה זו נתמקד רק במניות חו"ל).

- מהזבל לחשמל: שפיר וג׳נריישן מקימות את מתקן האנרגיה הראשון מפסולת בישראל

- משרד האנרגיה בוחן ייצור אנרגיה לישראל בים

- המלצת המערכת: כל הכותרות 24/7

כך לדוגמה, אם הימרת לפני שנה על תחום מניות הבלוקצ'יין, ובחרת להשקיע באחת משתי הקרנות הממוקדות בתחום זה בישראל, אז היום אתה עם תשואה תלת ספרתית או קרוב לכך. אם, לעומת זאת, חשבת שדווקא תחום האנרגיה הנקייה או המתחדשת הוא המקום להיות בו, ובחרת באחת משתי הקרנות הממוקדות בתחום זה אז אתה יושב היום על הפסד של עשרות אחוזים.

מעניין לראות שמדובר בשני נושאים שעשויים להיחשב "סקסיים". הם משדרים תחושה של השקעה בתחום מודרני, חדשני ומתוחכם. אבל אחד זינק ואחד נחתך. לא מעט משקיעים מקצועיים חשבו שתחום האנרגיה הנקייה משקף פוטנציאל גדול לאור המלחמה באירופה, מדיניות ביידן והחוק לעידוד אנרגיה נקייה שקידם. מן הסתם גם לא מעט משקיעי ריטלייר הגיעו למסקנה דומה. מעט מאד, אם בכלל, חזו את המשבר בענף הסולארי ואת המלאים האינסופיים שהצטברו להם במחסני המפיצים, משבר שמשפיע כיום על המניות המרכזיות בתחום.

הבלוקצ'יין, לעומת זאת, היה בצעדים ראשונים של התאוששות משנה גרועה. מעטים מאד יכלו לחזות את הראלי של החודשים הבאים שהקפיץ גם את המניות בתחום. שוב, גם משקיעים מקצועיים יתקשו לחזות נכונה מגמות כאלה בטווח זמן של שנה. אז מי ש"הימר" נכון השיג רווחים לא רגילים בשנה האחרונה. יחד עם זאת, עדיין מדובר בהימור. מתחילת השנה, לדוגמה, לא מעט מניות חברות הכרייה או כאלה החשופות לתחום הבלוקצ'יין סובלות מירידות. אם מסתכלים על שנת 2022 מגלים כבר הפסדים של עשרות אחוזים בקרנות הבלוקצ'יין.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הלהיט הגדול ביותר בחודשים האחרונים בשוק המניות הבינלאומי הוא בינה מלאכותית וחברת אילים הישראלית מיהרה לרכוב על הטרנד והשיקה בסוף אוגוסט בשנה שעברה קרן נאמנות שמתמקדת בתחום הזה. מדובר בצעד מוצלח מאד מבחינת החברה שכן בזמן קצר יחסית הקרן הצליחה לגייס 154 מיליון שקל, סכום לא מבוטל בסקטור של "מניות חו"ל לפי ענפים". למעשה היא כבר במקום השישי מבחינת סך הנכסים המנוהל בסקטור זה.

גם הקרנות האחרות שהצגנו עד כה הן קרנות חדשות יחסית (פועלות כשנה – שנתיים), כך שאין נתונים על הצלחה לטווח ארוך, אך הנה תוצאות בענפים האלו בכמה טווחי זמן בהשוואה למדד הנאסד"ק 100, בהתאם לאורך זמן פעילותן:

אם בכל זאת החלטת שתחום האנרגיה הירוקה הוא התחום הבא שכדאי להשקיע בו כדאי לשים לב להבדלים המשמעותיים בין שתי הקרנות השמקיעות בתחום, כשזו של מור עם ביצועים טובים בהרבה מזו של מגדל.

כדאי לשים לב גם שהזינוק של 150% בקרן הבלוקצ'יין של איילון בשנת 2023 לא מחזיר את ההפסדים של הקרן בשנת 2022.

סקטור הטכנולוגיה

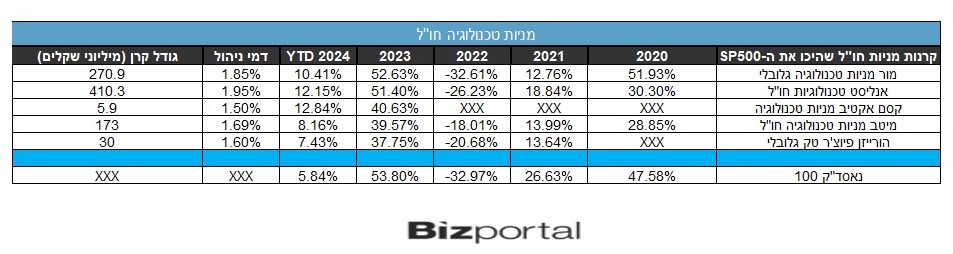

בדוגמאות לעיל ראינו התמקדות בסקטורים מאד ספציפיים, אך, כאמור, ישנן דרגות שונות בבחירה בהתמקדות בהשקעה מסוימת. לא מעט קרנות בישראל משקיעות ב"טכנולוגיה" באופן כללי מבלי להתמקד מראש בתחום מאד מסוים. השקעה מסוג זו יכולה לפספס במקצת סקטורים שממריאים פתאום, אך היא מאפשרת מעט יותר גיוון וחופש ניהול, ובכל זאת עדיין מהווה מעין בחירה של המשקיע שמאמין באופן כללי שחברות טכנולוגיה שמתאפיינות בצמיחה גבוהה (אך לעיתים קרובות פחות בשורת הרווח) הוא המקום הנכון להיות בו.

חשוב לשים לב שגם בבחירה כזו יש סיכון – אולי בשנה הקרובה דווקא מניות ערך יביסו את השוק? אולי מניות דיבידנד, תעשייה כבדה או בנקאות וביטוח יהיו החברות שיצליחו יותר מאשר חברות הטכנולוגיה שעלו כל כך הרבה בשנים האחרונות? שוב מדובר בהחלטת השקעה שיש לקחת בכובד ראש, תוך ניתוח השוק, המגמות, התמחורים, נושאי מאקרו וכדו'. החלטה בכיוון הזה כי "טכנולוגיה נשמע לי תחום חזק" היא לא מספיק טובה, גם אם היא יכולה להצליח במקרה כזה או אחר.

ישנן בישראל 5 קרנות שמשקיעות ב"טכנולוגיה" באופן כללי ללא מיקוד בתת סקטור מסוים, ועוד כמה קרנות שממוקדות בתחום מסויים בטכנולוגיה (מלבד אלו שראינו קודם לכן). זהו הסקטור עם מספר הקרנות האקטיביות הגדול ביותר. הנה התוצאות של הקרנות הללו:

אף קרן לא מכה את הנאסד"ק באופן עקבי. מור עושה זאת שלוש פעמים. אנליסט, קסם, מיטב והורייזן פעמיים, כל אלו עשו זאת בשנת ההפסדים (2022), כלומר הפסידו פחות, ובשנה הנוכחית מתחילת השנה.

בין הקרנות עצמן מור מובילה פעמיים, אנליסט פעם אחת, קסם אקטיב פעם אחת ומיטב פעם אחת. בחלק מהמקרים ההבדלים הם מזעריים.

הפרויקט של פסגות לא ממריא

לפני מספר חודשים דווחנו פה על הפרויקט של פסגות שמפעילה 10 קרנות שמשקיעות במניות חו"ל לפי סקטורים כמקובל בארצות הברית. נכון לעכשיו, יותר משנה לאחר ההשקה, נראה שמדובר בכישלון מבחינת פסגות עם גיוסים מזעריים. 5 מתוך הקרנות הללו לא הגיעו אפילו לחצי מיליון שקל של נכסים מנוהלים. רק לשלוש קרנות יש יותר ממיליון שקל. הגדולה ביותר היא "פסגות חלל והגנה ארצות הברית" עם 7.8 מיליון שקל.

בסופו של דבר המבחר בסקטור ה"מניות חו"ל לפי ענפים" בישראל אינו גדול במיוחד ומתמקד בעיקר בתחום הטכנולוגיה באופן כללי או בחלקים ספציפיים מתוך ענף הטכנולוגיה. הפרויקט של פסגות היה יכול להיות תוספת מעניינת למבחר אבל בינתיים המשקיעים לא ממש מתעניינים.