קרנות ממונפות ואסטרטגיות - האם משתלם לקחת "אקסטרה" סיכונים?

בקצה המסוכן יותר של שוק קרנות הנאמנות ישנה קטגוריות שנקראת "אסטרטגיות" או "ממונפות" או אפילו "ממונפות בסיכון גבוה". ניתן לחלק את הקרנות הללו לשני סוגים. ישנן כאלה העוקבות אחר מדד מסוים, לדוגמה הנאסד"ק או ה-SP500 או מדדים בארץ כמו מדד ת"א 35 וכדו', ומכפילות את החשיפה פי 2 או פי 3 באמצעות שימוש באופציות או חוזים עתידיים וכלי השקעה נוספים. אלו קרנות ממונפות במובן הרגיל של המילה.

קרנות נאמנות אחרות פשוט מאפשרות למנהלים לבחור היכן להשקיע, בתוספת האפשרות למנף את ההשקעה באמצעות כלים שונים, או לנקוט אסטרטגיות מסחר מתוחכמות יותר כמו לונג שורט וכדו'.

כלי נשק להשמדה המונית

גורו ההשקעות וורן באפט אמר פעם ביחס להשקעה בנגזרים שהם "כלי נשק להשמדה המונית". האמירה הזו משקפת את הסיכון הגבוה בהשקעה באופציות, שלעיתים קרובות פשוט מוחקות את כל ההשקעה. לכן לא מומלץ למי שלא מבין לחלוטין מה הוא עושה להתעסק עם אופציות ולרכוש קרנות מהסוג הזה. בנוסף לידע, מומלץ להצטייד גם בנכונות מנטלית להפסיד הרבה כסף. הגזר, במקרה זה, הוא האפשרות להרוויח יותר מאשר בהשקעות רגילות.

כמו במקרים אחרים, ישנם כאלה שרוצים לקחת את הסיכון אבל לא לעשות זאת בעצמם, ולכן הם משקיעים בקרנות נאמנות שנוקטות באסטרטגיות כאלה באמצעות מנהלים מקצועיים, בתקווה שהמנהלים המקצועיים ידעו מה הם עושים וימנעו מהפסדים משמעותיים ויציגו מצד שני רווחים עודפים ביחס להשקעה בשוק המניות ה"רגיל".

- הביטקוין לא זז החודש, אבל אנשים רבים הפסידו המון כסף - על "מטחנת הבשר" של הפוזיציות הממונפות

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

גם בשוק הישראלי, כאמור, ישנן כמה קרנות כאלה, אבל די קשה לערוך השוואות בתוך הקטגוריה עצמה. ראשית, אין טעם להשוות בין שתי קרנות העוקבות אחר שני מדדים שונים, ומעט הקרנות בקטגוריה עוקבות אחר מגון רחב יחסית של מדדים. בנוסף, לעיתים קרובות מדובר בהשקעה "טכנית" שבה פשוט עוקבים אחר המדד בתוספת המינוף וההבדלים בין שתי קרנות העוקבות אחר אותו מדד עם אותו מינוף הם מזעריים.

ממונפות אקטיביות - רוב הקרנות לא מספקות את הסחורה

נותרות מעט מאד קרנות שהן גם ממונפות וגם אקטיביות. לכן בחרנו בשיטה שונה כדי לבדוק את הקרנות בקטגוריה הזו. נציג בטור השבוע 4 קרנות ששייכות לקטגוריה "ממונפות ואסטרטגיות", נבחן את ביצועיהן בכל אחת מהשנים האחרונות ביחס לשוק, וביחס לקרן נאמנות מנייתית או גמישה של אותו בית השקעות שנוקט בשיטת השקעות מסורתית יותר. כך נוכל לבדוק האם ה"נשק להשמדה המונית" הופעל בשנה כלשהי ונגרמו הפסדים חריגים, וכן האם עודף הסיכון השתלם לעומת השקעה בכלים מקבילים.

הקרנות שבחרנו לבדוק מנהלות 10 מיליון שקל לפחות, אינן ממוקדות במדד כזה או אחר ופעילות לפחות 3 שנים. הגענו, כאמור, ל-4 קרנות בלבד שעונות על הקריטריונים הללו.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

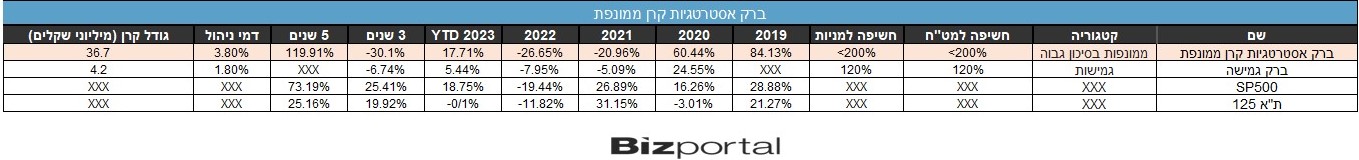

ברק אסטרטגיות - קרן ממונפת

בית ההשקעות ברק "מככב" בדרך כלל במקומות האחרונים בבדיקות שאנחנו מבצעים פה בקרנות מסורתיות יותר, אבל נראה שבברק אוהבים יותר להתמקד בקרנות ממונפות. מתוך 11 הקרנות בניהול בית ההשקעות 7 הן קרנות ממונפות. 3 קרנות ממונפות על מדדים בארץ, 3 קרנות ממונפות על מדדים בחו"ל, ועוד קרן אחת, אותה בדקנו, שהיא קרן ממונפת שלא ממוקדת במדד מסוים.

בדו"ח השנתי של הקרן נכתב: "...לבצע אסטרטגיות מסחר שונות בישראל ו/או בחו"ל על נכסי בסיס שונים, וזאת בכפוף להוראות בדין. אסטרטגיות כאמור מושגות, בין היתר, באמצעות החזקה ישירה בניירות ו/או ETF ו/או חוזים עתידיים ו/או באמצעות מכירות בחסר ו/או באמצעות פעילות באופציות שונות עבור הקרן, לרבות אסטרטגיות בשוק הנגזרים כגון אסטרטגיות לונג/שורט, בעיקר על מניות ונכסי בסיס שונים...".

בפועל לא נראה שמנהלי הקרן כל כך מתאמצים למצוא אסטרגיות מסחר שונות, לפחות לפי נתוני האחזקות האחרונים של הקרן (חודשים אוגוסט ויולי) שמראים שהקרן החזיקה קצת מק"מים פקדונות, ובעיקר חשיפה של כ-300% למדד הנאסד"ק. להלן נתוני הקרן בחמש השנים האחרונות:

תוצאות הקרן ממחישות את יתרונות וחסרונות המינוף. תשואות הקרן היו שונות מהותית הן מהקרן המקבילה והן מהמדדים המרכזיים, גם לחיוב וגם לשלילה. בולטות במיוחד לרעה שנת 2021 שבה למרות תוצאות חיוביות מאד במדדים הקרן השיגה תשואה שלילית מאד במה שנראה כמו "אסטרטגיה" שהלכה בניגוד לכיוון השוק. לזה התכוון וורן באפט כשדיבר על "נשק להשמדה המונית".

מצד שני היא גם השיגה יותר מפי 3 מתשואת השוק בשנת 2019 ובשנת 2020, ובסך הכל בחמש השנים היא השיגה תשואה נאה מאד של כ-120% - הטובה ביותר מבין 4 הקרנות שנבדקו. כדאי לשים לב שרוב התשואה מיוחסת למה שקרה לפני 4 ו-5 שנים ולא לשנים האחרונות, לכן בטווח הזמן של 3 שנים התוצאות הן הגרועות ביותר, למרות שיפור מסוים בשנה האחרונה. אז למשקיעים שאוהבים רכבות הרים ייתכן שכדאי לחשוב על הקרן הזו (אם אתה מוכן שכמעט 4% מכספך ילך למנהלי הקרן מדי שנה).

קבין השקעות – ממונפת

גם השם קבין חוזר לא פעם בהשוואות בקטגוריות אחרות, בדרך כלל בצד הטוב של הטבלה. האסטרטגיה של הקרן מגוונת בהרבה מזו של ברק, ואחזקות הקרן בסוף אוגוסט כוללות מלבד השקעה ממונפת על הנאסד"ק גם השקעה במגוון רחב של למעלה מ-60 מניות שונות בחו"ל, קרנות סל כולל כאלה ממונפות, אג"ח קונצרני ומכשירי השקעה נוספים.

להלן ביצועי הקרן:

קבין ממונפת היא דוגמה נוספת לתנודתיות שבקרן ממונפת. בשנים 2019 – 2020 היא הצליחה להניב עד כמעט פי 5 מהמדדים, ומתחילת השנה היא גם מכה את המדדים בפער ניכר, אך בשנה הפחות טובה – 2022 ההפסדים היו יותר מפי 2.

סך הכל התנודתיות פחותה מזו של ברק, ולכן היא לא רחוקה ממנה בטווח ה-5 שנים ובשלוש שנים מצבה לא כל כך גרוע כמו של ברק. רוב התשואה הושגה בשנים 2019 – 2020 אבל גם השנה האחרונה מציגה התאוששות לא רעה. נזכיר שהדרך למעלה קשה הרבה יותר מהדרך למטה, לכן כדי לסגור הפסד של 41% נדרש הרבה יותר מעליה של 52%.

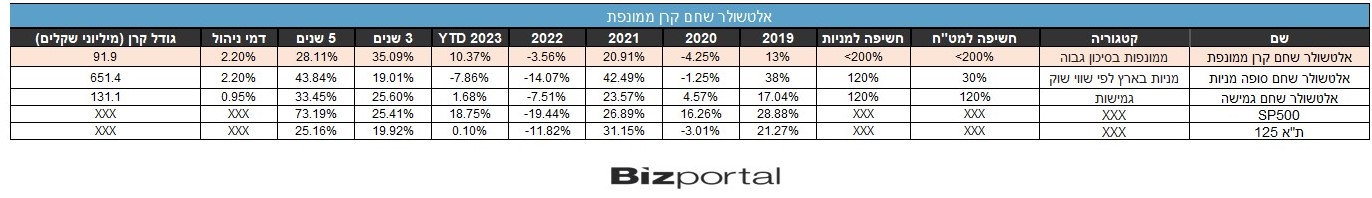

אלטשולר שחם קרן ממונפת

בית ההשקעות הגדול מחזיק רק קרן ממונפת אחת. הנתונים האחרונים מסוף אוגוסט שפורסמו מראים על אחזקה משמעותית באגרות חוב אמריקאיות ל-10 שנים (מה שנראה כמו החלטה נכונה), בתוספת אופציות מסוגים שונים (גם קול וגם פוט, גם על מדדים וגם על מניות ספציפיות), מנינות בחו"ל ואג"ח קונצרני בארץ. הנה ביצועי הקרן:

אלטשולר מצליחה למתן מאד את התנודתיות בקרן ביחס לקרנות הקודמות שבדקנו, לפחות מבחינת הביצועים השנתיים, כשביצועי הקרן דווקא מתונים על פי רוב מהמדדים לטוב ולרע, וגם מהקרנות המקבילות של בית ההשקעות עצמו. התשואות השנתיות נעות בין 4%- בשנה הגרועה ביותר, לתשואה חיובית של 21% בשנה הטובה ביותר. לפעמים שימוש באופציות יכול דווקא למתן תנודתיות כאשר משתמשים בהם כגידור, אך נראה שזו לא מטרת הקרן שמוגדרת כ"ממונפת בסיכון גבוה", וסך הכל התשואות בטוח הארוך לא מרשימות במיוחד. בטווח הזמן של שלוש שנים האסטרטגיה של הקרן שמנעה ירידה חזקה גרמה לכך שהיא עקפה בהרבה את הקרנות הקודמות, אבל בטווח הזמן של חמש שנים היא מפגרת אחריהן בהרבה, שכן בשנים ה"טובות" הביצועים שלה לא מרשימים.

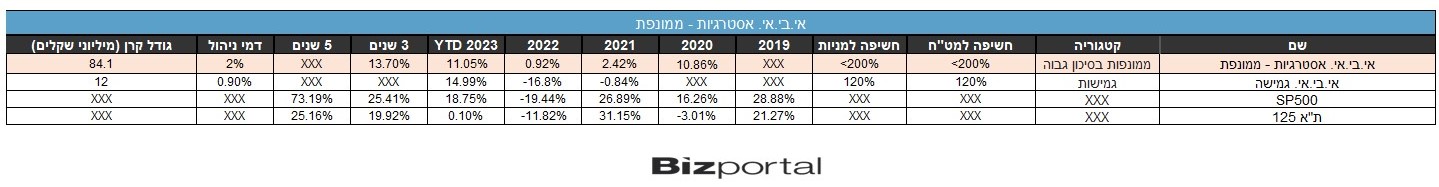

אי.בי.אי אסטרטגיות – ממונפת

לאי.בי.אי. כמה קרנות המוגדרות כאסטרטגיות, אחת מהן עונה על הקריטריונים שלנו לטור זה – אי.בי.אי. אסטרטגיות ממונפת. השקעות הקרן נכון לסוף אוגוסט כוללות השקעה ממונפת על ה-SP500, השקעה באמצעות חוזים עתידיים במטבעות דרום אמריקאים (המקסיקני והברזילאי) ובסחורות (כסף ונפט), ושימוש בכלי השקעה מגוונים נוספים. נראה כמו משהו שעונה להגדרה של "אסטרטגיות". אבל האם מדובר באסטרטגיות מוצלחות? להלן ביצועי הקרן:

מה שבולט מאד בקרן של אי.בי.אי. הוא התנודתיות המאד נמוכה, אפילו יותר מזו שבקרן של אלטשולר שחם. התשואות השנתיות, החיוביות גם בשנים של ירידות, נעות בין אחוז בודד לכ-11%. נראה שהקרן מצליחה לייצר קורלציה נמוכה למדי עם השוק, ולא לרשום ירידות גם בשנים קשות מאד כמו שנת 2022 - משימה שאפילו קרנות "סולידיות" לא הצליחו לעמוד בה. הפחתת הקורלציה עם השוק היא משמעותית למשקיעים רבים, אבל בסך הכל בסופו של דבר הקרן לא מניבה תשואות משמעותיות.

ביחס לגיוסים לקרנות השונות נציין שבטווח הזמן של שנתיים כולן רושמות פידיונות ברוב מוחלט של החודשים. הקרן היחידה שמצליחה לרשום כמה חודשים עם גיוסים חיוביים בשנה האחרונה, לפחות יותר מהמתחרות, היא זו של אי.בי.אי., כך שנראה שהמשקיעים אוהבים את היציבות של הקרן למרות התשואות הנמוכות.

- 5.רונן 17/12/2023 22:06הגב לתגובה זוהשוואה של שנים אינה רלוונטית. מה שחשוב זה השוואה של כניסה בנמוך ויציאה בגבוה במשך כשנה. רק אז ניתן להשוות ביצועים.

- 4.לרון 27/11/2023 16:03הגב לתגובה זוהכוונה 500% רווח,מחיר 600+

- 3.לרון 27/11/2023 16:00הגב לתגובה זולפני שנים אלטשולר ממונפת ב 100 יושב על 500,כאן "שגר ושכח וסבלנות" בלי המלצה

- 2.לרון 27/11/2023 15:58הגב לתגובה זופעם היתה קרן "רעם 90" קרן האופציות הראשונה משנת 1990 ושרתה יפה את תאוריית באפט,לאורך חייה תשואתה הייתה אפסית,משום מה לא הוזכרה מגדל אסטרטגיות,לא רעה במיוחד לסיבובים

- 1.צ.ק 27/11/2023 14:46הגב לתגובה זוברק אסטרטגיות מצליחה 3 שנים ברציפות להמר נגד השוק..פשוט כושל פעם אחת הצליח וזה בקורונה כמו כן דמני ניהול של ארגון פשע

- Business 30/11/2023 22:24הגב לתגובה זוברק היא פשוט קרן זבל !!!! 19-20 היו שנים טובות אך בשאר הכל אקראי . לא נראה לי שיש שם צוות השקעות . התלוננתי לרשויות על חוסר הנאמנות של הקרן . שומר נפשו וכספו ירחק !!!!

- אבי 05/12/2023 23:35צריכה לבדוק את הקרן.הקרן זהה בהשקעה שלה לברק נסדאק פי 3 בניטרול הדולר,ברק פי 3 נסדאק השיגה תשואה של 144% ytd וברק איסטרטגיות 12% ytd.יש הסבר?א

- לרון 28/11/2023 17:15הגב לתגובה זומה שכתבת?,אני לא,מצליח או כושל??