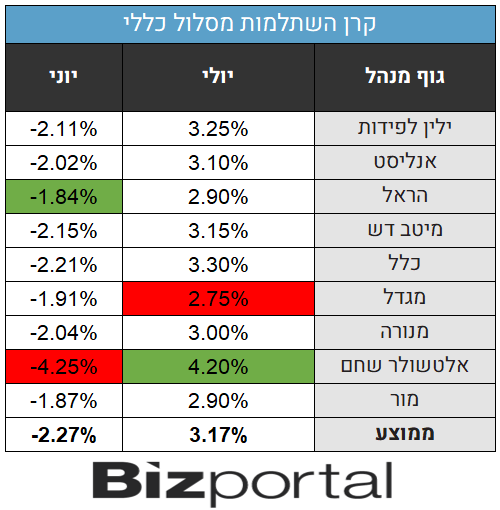

חודש יולי בקרנות ההשתלמות: אלטשולר מוביל עם 4.2%

כפי שפרסמנו בשבוע שעבר, אלטשולר שחם אכן מציג תשואה של 4.2% בקרנות ההשתלמות לחודש יולי. חודש יולי באופן כללי היה כידוע חזק לאחר חצי שנה של ירידות חזקות וסנטימנט שלילי בשוק. לשם השוואה, ובאופן די מדהים, בחודש שעבר היה אלטשולר במקום האחרון עם הפסד של 4.25% בקרנות ההשלתמות.

היפוך המגמה המובהק מבשר טובות והאופטימיים כבר טוענים שהתחתית מאחורינו. לאלטשולר באופן כללי יש חשיפה גבוהה יותר למניות ומעבר לכך - היא חשופה יותר לחו"ל לעומת שאר הקופות. אז מדובר בחודש טוב לאלטשולר, בפער של 1% ויותר לעומת המתחרים, אבל אלטשולר עדיין נמצאת מתחת לכולם בשנה וחצי האחרונות.

אלטשולר הוביל את טבלאות הקופות בטווח הארוך הקצר לאורך זמן, אך בשנתיים האחרונות הוא נסוג בהדרגה עד ש"כבש" את המקומות האחרונים בטבלאות השונות. האם החודש הזה מהווה שינוי מגמה של אלטשולר וחזרה להובלה? ימים יגידו. בינתיים חשוב לזכור שתשואות של קרנות השתלמות נמדדות לאורך זמן ולא על סמך ביצועים של חודש אחד או שניים.

להלן התשואות המלאות לחודש יולי ובהשוואה ליוני שקדם לו:

כלל תופסת את המקום השני והמכובד אבל יודגש כי היא הגיעה לכך בעיקר בזכות הנסיקה הלא מוסברת של פאגאיה שזינקה במאות אחוזים בשבועיים. העליות בקרנות הן תוצאה של החודש הטוב בבורסות, בין השאר בבורסה בתל אביב כאשר מדד ת"א 35 עלה 5% ומדד ת"א 90 עלה 4.3%, וגם בוול סטריט כאשר הנאסד"ק עלה ב-16.3% והסנופי ב-8%.

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

אבל חרף התשואות יש עדיין להיזהר הרי השוק טרם התייצב. האם מדובר במלכודת שוורים? אנחנו עדיין נמצאים בעונת דוחות שמתאפיינת בתנודתיות מוגברת, סין בסגרים חוזרים ונשנים עם האטה חריפה בצמיחה עד כדי קיפאון. האינפלציה משתוללת ושוברת שיאים, ולא מסיבות טובות, והתוצר יורד.

לעת עתה, המגמה נראית אכן טובה ויש לקוות שכך יימשך. עם זאת, השווקים כאמור עדיין מעורערים והעלאות ריבית נוספות עוד צפויות בחודשים הקרובים. ועדיין, כפי שאמר ג'רום פאואל, הכלכלה חזקה ואין חשש אמיתי ממיתון לדעתו.

- 8.סתם אחד 10/08/2022 21:33הגב לתגובה זוהכסף משחית הטובים ביותר, מושך הרעים ביותר.

- 7.תומר 08/08/2022 19:54הגב לתגובה זוהבורסה האמריקאית הייתה חיובית ביולי, וידוע שאלטשולר מושקע בה. לכן החגיגה מוקדמת והכתבה לוקה בחסר

- 6.תתחילו לפרסם תגובות. מה אתם מצנזרים כל הזמן ? (ל"ת)אולי 08/08/2022 17:46הגב לתגובה זו

- 5.זה ברור 08/08/2022 17:43הגב לתגובה זוהוא תלוי חזק בארה"ב וגם בסין.

- 4.אלטשולר זאת רולטה ! לבעלי עצבים חזקים! (ל"ת)האמיתי 07/08/2022 23:00הגב לתגובה זו

- רון 08/08/2022 14:18הגב לתגובה זוהתכוונת שהוא מהמר

- 3.למה לא צירפת השוואה ל-5 ו-3 שנים? (ל"ת)מי שילם לך? 07/08/2022 18:32הגב לתגובה זו

- חיים 08/08/2022 17:39הגב לתגובה זוהבנת ?אחר כך השוואות לשנים אחורה. מבין ?

- 2.זהבי 07/08/2022 18:06הגב לתגובה זומיסכן אלטשולר , כל הזמן קטלתם אותו כלא יוצלח מה קרה שפתאום אתם כותבים עליו חיובית זאת לא חוכמה לחכות לתוצאות ואז לספר סיפור

- דני 08/08/2022 17:37הגב לתגובה זו1. הוא אכן מסכן, הוא במקום האחרון בכל הקופות שלו, גם לאחר חודש זה. 2. אפשר לכתוב חיובית חודש אחד, גם כשהוא לא יוצלח שנתיים ברצף 3. החוכמה היא לספר סיפור לפני התוצאות ? אתה אוהב לקרוא אגדות וניחושים ?

- 1.גנבי דעת 07/08/2022 17:07הגב לתגובה זואבל זה בדיוק הטבלה שאתם מציגים? למה לא לבדוק עשר שנים? משברים עולמיים כמו ב2011 אולי ככה כל החברות שמשלמות לכם כסף כדי להראות שהם אובים יותר סוף סוף יראו כמו שהן צריכות להראות . בינונית ומטה עם הבלחה של שנה אחת או שנה וחצי טובות בזכות הקרונוה