צילום: טוויטר

עשרת הדיברות של בנג'מין גראהם - אבי השקעות הערך

מייסדה של תורת השקעות הערך השאיר אחריו כללים רבים, שהשפיעו באופן עמוק על חייו ודרכו של המשקיע הגדול בעולם כיום וורן באפט, ועיצבו את החשיבה הפיננסית של דורות של משקיעים ברחבי העולם

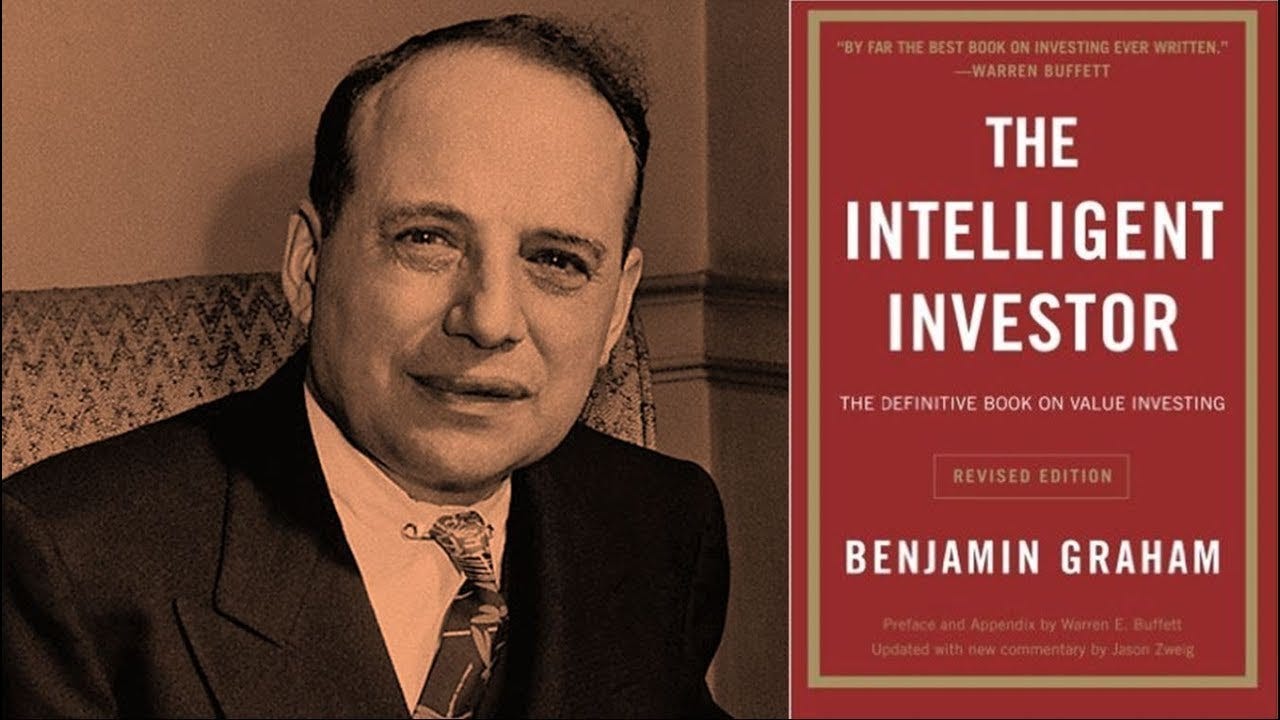

בנג'מין גראהם, הנודע כאבי תורת השקעות הערך והמנטור של וורן באפט, הותיר אחריו עקרונות השקעה שהוכיחו את עצמם שוב ושוב לאורך השנים. עקרונותיו מהווים אבני דרך חשובות לכל משקיע השואף להצליח בטווח הארוך בשווקים הפיננסיים. גראהם כתב ספרים רבי מכר כמו "המשקיע הנבון" שהפכו את באפט למשקיע שהוא היום.עשרת הדיברות של גראהם מהוות את תפיסתו וכך גם את זאת של באפט להשקעות נבונות ומבוססות על חשיבה ארוכת טווח, משמעת עצמית, ריסון רגשי והבנה של המציאות. הספר שהתחיל הכל: המשקיע הנבון, בנג'מין גראהם

הספר שהתחיל הכל: המשקיע הנבון, בנג'מין גראהם

הכלל הראשון: תשקיעו בעסקים, לא במניות

גראהם האמין שמשקיעים צריכים להתייחס לרכישת מניה כאל רכישה של חלק בעסק. במקום להתמקד אך ורק בתנודות המחיר של המניה, יש לבחון לעומק את הערך הפנימי של החברה, את המודל העסקי שלה ואת פוטנציאל הצמיחה ארוך הטווח שלה. לפי גראהם, ההשקעה צריכה להתבסס על הבנה מעמיקה של הפעילות העסקית והערכת שוויה האמיתי של החברה.שולי ביטחון

מושג מרכזי בגישתו של גראהם וכך גם של משקיעי ערך רבים אחרים הוא "שולי הביטחון" (Margin of Safety) - ההפרש שבין מחיר המניה בשוק לבין הערך הפנימי שלה. ככל ששולי הביטחון רחבים יותר, גדל הפוטנציאל להשגת תשואה עודפת על ההשקעה, בעוד הסיכון הגלום בה פוחת. לכן, על המשקיע לחפש מניות הנסחרות במחירים נמוכים משמעותית ביחס לשוויין האמיתי, דבר המספק "כרית ביטחון" מפני הפסדים אפשריים.הסבלנות היא מתכון להצלחה

גראהם הבין היטב שבניגוד להשקעות ספקולטיביות, השקעות ערך דורשות מהמשקיע אורך רוח ויכולת "לשבת על הידיים" ולא לעשות כלום. הוא עודד משקיעים להתאזר בסבלנות ולהמתין בנחישות להזדמנויות לרכוש מניות איכותיות כאשר הן נסחרות במחיר אטרקטיבי, גם אם הדבר לוקח זמן. סבלנות לצד עקביות בגישה הן המפתח להצלחה בהשקעות ערך לטווח ארוך.הימנעו ממגמות חולפות

גראהם המליץ בתוקף להימנע ממניות "אופנתיות" שמחיריהן זינקו לשיאים בשל תקוות וציפיות מנופחות. הוא האמין שבטווח הארוך, שוויה של חברה אינו נקבע על פי הלך הרוח התזזיתי בשווקים, אלא על סמך היסודות הפיננסיים האיתנים שלה. משקיע נבון צריך להתמקד בחברות שמחיר המניה שלהן אטרקטיבי ביחס לערכן הפנימי האמיתי, ולהתעלם מאופנות חולפות.לא לשים את כל הביצים בסל אחד

גיוון תיק ההשקעות הוא עיקרון מקודש עבור גראהם ועבור כל משקיע זהיר. הוא המליץ להרכיב תיק מניות הכולל 10 עד 30 חברות מענפים שונים, על מנת למזער את החשיפה לסיכונים הטמונים בהשקעה בחברה בודדת. בפיזור מושכל של המניות ניתן להפחית את השפעתו של כישלון נקודתי על התיק כולו.נכסים לא סחירים מחביאים הזדמנויות

גראהםסבור כי נכסים לא נזילים, כדוגמת נדל"ן, מחביאים הרבה פעמים בתוכם הזדמנויות. לעתים, נכסים מסוג זה ניתנים לרכישה במחירים נמוכים בהרבה מערכם הפנימי. עם זאת, כדאי גם לקחת בחשבון את החסרונות הנובעים מחוסר הנזילות, ולוודא שהתועלת עולה על המחיר.קחו תחזיות בעירבון מוגבל

גראהםנהג לגלות ספקנות רבה כלפי תחזיות של אנליסטים לגבי ביצועים עתידיים, בייחוד לטווח הארוך. הוא האמין כי יש להתמקד במה שידוע על החברה ועל שוויה בהווה - המידע הפומבי הקיים, דוחותיה הכספיים ונתוני היסוד העדכניים שלה. תחזיות, הן בגדר ניחושים ועדיף לא לתלות בהן תקוות.תתמידו בשיטה שלכם

יש לאמץ שיטת השקעה מבוססת-ערך ולדבוק בה לא משנה מה, תוך התעלמות מתהפוכות השוק בטווח הקצר. כך האמין גרהאם, שראה בעקביות ובמשמעת עצמית מרכיבי מפתח בהצלחת המשקיע לאורך זמן. הניסיון לעקוף את השוק ולנחש את התנודות הבאות נדון לכישלון. הפתרון טמון בנאמנות לעקרונות השקעה מוצקים.דעו את הגבולות

גראהםדגל בענווה וביושרה אינטלקטואלית. הוא הדגיש שגם המשקיעים המנוסים ביותר אינם מסוגלים לחזות את העתיד בוודאות ואינם יכולים להכיר את כל הגורמים המשפיעים על השווקים. על כן, מוטב להכיר במגבלות הידע והניסיון שלך כמשקיע, ולהשקיע רק בחברות ששוויין וסיכוייהן ברורים לך מספיק. זהירות ואחריות הן ערובה להצלחה.אל תהמרו

לבסוף, גראהםהתווה קו ברור בין השקעה לבין הימור פיננסי. המשקיע האמיתי מתמקד בערכן הפנימי של החברות ובפוטנציאל הרווח שלהן בראייה ארוכת טווח. לעומת זאת, הספקולנט המהמר מתמסר לחלוטין לתנודות השערים ולרוחות החולפות בשוק. גראהםקרא להיצמד לעקרונות ההשקעה הבדוקים ולהתרחק מן ההימורים הפזיזים.- 9.אלון88 19/08/2024 13:18הגב לתגובה זוחלק מהדברים לא רלוונטיים. תקנות החשבונאות שונות היום וקשה יותר למצא חברה שבמאזן מסתתר נדלן סמוי/זול

- 8.מעניין, אבל חלק גדול מהעקרונות חוזרים על עצמם פעם 19/08/2024 08:56הגב לתגובה זומעניין, אבל חלק גדול מהעקרונות חוזרים על עצמם פעם אחר פעם…

- מה הרגשת שחוזר על עצמו? (ל"ת)יותם 19/08/2024 14:56הגב לתגובה זו

- 7.משה 19/08/2024 08:43הגב לתגובה זואחלה מיחזור כתבה בפעם ה 1000

- 6.בטווח הארוךמתים (ל"ת)אילן 19/08/2024 06:57הגב לתגובה זו

- 5.תודה רבה (ל"ת)אנונימי 19/08/2024 02:07הגב לתגובה זו

- 4.יניב 19/08/2024 00:38הגב לתגובה זוורואה את המדדים מה היה אומר?צדקתי בגדול!!!

- 3.כתבה יפה 18/08/2024 22:44הגב לתגובה זוחלק אפשר ליישם הרוב כבר לא שייך לעולם של העברת מידע במילישנייה ושל מחשבי על

- 2.כתבה איכותית מי שרוצה להצליח בענף הזה חייב להכיר אותו (ל"ת)18/08/2024 22:31הגב לתגובה זו

- 1.יופי של כתבה. קל להבין קשה ליישם (ל"ת)עמית 18/08/2024 21:03הגב לתגובה זו

- עברי 18/08/2024 22:22הגב לתגובה זווברצינות, קשה מאוד להעריך את ערך כלכלי של חברות ולפי זה לקנות מניות.

- לרון 19/08/2024 08:49כשאתה משקיע בארצך שלך,HOME BIAS,אך אין דרך להעריך נכונה חברות ברוסיה ,בעבר,הודו,יפן,סין בכל אלה זהו סיכון בביתא גבוהה!