למה הדוחות המוצלחים של מארוול הם בשורה טובה לטאואר?

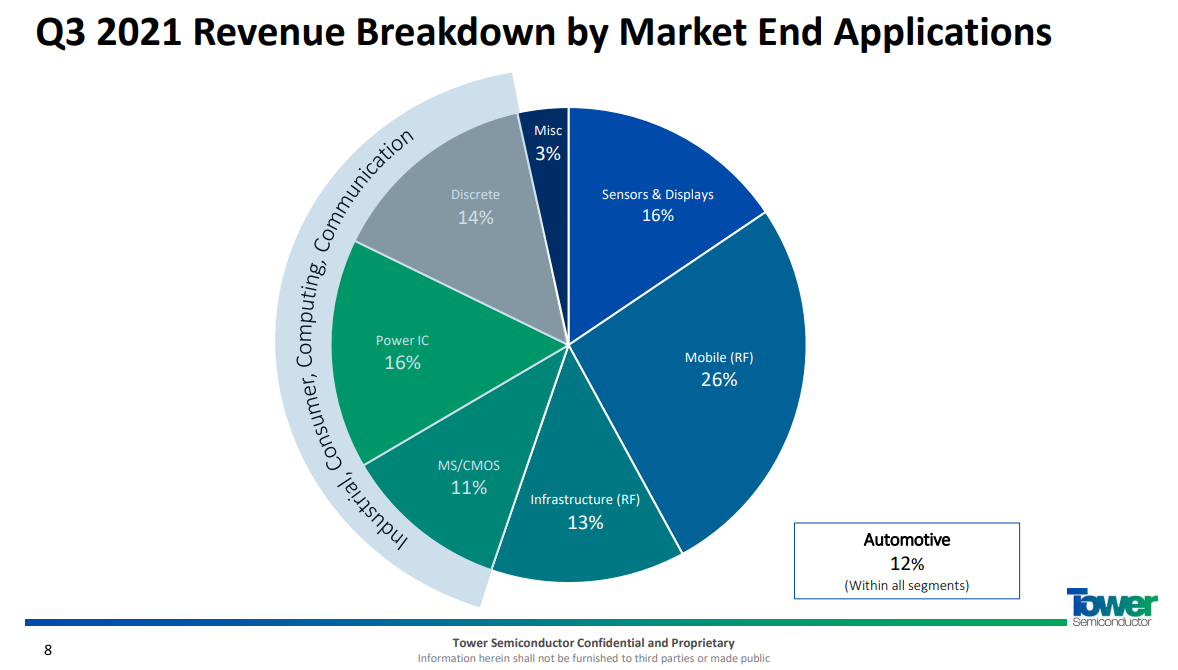

על המידע הקריטי ביותר למשקיעים אצל חברה נסחרת ישנה חובת דיווח, אך לא פעם המידע הוולנטרי שבוחרות החברות לפרסם יכול להיות בעל חשיבות גדולה. לבטח המשקיעים ביצרנית השבבים הישראלית טאואר (US) (TSEM) הדואלית היו שמחים לדעת מה טיב היחסים בינם לבין מפתחת השבבים מארוול (MRVL), בהתחשב בדוחות הטובים שהוציאה ושהלהיבו את השוק כפי שסיפרנו לכם. אז בטאואר אישרו כי מדובר ב"לקוח" אך לא פירטו מעבר. ואולם מבט לארכיון, ובחינה נוספת מקרוב של התפתחויות מהתקופה האחרונה, יכולה לספק מידע נוסף למשקיעים.הכל מתחיל בשם. כיום טאואר מכונה טאואר סמיקונדקטור בשמה המלא, קודם לכן הייתה טאואר-ג'אז. לא בגלל החיבה למיילס דייויס אלא בשל מיזוג בינה לבין החברה שקרויה על שם הז'אנר, שבוצע אי אז ב-2008. הודעת המיזוג מאז מגלה שכבר בזמנו מארוול הייתה לקוח של ג'אז. טאואר אם כן ירשה אותו, כך שמדובר בלקוח ותיק. כבר בכתבה הקודמת כאן בביזפורטל מקורות המעורים בעסקיה של טאואר אישרו בפנינו כי מדובר בלקוח גדול.בדוחות טאואר ובמצגות לא תמצאו פילוח ללקוחות – מה נחשב מבחינת המכירות לקוח גדול, וכמה כאלה יש (כלומר מה מידת התלות בהם). גם אזכור למארוול אין, ובוודאי שטאואר אינה מוזכרת בדוחותיה של זו. יש חברות שעבורן לקוח גדול הוא כזה ש-10% מההזמנות מגיעות ממנו. בהנחה שמרנית אפשר לומר כי גם אם מדובר ב-5%, הצמיחה של מארוול מבשרת טובות לטאואר.ובחזרה להיסטריה מסוף השבוע סביב מארוול: קפיצה בניגוד למגמה בשוק, צמיחה של 61% בהכנסות הרבעון השלישי שהסתכמו ב-1.21 מיליארד דולר. ובשיחת המשקיעים: צפי לצמיחה של 60% בזה הנוכחי להכנסות של כ-1.32 מיליארד דולר. שני דברים חשובים לענייננו אמר המנכ"ל מאט מרפי: ברבעון השלישי צמיחה בכל חמשת מגזרי הפעילות, ובשיעור 109% בפיתוחי השבבים לשימוש בדאטה סנטרים (נתח של 41% מההכנסות) וברבעון הנוכחי צפי לצמיחה במגזר השבבים ליישומי דור 5 בשיעור 30% מהרבעון השלישי, ומגזר הדאטה סנטרים ימשיך לצמוח בשיעור דו-ספרתי.למה חשוב? בשביל זה צריך להבין מה בעצם קונים במארוול מטאואר. מדובר אם כן בשירותי ייצור של רכיבי RF (קיצור של Radio Frequencies). תמצאו את השירותים האלה בשני מגזרים של טאואר, האחד הוא תחום המובייל (26% מהכנסות הרבעון השלישי שלה) והשני הוא התשתיות (13%). אמרתם מובייל, אמרתם דור חמישי – מנוע צמיחה גדול אצל מארוול.מנכ"ל טאואר ראסל אלוואנגר הסביר בשיחת המשקיעים בזמנו כי "הטכנולוגיה שהניעה 75% מהצמיחה האורגנית שלנו (40%) הייתה ה-RF-CMOS ובתוכה החלק החזק היה זה של ה-RF-SOI". על המונח האחרון הסביר "הצהרתי כבר שעסקי ה-RF-SOI שלנו הרוויחו מהגידול בתכנים שקשורים בדור החמישי בסלולר, אבל גם מהגידול בנתח השוק שלנו, וזו צמיחה שנמשיך לראות לתוך 2022".RF - תחום שירותי הייצור שטאואר מספקת למארוול, ו-41% מההכנסות הרבעוניות שלה (מקור: מצגת החברה)בראיון לביזפורטל הסביר אז "ככל שמתקדם המעבר מהדור הרביעי לדור החמישי של מכשירי הקצה והמובייל, יש צורך גדול יותר בהעברת תוכן. מדובר לא רק ביותר תוכן, אלא בתוכן מורכב יותר. למשל, טכנולוגיית שבבים שמוטמעת עבור יישומים כמו הגברת ווליום. משום שמדובר בתוכן מתקדם יותר, גם מחירי המכירה גבוהים יותר מאלה שבדור הקודם".לכך מתווספת רכישת Inphi ב-10 מיליארד דולר על ידי מארוול השנה. אינפי היא לקוחה של טאואר מאז סוף 2019, והיא מייצרת באמצעותה סיליקון-RF וסיליקון פוטוניקס לשימושים של דור חמישי ודאטה סנטרים. כאמור, גם על הצמיחה בדאטה סנטרים דיברו במארוול, והיות ולזו תכנית להמשיך להצמיח את הפיתוחים בטכנולוגיות הדור החמישי, המשמעות היא על אחת כמה וכמה שתצמיח את אינפי אותה רכשה. צמיחת אינפי ועוד שירותים שתצטרך מטאואר הם כמובן בשורה טובה לחברה מישראל.אגב, על הסיליקון פוטוניקס אמר לנו אלוואנגר בראיון "במגזר זה אנחנו רואים הכנסות ברמה שהיא כבר מדידה – ופעם הן היו אפסיות. זה לא היה שוק בכלל וב-2022 זה יתרום משמעותית לשולי הרווח. מכל מה שאנחנו מוכרים, המחיר שלהם הוא הגבוה ביותר".נחזור למספרים ונזכיר כי טאואר דיווחה ברבעון השלישי על רווח מתואם ברמה של 0.41 דולר למניה בדילול מלא על הכנסות של 387 מיליון דולר - בצמיחה של 25% בשורה העליונה לעומת התקופה המקבילה אשתקד. הרווח הגולמי עלה בשיעור גבוה יותר מההכנסות, של 60% גם בחסות תמהיל ייצור רווחי יותר והעלאת מחירי המכירה.אצל מארוול הרווח היה 364 מיליון דולר או 43 סנט למניה בעוד בשוק ציפו ל-38 סנט למניה. בפירמה Mizuho האנליסט ג'ורדן קליין כתב ש"התוצאות מציבות את מארוול בקבוצה המצטיינת של החברות הצומחות בסקטור הסמיקונדקטור ל-2022. החברה הולכת להיות באותו המחנה לצד ADVANCED MICRO DEVICES (AMD) ו- NVIDIA COR (NVDA) . האופק של מארוול נראה בהיר, בהתחשב בצבר ההזמנות שלה שמבטיח צמיחה בשיעור עליו דיברה".הקשר של מארוול לישראל לא נגמר בעסקים מול טאואר. לחברה שני מרכזי פיתוח בארץ: האחד ביוקנעם והשני בפתח תקווה. האחרון מושתת על הפעילות של DSPC אותה רכשה מאינטל ב-600 מיליון דולר – מיליארד פחות מהסכום בו אינטל קנתה אותה כ-7 שנים קודם לכן ב-1999. עוד רכישה שביצעה מארוול הייתה של גלילאו ב-2.7 מיליארד דולר מידיו של היזם אביגדור וילנץ.

(מקור: מצגת החברה)בראיון לביזפורטל הסביר אז "ככל שמתקדם המעבר מהדור הרביעי לדור החמישי של מכשירי הקצה והמובייל, יש צורך גדול יותר בהעברת תוכן. מדובר לא רק ביותר תוכן, אלא בתוכן מורכב יותר. למשל, טכנולוגיית שבבים שמוטמעת עבור יישומים כמו הגברת ווליום. משום שמדובר בתוכן מתקדם יותר, גם מחירי המכירה גבוהים יותר מאלה שבדור הקודם".לכך מתווספת רכישת Inphi ב-10 מיליארד דולר על ידי מארוול השנה. אינפי היא לקוחה של טאואר מאז סוף 2019, והיא מייצרת באמצעותה סיליקון-RF וסיליקון פוטוניקס לשימושים של דור חמישי ודאטה סנטרים. כאמור, גם על הצמיחה בדאטה סנטרים דיברו במארוול, והיות ולזו תכנית להמשיך להצמיח את הפיתוחים בטכנולוגיות הדור החמישי, המשמעות היא על אחת כמה וכמה שתצמיח את אינפי אותה רכשה. צמיחת אינפי ועוד שירותים שתצטרך מטאואר הם כמובן בשורה טובה לחברה מישראל.אגב, על הסיליקון פוטוניקס אמר לנו אלוואנגר בראיון "במגזר זה אנחנו רואים הכנסות ברמה שהיא כבר מדידה – ופעם הן היו אפסיות. זה לא היה שוק בכלל וב-2022 זה יתרום משמעותית לשולי הרווח. מכל מה שאנחנו מוכרים, המחיר שלהם הוא הגבוה ביותר".נחזור למספרים ונזכיר כי טאואר דיווחה ברבעון השלישי על רווח מתואם ברמה של 0.41 דולר למניה בדילול מלא על הכנסות של 387 מיליון דולר - בצמיחה של 25% בשורה העליונה לעומת התקופה המקבילה אשתקד. הרווח הגולמי עלה בשיעור גבוה יותר מההכנסות, של 60% גם בחסות תמהיל ייצור רווחי יותר והעלאת מחירי המכירה.אצל מארוול הרווח היה 364 מיליון דולר או 43 סנט למניה בעוד בשוק ציפו ל-38 סנט למניה. בפירמה Mizuho האנליסט ג'ורדן קליין כתב ש"התוצאות מציבות את מארוול בקבוצה המצטיינת של החברות הצומחות בסקטור הסמיקונדקטור ל-2022. החברה הולכת להיות באותו המחנה לצד ADVANCED MICRO DEVICES (AMD) ו- NVIDIA COR (NVDA) . האופק של מארוול נראה בהיר, בהתחשב בצבר ההזמנות שלה שמבטיח צמיחה בשיעור עליו דיברה".הקשר של מארוול לישראל לא נגמר בעסקים מול טאואר. לחברה שני מרכזי פיתוח בארץ: האחד ביוקנעם והשני בפתח תקווה. האחרון מושתת על הפעילות של DSPC אותה רכשה מאינטל ב-600 מיליון דולר – מיליארד פחות מהסכום בו אינטל קנתה אותה כ-7 שנים קודם לכן ב-1999. עוד רכישה שביצעה מארוול הייתה של גלילאו ב-2.7 מיליארד דולר מידיו של היזם אביגדור וילנץ.

- 2.אריק 06/12/2021 22:55הגב לתגובה זואחלה ניתוח ואחלה של חברה

- 1.שמואל 06/12/2021 22:24הגב לתגובה זוסוף סוף קוראים נתונים לעומק.