לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח לאחר ירידות השערים החדות שנרשמו במהלך השבוע החולף על רקע העלאת הריבית של הפד והתחזיות של יו"ר הבנק. האנליסטים, מנסים לנתח את הצעדים הבאים של הפד ולענות על השאלות, האם וכיצד יראה המיתון אליו צועדת הכלכלה האמריקאית.

* היום (שני) לא מתקיים מסחר בוול סטריט לרגל יום שחרור העבדים (Juneteenth), המסחר יתחדש מחר

האם זה הזמן להגדיל את החשיפה למניות? דעה

עונת הדוחות מתקרבת לסיומה

הדוחות הבולטים השבוע:

יום ג' - LENNAR CORP CL A

יום ד' - MEDICENNA THERAPEUTICS CORP

יום ה' - FEDEX DARDEN RESTAURANTS

יום ו' - CARNIVAL CORP

בגזרת הישראליות:

יום ה' - רדהיל

ייתכן והאינפלציה תרד מהר יותר מאשר בשנות ה-70

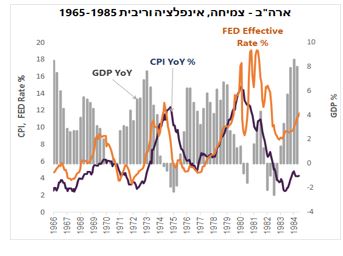

עליית ריבית הבנק הפדרלי ב-0.75% השלימה עלייה דו-חודשית, הגדולה ביותר מאז 1984 בשיעור של 1.25%. התחזית לריבית לסוף השנה עלתה ל-3.4% ומגלמת קצב ממוצע של כ-0.45% בארבע פגישות שנותרו ל-FED עד סוף השנה. לפי תחזית זו, עליות ריבית מצטברות השנה בסך של 3.25% יהיו הגבוהות ביותר מאז 1989.

אלכס זבז'ינסקי, הכלכלן הראשי של מיטב סבור, כי שילוב של ריסון פיננסי מהיר עם האטה בפעילות הכלכלית שמתפתחת, יובילו בסופו של דבר לבלימת האינפלציה. "הרי תופעת סטגפלציה לא באמת מתקיימת כמצב יציב, למעט במדינות העולם השלישי. כפי שניתן לראות בתרשים 14, בשנות ה-60-80 בארה"ב האטה בקצב הצמיחה תמיד הובילה לירידה באינפלציה רק שלפעמים זה קרה בפיגור. לכאורה, ממצאים אלו סותרים את ההתפתחויות האחרונות במדינות שונות שלא מצליחות לעצור אינפלציה למרות העלאות ריבית שנמשכות בקצב מתגבר כבר יותר משנה, שהצגנו בסקירה בשבוע שעבר. אולם, במדינות שהצגנו האינפלציה עלתה תוך צמיחה גבוהה. ריסון פיננסי בשילוב עם האטה בכלכלה צפויים להוריד אינפלציה, כפי שקרה בעבר", מעריך ז'בז'ינסקי.

מקור: Bloomberg, מיטב דש ברוקראז'

לדבריו, "קיים אף סיכוי שהפעם האינפלציה תרד מהר יותר מאשר בשנות ה-70, מכיוון שלהבדיל מתקופה זו, היום ציפיות האינפלציה לטווח הארוך עדיין מרוסנות. בסביבה זו, התשואות הארוכות צפויות לרדת ואף בחדות עם הופעת סימנים ראשונים של ירידה באינפלציה".

ההשקעה באג"ח נראית לפתע אטרקטיבית

בהמשך לכך, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מעריך שתחזיות הפד' ופאוול עצמו מלמדים שבפד' מתכוונים להעלות את הריבית למעל 3% כבר השנה (מה שמאפשר החלטה אחת בלבד עם העלאה של פחות מ-50 נ"ב) ולהמשיך להעלותה עד לכמעט 4% בשנה הבאה. "אם בשנים האחרונות כולנו הכרנו מקרוב את TINA (There Is No Alternative) הרי שהגיע הזמן להכיר את המתחרה המעצבנת שלה GAFY (Great Alternatives For Y'all) ששוק המניות פחות אוהב", הוא כותב בסקירתו השבועית.

הוא סבור, כי כשריבית הפד עומדת על 4% השקעה באג"ח של ממשלת ארה"ב בתשואה דומה נראית פתאום כהשקעה אטרקטיבית. יתרה מכך, עם כזו ריבית ניתן יהיה למצוא לא מעט אג"ח קונצרניות בדירוג השקעה עם תשואה של למעלה מ-5%. אלטרנטיבה כזו הופכת את שוק המניות לפחות מעניין במכפיל של 18.4 אלא אם ניתן להניח צמיחה מהירה מאוד וזו כאמור, לא הנחה סבירה.

למרות כל זאת, "מכיוון שאנו אופטימיים מטבענו, זה המקום לחזור ולהדגיש שלהערכתנו הסיכוי שהפד אכן יעלה את הריבית לרמה כזו הוא די נמוך שכן הלחצים האינפלציוניים צפויים להתמתן באופן משמעותי לקראת סוף השנה ובמהלך המחצית הראשונה של 2023. השיבושים בשרשראות האספקה שהחלו בקורונה (שבבים, שינוע וכו') כבר הולכים ונפתרים, המיתון צפוי להוריד משמעותית את הביקוש מצד הצרכן ולעצור את ספירלת השכר-אינפלציה-שכר שמשתוללת היום בשוק העבודה ואפילו נסתכן ונאמר שסביר להניח שמחירי הנפט והמזון לא יעלו בשנה הקרובה בשיעור דומה לזה שנרשם בשנה האחרונה", מסכם גרינפלד.

המיתון עוד רחוק

לבסוף, יונתן כץ וכלכלני לידר שוקי הון, מצביעים על כך שבחודש מאי המסחר הקמעונאי ירד ב-0.3% (הצפי היה ל-0.1%%), במדידה נומינלית, ולא ריאלית. ב-12 החודשים האחרונים המסחר הקמעונאי עלה ב-8.1% לעומת עלייה באינפלציה של 8.6%. ללא דלקים ומכוניות, המסחר הקמעונאי עלה ב-0.1% במאי מול צפי של 0.5%. החולשה בחודש מאי באה לאחר חודשיים חזקים יחסית (במרץ -אפריל). כידוע, המסחר הקמעונאי מייצג את צריכת המוצרים, כאשר לאחרונה מסתמנת הסטת צריכה ממוצרים (אשר עלתה בצורה חדה בקורונה) לצריכת שירותים עם הסרת המגבלות, כגון שירותי תיירות וכו.

בבית ההשקעות מסכמים, "משקי הבית עדיין יושבים על עודף חיסכון עצום אשר נצבר בתקופת הקורונה, ורמת מינוף מאד נמוכה מאפשרת להגדיל את החוב הצרכני כדי להמשיך לצרוך, זאת למרות שחיקת השכר. לפי הערכתנו, המיתון עוד רחוק, למרות ההתכווצות הצפויה בענף הנדל"ן למגורים".

מקור: Bloomberg, מיטב דש ברוקראז'

לדבריו, "קיים אף סיכוי שהפעם האינפלציה תרד מהר יותר מאשר בשנות ה-70, מכיוון שלהבדיל מתקופה זו, היום ציפיות האינפלציה לטווח הארוך עדיין מרוסנות. בסביבה זו, התשואות הארוכות צפויות לרדת ואף בחדות עם הופעת סימנים ראשונים של ירידה באינפלציה".

ההשקעה באג"ח נראית לפתע אטרקטיבית

בהמשך לכך, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מעריך שתחזיות הפד' ופאוול עצמו מלמדים שבפד' מתכוונים להעלות את הריבית למעל 3% כבר השנה (מה שמאפשר החלטה אחת בלבד עם העלאה של פחות מ-50 נ"ב) ולהמשיך להעלותה עד לכמעט 4% בשנה הבאה. "אם בשנים האחרונות כולנו הכרנו מקרוב את TINA (There Is No Alternative) הרי שהגיע הזמן להכיר את המתחרה המעצבנת שלה GAFY (Great Alternatives For Y'all) ששוק המניות פחות אוהב", הוא כותב בסקירתו השבועית.

הוא סבור, כי כשריבית הפד עומדת על 4% השקעה באג"ח של ממשלת ארה"ב בתשואה דומה נראית פתאום כהשקעה אטרקטיבית. יתרה מכך, עם כזו ריבית ניתן יהיה למצוא לא מעט אג"ח קונצרניות בדירוג השקעה עם תשואה של למעלה מ-5%. אלטרנטיבה כזו הופכת את שוק המניות לפחות מעניין במכפיל של 18.4 אלא אם ניתן להניח צמיחה מהירה מאוד וזו כאמור, לא הנחה סבירה.

למרות כל זאת, "מכיוון שאנו אופטימיים מטבענו, זה המקום לחזור ולהדגיש שלהערכתנו הסיכוי שהפד אכן יעלה את הריבית לרמה כזו הוא די נמוך שכן הלחצים האינפלציוניים צפויים להתמתן באופן משמעותי לקראת סוף השנה ובמהלך המחצית הראשונה של 2023. השיבושים בשרשראות האספקה שהחלו בקורונה (שבבים, שינוע וכו') כבר הולכים ונפתרים, המיתון צפוי להוריד משמעותית את הביקוש מצד הצרכן ולעצור את ספירלת השכר-אינפלציה-שכר שמשתוללת היום בשוק העבודה ואפילו נסתכן ונאמר שסביר להניח שמחירי הנפט והמזון לא יעלו בשנה הקרובה בשיעור דומה לזה שנרשם בשנה האחרונה", מסכם גרינפלד.

המיתון עוד רחוק

לבסוף, יונתן כץ וכלכלני לידר שוקי הון, מצביעים על כך שבחודש מאי המסחר הקמעונאי ירד ב-0.3% (הצפי היה ל-0.1%%), במדידה נומינלית, ולא ריאלית. ב-12 החודשים האחרונים המסחר הקמעונאי עלה ב-8.1% לעומת עלייה באינפלציה של 8.6%. ללא דלקים ומכוניות, המסחר הקמעונאי עלה ב-0.1% במאי מול צפי של 0.5%. החולשה בחודש מאי באה לאחר חודשיים חזקים יחסית (במרץ -אפריל). כידוע, המסחר הקמעונאי מייצג את צריכת המוצרים, כאשר לאחרונה מסתמנת הסטת צריכה ממוצרים (אשר עלתה בצורה חדה בקורונה) לצריכת שירותים עם הסרת המגבלות, כגון שירותי תיירות וכו.

בבית ההשקעות מסכמים, "משקי הבית עדיין יושבים על עודף חיסכון עצום אשר נצבר בתקופת הקורונה, ורמת מינוף מאד נמוכה מאפשרת להגדיל את החוב הצרכני כדי להמשיך לצרוך, זאת למרות שחיקת השכר. לפי הערכתנו, המיתון עוד רחוק, למרות ההתכווצות הצפויה בענף הנדל"ן למגורים".

- 7.הגולש 21/06/2022 10:54הגב לתגובה זוגרינפלד טוען שניתן להעלותה בפחות מ0.5% כדי לסיים את השנה עם ריבית פד מעל3% אולי כדאי שיקראו את דברי ניקוטין הראשון שדיבר על 4 העלאות ל 0.45%

- 6.השורטיסטים יקרסו ויבכו היום חחחח (ל"ת)איתמר 21/06/2022 08:10הגב לתגובה זו

- 5.לא טועה לעולם עליות חדות. ברור (ל"ת)מנחם 21/06/2022 07:58הגב לתגובה זו

- 4.ברור עליות כנראה מעולות חדות ווטובות (ל"ת)מנחם כהן 20/06/2022 19:21הגב לתגובה זו

- 3.מתלבט אם לרשום עליות חדות או חדות מאוד (ל"ת)אלון 20/06/2022 19:18הגב לתגובה זו

- 2.אלברט 20/06/2022 18:59הגב לתגובה זואם אפסיד אצבע אתכם שלא תצאו מזה כבר מחר קונה

- 1.זמן לרכוש מניות בנקים בזהירות (ל"ת)רננה 20/06/2022 17:51הגב לתגובה זו

- Sassi6 21/06/2022 04:44הגב לתגובה זועדיף לחכות ולהמתין עד אשר השוק הדובי יתחלף לשוק שורי, שם לקנות את המניות, בחודש של ...שפל תחתית המינימום, תודה

השקעה בחו"ל: חמישה יעדים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)וול-סטריט ננעלה ביציבות; מניות הקוונטים צנחו, פלנטיר ירדה ב-3%

המסחר בוול סטריט לאחר חג המולד הסתיים ביציבות יחסית, כאשר המדדים המרכזיים נסחרו סמוך לרמות השיא ההיסטוריות שלהם. התנודתיות הייתה מוגבלת ומחזורי המסחר נמוכים בכ־50% מהממוצע החודשי, על רקע חזרת המשקיעים ליום מסחר קצר ודליל. למרות זאת, נתונים המעידים על חוסן כלכלי המשיכו לתמוך בציפיות חיוביות לרווחי החברות. הנאסד״ק ירד ב-0.1%, הדאו וה-S&P סיימו סביב ה-0.

אנבידיה בלטה בעליות לאחר שחתמה על הסכם רישוי עם סטארט־אפ בתחום הבינה המלאכותית, ופריפורט־מקמורן הובילה את מניות חומרי הגלם על רקע זינוק נוסף במחירי הזהב לשיא חדש.

בשוק האג"ח נרשמה פעילות מצומצמת. תשואות האג"ח הממשלתיות האמריקאיות כמעט שלא השתנו, כאשר אג"ח ל־10 שנים נסחרה סביב 4.14%. עם זאת, שוק האג"ח נמצא בדרכו לשנה הטובה ביותר מאז 2020, לאחר שלוש הורדות ריבית שביצע הפדרל ריזרב. במקביל, הדולר סיכם את השבוע הגרוע ביותר שלו מאז יוני.

המשקיעים ממשיכים לבחון האם השוק יצליח להשלים את “ראלי סנטה קלאוס” המסורתי, הנמשך מחמשת ימי המסחר האחרונים של השנה ועד תחילת השנה החדשה. היסטורית, תקופה חיובית זו נוטה לבשר גם על המשך עליות בינואר ובמהלך השנה שלאחר מכן, והקרבה של המדדים לרמות עגולות הגבירה את ההערכות לניסיון פריצה נוסף כלפי מעלה.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

בעוד שוקי המניות, האג"ח והמט"ח נותרו שקטים יחסית, שוק המתכות היקרות המשיך לרשום עליות חדות. זהב, כסף ופלטינה האריכו ראלי היסטורי, שנתמך ברכישות של בנקים מרכזיים, זרימות לקרנות סל וציפיות להמשך הקלה מוניטרית. אנליסטים מציינים כי העליות במתכות אף עקפו את ביצועי שוק המניות מאז תחילת שוק השוורים ב־2022, ומעלים שאלות לגבי רמות התמחור והסיכון גם מחוץ לעולם מניות ה־AI.