הולמס פלייס חוזרת לכושר? צופה EBITDA של 127 מיליון שקל עוד 5 שנים; אבל מה עם הרווח?

תחזיות זה מצוין, זה בעיקר טוב להיום, לשכנע את המשקיעים, בעיקר כאשר מתכוננים לגיוס מהציבור. אם יש תחזית חדשה, מצגת, או סתם פתאום אתם שומעים על החברה בתדירות גבוהה, אל תתפלאו אם היא בדרך להנפקה.

תחזית היום זה גם נהדר כי אף אחד הרי לא יזכור עוד 6 שנים מה אמרה החברה. רשת מועדוני הכושר הולמס פלייס -0.48% נפגעה קשות בתקופת הקורונה, אבל ברבעונים האחרונים מציגה התאוששות. הרשת שמפעילה 55 מועדוני כושר בישראל ומונה כ-167 אלף מנויים חושפת מספרים על התוכניות שלה לשנים הקרובות. במצגת למשקיעים היא צופה עליה ל-80-85 מועדוני כושר עד השנים 2026-2027, עם יעד EBITDA של 121-134 מיליון שקל. אז כמובן שיעדי EBITDA זה נחמד, אבל מה עם רווחים? מדוע בחברה חוששים לדבר על רווחים בטווח של עוד 6 שנים מהיום? וזה לא שהחברה לא חוזרת לרווחיות.

נזכיר כי EBITDA הוא "מושג מכובס" שיותר נוח לחברות להציגו. מדובר ברווח לפני פחת, הפחתות, מיסים ומימון. יופי, אתם מכירים חברה בלי פחת? בלי מימון? אולי אבל מעטות. בלי מסים? עוד יותר נדיר. בקיצור, אבידה זה מושג חשוב שמראה וגוזר שווי פעילות, אבל בשורה התחתונה מה שחשוב זה הרווח.

הנהלת החברה מדגישה כי אבידה הוא הנתון הנכון מבחינתה והנה הסיבות - "החברה רושמת הוצאות פחת גבוהות מאוד ביחס להשקעות השוטפות, דבר הנובע, בין השאר, מהעובדה שבעשור הראשון לפעילות החברה, החברה השקיעה מעל 100 מיליון שקל בהקמת מועדנים ושיפורים במושכר וכתוצאה מכך למועדונים הוותיקים יש הוצאות פחת גבוהות שיסתיימו עם סיום חוזי השכירות (תוך שנים ספורות). ב-15 השנים האחרונות, כתוצאה מכך שמעל 70% מההשקעות במושכר של מועדונים חדשים משולמות על ידי בעלי הנכסים, הוצאות הפחת צפויות לרדת באופן משמעותי בעתיד ולהתקרב לקצב ההשקעות השוטפות בפועל. בנוסף, ישנן הפחתות עודפי עלות, אשר אינן תזרימיות ואשר נובעות מעלויות הרכישה של חברות או של פעילויות מועדונים". על זה אגב אפשר לטעון כי מדובר ברוכשת סדרתית ולכן ההפחתות האלו ימשכו באופן שוטף. ולגבי העניין התזרימי - זה לא רלבנטי, כי היה תזרים בעת הרכישה עצמה והוא כאילו מתחלק על פני שנים. זה לא יהיה נכון לנטרל אותו.

- צו עיכוב הליכים לרשת מכוני הכושר שר פיטנס עקב חובות של 24 מיליון

- הקורונה מאחוריה? הולמס פלייס עם הכנסות של 102 מ' ש; עולה 4% במסחר

- המלצת המערכת: כל הכותרות 24/7

תחזית לא גבוהה, אבל כאשר זוכרים שהייתה קורונה מדובר בצמיחה סבירה

בכל מקרה, כאשר מסתכלים על התוצאות של 2019, אז רשמה החברה EBITDA של 55 מיליון שקל, ונזכרים שתחזית החברה ל-2020 הייתה להגיע ל-EBITDA של 70 מיליון שקל, אז התחזית הנוכחית לא מאוד מרשימה, אם כי בהחלט טובה. הצמיחה שצפתה החברה אז עמדה על 27% באותה שנה. אם ניקח את התחזית החדשה של החברה, 121-134 מיליון ב-2027, הרי שמדובר על צמיחה של 12-15% בלבד מדי שנה.

אבל צריך לזכור שהחברה חטפה מכה קשה מאוד בקורונה. בפועל, במקום לסיים עם EBITDA חיובית של 70 מיליון שקל, החברה סיימה את 2020 עם EBITDA שלילי של 30 מיליון שקל. בשנת 2021 החברה הצליחה לשפר את התוצאות ורשמה EBITDA חיובי של 13 מיליון שקל. החברה גם מדברת על "RUN RATE" של 56 מיליון שקל, כלומר חזרה מהירה לצמיחה. ומכאן, מאותם 56 מיליון שקל להגיע ל-121-134 זה כבר משמעותי יותר ומדובר על צמיחה של כ-23% בשנה.

בחלק החיובי (מבחינת החברה, פחות מבחינת הלקוחות), בהולמס פלייס בונים על כך שבעקבות המגיפה, ישראלים רבים עלו במשקל, ובחברה צופים שהם יחזרו למועדוני הכושר.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- מנכ"ל אפקון: "EBITDA של 50 מיליון שקל לרבעון - רק מגרד את הפוטנציאל"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

כך או אחרת, תחזית אבידה של 121-134 מיליון שקל מתורגמת לרווח קטן משמעותית. קשה להעריך עד כמה, אבל בהינתן הפחת וההפחתות השוטפות, המימון והמסים המייצגים הגענו לכ-40-50 מיליון שקל. זה רווח מכובד לחברה שנסחרת ב-350 מיליון שקל, אבל תזכרו - זה בעוד 5 שנים.

לפני הקורונה החברה צפתה שתגיע ל-70 סניפים עד 2024

טרום הקורונה הולמס פלייס תכננה להגיע ל-70 סניפים פעילים עד 2024 ו-EBITDA של 100 מיליון שקל. אבל כאמור בעקבות הקורונה היא נאלצה לחשב מסלול מחדש. כעת, היא צופה כאמור 80-85 סניפים עד 2026-2027 ו-EBITDA של 121-134 מיליון שקל, כאשר בחברה בונים על חזרת המנויים שבוטלו טרום הקורונה לשגרה ועל חידוש המנויים, לצד זאת, החברה צופה פתיחה של עוד מועדוני כושר חדשים, שיתרמו גם הם ל-EBITDA.

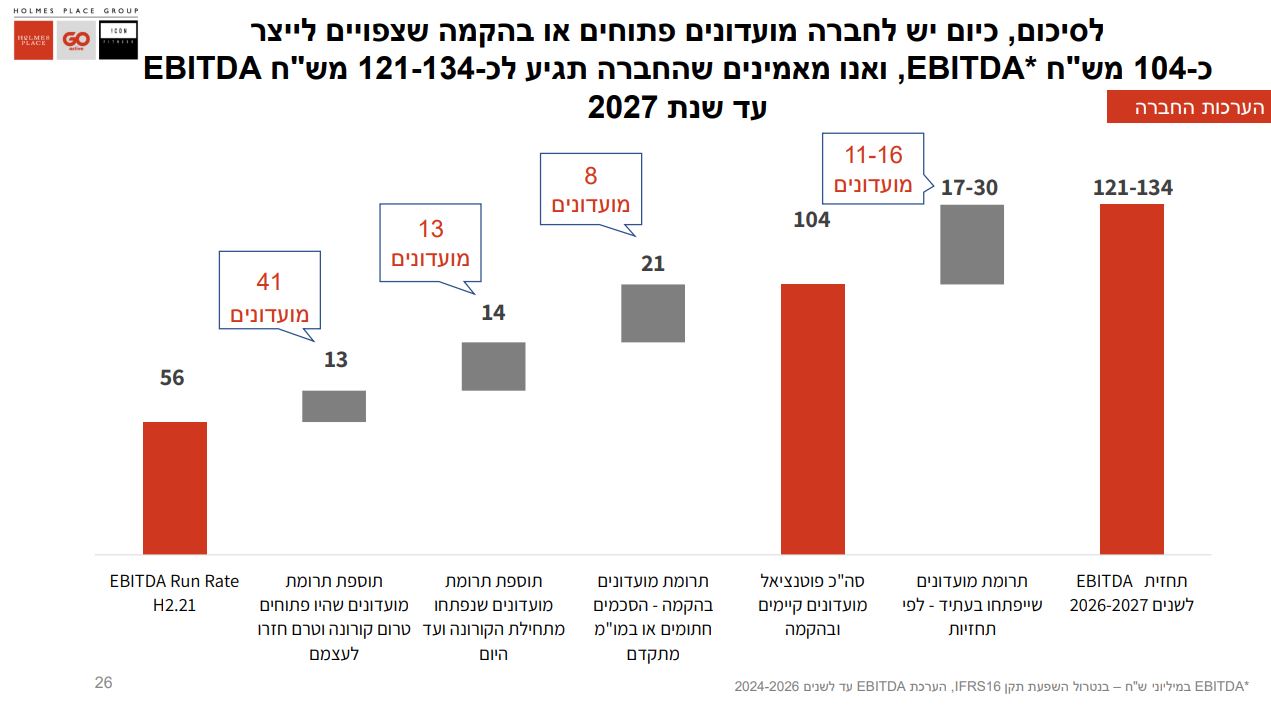

ובאופן ספציפי יותר, החברה צופה ב-12 החודשים הקרובים חזרה לפעילות רגילה ב-41 מועדונים שפעלו טרום הקורונה, מה שיוסיף ל-EBITDA של החברה 13 מיליון שקל. החברה גם צופה "מימוש פוטנציאל של 13 מועדונים שנפתחו בזמן הקורונה" מה שיתרום עוד 14 מיליון שקל ל-EBITDA, וכן "מימוש פוטנציאל של 8 מועדונים בהקמה" בטווח של שנה וחצי עד שנתיים מה שיתרום עוד 21 מיליון שקל, ובהמשך - פתיחת 11-16 מועדונים נוספים עד 2026-2027 ותוספת של 17-30 מיליון שקל נוספים, זאת לצד "בחינת רכישות נוספות" אותן מגדירה החברה כמשהו שהיא עושה באופן "תמידי".

כך זה מופיע במצגת החברה למשקיעים:

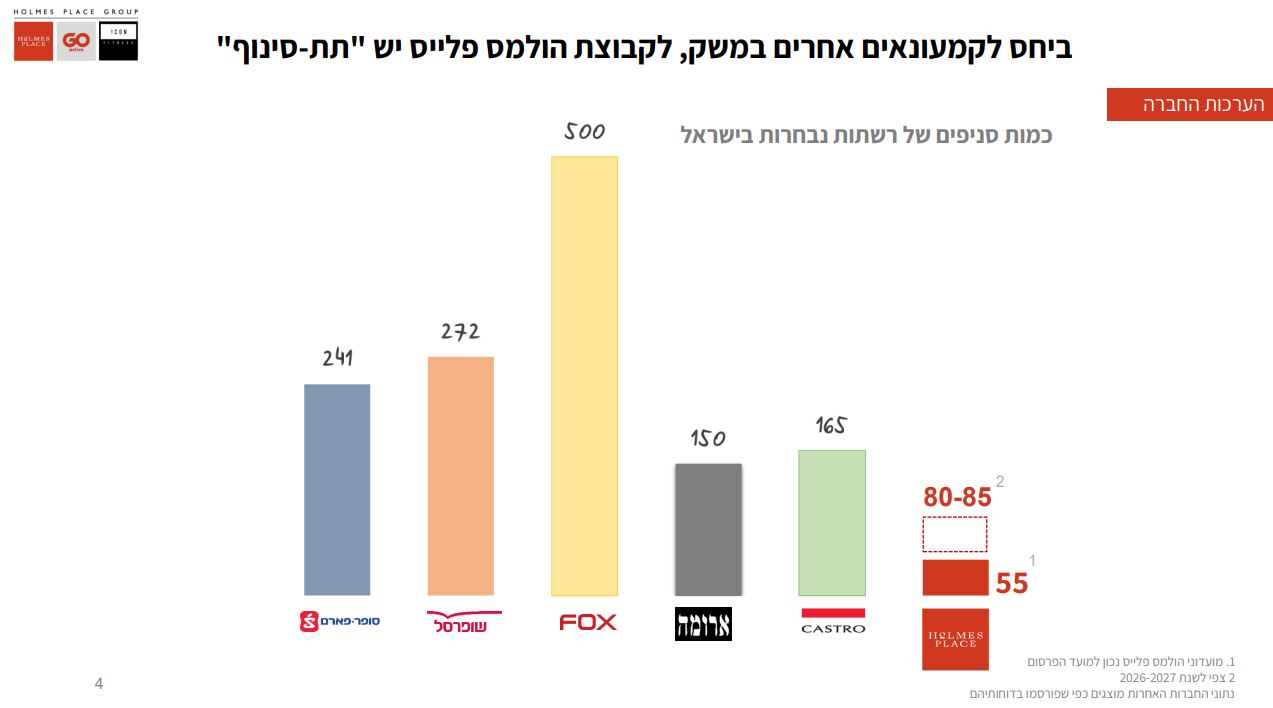

הולמס פלייס היא חברה קמעונאית?

תראו את השקופית המוזרה הזו במצגת של הולמס פלייס: החברה טוענת שיש לה פחות סניפים מאשר לקמעונאים אחרים בישראל. רגע, אבל הולמס פלייס היא לא ממש קמעונאית, אז על מה מדובר כאן?

בדוחותיה האחרונים רשת מועדוני הכושר דיווחה כי ברבעון הראשון של 2022 הכנסות החברה הסתכמו בכ-102 מיליון שקל, גידול של כ-85 מיליון שקל לעומת אשתקד אז הכניסה 17 מיליון שקל. העלייה בהכנסות נבעה מהעובדה כי מועדוני הקבוצה היו פתוחים מתחילת הרבעון הראשון של השנה לעומת אשתקד, אז רק כ-43% מועדונים נשארו פתוחים בשל מגבלות הקורונה.

ה-EBITDA ברבעון הסתכם בכ-14.9 מיליון שקל, בהשוואה ל-EBITDA הפסדי של כ-27 מיליון שקל ברבעון המקביל. הרווח הגולמי ברבעון הסתכם בכ-22.5 מיליון שקל, אשתקד דיווחה החברה על הפסד גולמי של כ-34.2 מיליון שקל. הרווח התפעולי הסתכם בכ-13.6 מיליון שקל, אשתקד דיווחה החברה על הפסד תפעולי של קרוב ל-40 מיליון שקל. בשורה התחתונה החברה הרוויחה כ-7 מיליון שקל אבל בזכות הטבת מס. הרווח המייצג הוא 5-6 מיליון שקל.

- 6.מוני 07/06/2022 18:28הגב לתגובה זומנכלית אלופה היא תיקח את החברה רחוק מאוד לשער מנייה ראלי של 750 בשנתיים הקרובות

- 5.מתאמן לשעבר 07/06/2022 09:59הגב לתגובה זואני ביטלתי את המנוי כי פשוט לא הייתה אפשרות להתאמן אחריי צהריים \ ערב אני מדבר על כך שכל המכשירים תפוסים ויש עוד 2 מתאמנים שמחכים בתור לכל מכשיר גם בסופ'ש התחיל להיות עמוס אבל ניתן לעשות אימון נורמלי. שהסתיים לי המנוי ביקשתי מהם מנוי רק לשישי שבת אמרו לי שלא ניתן, אז אמרתי להם תודה ולהתראות. אני מבין את העסק שהוא רוצה למכור מקסימום מנויים, אבל הם צריכים להגיע ללימיט מסויים לפי גודל הסניף.

- 4.שישקו 07/06/2022 08:15הגב לתגובה זורק בעלי הבית לא בליסינג שם המשכורות אמתיות.

- 3.חברה טובה (ל"ת)שבי 07/06/2022 01:12הגב לתגובה זו

- 2.שיכור 07/06/2022 00:41הגב לתגובה זואחרי IFRS 16, אין משמעות לEBITDA בחברות כאלה. מי המטומטם שקונה את זה

- 1.לרון 06/06/2022 23:39הגב לתגובה זומרוצה שהמנכל"ית לא עברה לסלקום שמעברה,וחושב שהיא מנכל"ית ראויה ובעלת ניסיון גם בשטח מועדוני הכושר וניווטה טוב בתקופה בעייתית ביותר,שתצליח!!!

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמניות הביטוח מאבדות 2.1% - המדדים בעליות של עד 0.5%

ירוק במדדי הדגל, אדום בפיננסים, אדום בוהק בביטוח שממשיך במומנטום השלילי מחמישי; אנחנו בעיצומו של יום ראשון האחרון שבו ייערך מסחר לפני מעבר למתכונת שני-שישי; אנרג'יקס מתממשת קלות - איך המוסדיים הרוויחו מההנפקה? ג'ין טכנולוגיות מדווחת על מו"מ עם גוף ביטחוני ישראלי ומזנקת, למה עיכוב בתשלום מפיל את חלל תקשורת?

סנטה קלאוס התעכב השנה ועדיין לא הגיע לוול סטריט, שסיימה את השבוע שטוחה. אבל אולי דווקא לתל אביב הוא נזכר להגיע, באיחור קל. אחרי הירידות החזקות של יום חמישי, היום השווקים בהתאוששות מסוימת. אם לזקוף את זה לסנטה או להתרגשות מהעובדה שזהו היום הראשון-האחרון שבו נערך מסחר השבוע, קשה לדעת, אבל נראה שהשחקנים רוצים שנישאר עם 'טעם טוב' מהיום הזה. מדדי הדגל מטפסים. ת"א 35 מוסיף 0.6%, ת"א 90 סביב האפס עם נטייה קלה לעליות. ועדיין, לא כולם שותפים למגמה החיובית. סקטור הביטוח ממשיך במומנטום השלילי. זו לא הצניחה של 6.8% שראינו בחמישי, אבל זו ירידה של 2.4% שמקרבת את הסקטור לחיתוך מצטבר של כ-9% בעשרת ימי המסחר האחרונים.

חלל תקשורת חלל

תקשורת צונחת. החברה מודעיה על דחייה משמעותית בתשלום המקדמה (כ-1.6 מיליון דולר) מצד לקוח אסטרטגי בפרויקט ה-LEO (לוויינים נמוכי מסלול) של OneWeb. עבור חברה שנמצאת בשנים האחרונות במאבק הישרדותי ומתמודדת עם הסדרי חוב מורכבים מול מחזיקי האג"ח, כל

עיכוב בתזרים המזומנים ובמימוש מנועי צמיחה חדשים מתפרש בשוק כסיכון מהותי. המשקיעים, שקיוו כי הפעילות החדשה תסייע לחברה לייצר יציבות לאחר אובדן לוויינים בעבר ושחיקה בערך נכסיה, מגיבים בחשש לכך שהסכמים מהותיים נותרים "על הנייר" בלבד, מה שמכביד עוד יותר על יכולת

השירות של חובות העבר של החברה.

מניית אפקון החזקות 2.01% זינקה בלמעלה מ-90% השנה, ואחרי שזינקה גם בשנה שעברה בכ-85% בשנתיים האחרונות היא הניבה למשקיעים כמעט 240% והיא נסחרת בשווי שוק של 1.86 מיליארד שקל, מה שעומד מאחורי הזינוק הזה הוא הפקת לקחים, גמישות והרבה מאוד יצירתיות. במשך עשורים, אפקון הייתה מזוהה עם קבלנות תשתיות מסורתית. תחת המטריה של קבוצת שלמה (שמלצר), החברה פעלה במגוון רחב של תחומים, מחשמל ובקרה ועד לבנייה קבלנית מסיבית. אבל, המודל העסקי של שנות ה-2000, שהתבסס על צמיחה דרך פרויקטי "בטון ושלד" היה בעייתי. המרווחים בתחום צרים מאוד בין 2-4%. טעות בתכנון, עיכוב קטן בלוחות זמנים וכל עליה בתשומות היו הורסים את כל הערך הכלכלי של הפרויקט. שינויים כאלה גררו בפועל את הקבוצה להפסדים תפעוליים במגזר ההנדסה האזרחית, שקיזזו את הרווחים מפעילויות הליבה האחרות. דודי הראלי מנכ"ל הקבוצה מסביר בראיון מיוחד למה זו רק תחילת הדרך: "אנחנו בונים את הקפיצה הבאה"

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהם לא הכו את השוק. השוק היכה אותם. בעיה שלישית, קטנה יותר שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות. המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - אז מי באמת צודק ולמי אפשר להאמין (אם בכלל)? הנה התשובה: תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.