למרות העליות החדות בשווקים: הלחץ של הדולר ממשיך להתחזק

אם מסתכלים על שוקי המניות ביומיים האחרונים, ניתן לחשוב כי משבר הקורונה מאחורינו. מדד הדאו ג'ונס משלים היום זינוק מדהים של יותר מ-17% ביומיים. עם זאת, עם מסתכלים על שוק המימון הבנקאי, מצוקת הנזילות רק מחריפה ומגיעה כעת לרמות השיתוק של 2008.

מרווח ה-LIBOR/OIS המייצג את הפער בין הריבית הבין בנקאית ל-3 חודשים לבין ריבית חסרת סיכון (שמתייחסת בדר"כ לריבית הבנק המרכזי בארה"ב) מזנק כעת לרמה ב-117 נק' בסיס. הרמה הגבוהה ביותר מאז המשבר הכלכלי של 2008-2009. המשמעות הפרקטית היא שלמרות הכל הזרקות הדולרים שמבצע הפד', שוק המימון קפוא והבנקים דורשים פרמייה גדולה מאוד תמורת הלוואה ל-3 חודשים.

מרווח ה-LIBOR/OIS: שוק המימון הבנקאי משותק

במקביל, גם מרווח ה-FRA/OIS ל-3 חודשים חזר לרמות של מעל 50 נק', רמה המאותת על צפי לקושי בהשגת הון ע"י הגופים הפיננסים. FRA זה קיצור של Forward Rate Agreement - חוזה על הריבית העתידית. ו-OIS מייצג גם כאן את הריבית חסרת הסיכון (ריבית הפד').

- 9.אין תגובה (ל"ת)בועז בצלאל 26/03/2020 20:25הגב לתגובה זו

- 8.סוחר 26/03/2020 13:33הגב לתגובה זוקניית אג"ח קונצרני היא ממש לא "הזרקת הון ישירות לחברות" כפי שנאמר בכתבה, אלה ניפוח מחיר האג"ח הקונצרני והקטנת התשואות שלו כדי לאפשר מיחזור חוב. אין לי ספק שחברה הנמצאת כרגע בבעיית תזרים מזומנים, לא תצליח למחזר את החוב ולא משנה כמה כסף יזרימו לאג"ח שלה. במקום זה יש לתת הלוואות מדינה ישירות לחברות שנקלעו לתזרים מזומנים בעייתי, וזאת בתנאי שבעתיד יחולו מגבלות על שכר הבכירים שלהם, חלוקת דיבידנדים, רכישה עצמית של מניות וכו'.

- 7.יוסי 26/03/2020 11:35הגב לתגובה זומחכים לנו בפינה הדולר פעם עולה פעם יורד זה כניסה של משקעים שלוקחים את הרווחים אבל בפועל לא יהיה מנוס אלה לעלות ריבית כך שכולם יקנו דולרים אני מהמר שהדולר תוך חודשיים עובר את 5 שח לדולר

- 6.כלכלן 26/03/2020 09:35הגב לתגובה זוההשלכות יהיו פיחות בסדר גודל שלא הכרנו, לדעתי לפחות 15% בשים לב לגידול בגרעון / בכמות השקלים במשק ( הדפסת שקלים ). פרסום כאן חדשות: ברקע השיח על החמרה נוספת בהגבלות - במשרד האוצר אומדים את העלות של סגר מלא ל12 שבועות ב280 מיליארד שח, 19% תוצר, גרעון שמגיע ל16% . העלות ל5 שבועות 140 מיליארד. באוצר מעריכים שאם יוטל כאן סגר מלא הוא יהיה ארוך בדומה לסגר בחוביי ולא יתמצה בשבועות בודדים.

- 5.בקיצור. בועה. (ל"ת)אנונימי 26/03/2020 06:18הגב לתגובה זו

- 4.תקנו את העם לאם (ל"ת)מה עם הגהה? 26/03/2020 05:45הגב לתגובה זו

- 3.דן 25/03/2020 21:40הגב לתגובה זונראה לי שיותר מ 95% מהקוראים לא ממש מכירים את המונחים ולא מבינים את התהליכים אז אם המאמר מיועד למומחים שיעבור למדור"מומחים" ואם הוא מיועד להדיוט המצוי אנא ממך - תתחיל להתנסח בצורה פשוטה ברורה ועם הסברי רקע תודה ובריאות לכולם !

- 1+ (ל"ת)צביקה 26/03/2020 05:54הגב לתגובה זו

- 2.לא יעזור שום דבר 25/03/2020 21:13הגב לתגובה זוהפד יכול לקנות מה שהוא רוצה כל עוד הצרכן תקוע....

- הנביא 25/03/2020 21:57הגב לתגובה זולא לכל אחד יש אומץ להיכנס בשיא הפחד. לאמלכל אחד יש עודף כסף, ועוד ביחוד בעיתות משבר, כשרבים זקוקים לרזרבות.

- הצרכן זה מי שקונה סחורה לא מניות.. (ל"ת)אופטימי 26/03/2020 06:06

- 1.מכסים את החולים בדולרים במקום להטיל סגר על ניו יורק (ל"ת)שלמה 25/03/2020 20:39הגב לתגובה זו

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

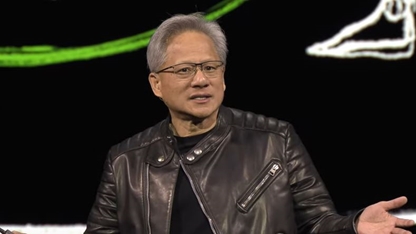

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.