קופות הגמל והפנסיה ביוני - תשואה ממוצעת של 1.7%

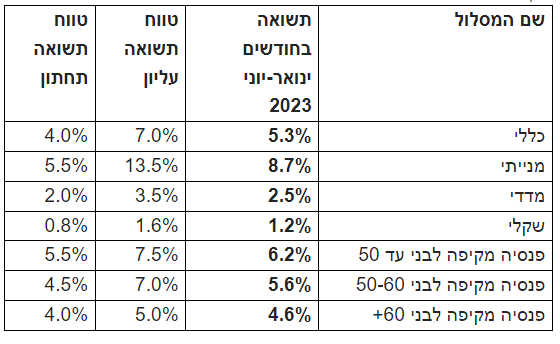

ביצועי קופות הגמל וקרנות הפנסיה לחצי הראשון של 2023 וליוני 2023 מעודדים. אבי ברקוביץ, משנה למנהל השקעות ראשי מיטב גמל ופנסיה מעריך כי היה חודש חיובי ביוני עם תשואה ממוצעת של 1.7%. יוני סוגר חצי שנה "סוערת" בתעשיית הגמל עם תשואה ממוצעת של 5.3% מתחילת השנה.

הערכה למחצית הראשונה של השנה

התשואה החיובית של קופות הגמל והפנסיה הושגה תודות לשוקי המניות, שאחרי שנה קשה מאוד ב-2022, התאוששו והציגו בצועים מרשימים. גם פיחות השקל כלפי הדולר תרם היטב לתשואה בעוד שהתרומה של שוקי החוב הממשלתיות והקונצרניות היתה קטנה.

שוקי המניות בעולם הציגו מגמה חיובית חזקה מאוד - בארה"ב: מדד ה-500 S&P עלה ב-14.5%, מדד הדאו ג'ונס עלה בשיעור זעיר של 2.9% ומדד הנאסד"ק, מדד מניות הטכנולוגיה, עלה בשיעור תלול של 29.9%.

- האם האוצר מתכוון לבטל הטבות מס על הפנסיה?

- הכסף שנעלם מהפנסיה: איך הפסדתם 36% תשואה ב-5 שנים בלי לשים לב

- המלצת המערכת: כל הכותרות 24/7

באירופה נרשמה מגמה חיובית חזקה: מדד ה-DAX הגרמני עלה ב-10.0%, ה-CAC הצרפתי עלה ב-12.9% וה-Eurostoxx 50 עלה בשיעור של 14.8%. ביפן: מדד הניקיי עלה בשיעור תלול אף יותר של 27.4%. המדד העולמי של השווקים המתפתחים עלה ב-3.7%.

לעומת זאת, בשוק המניות בישראל נרשמה מגמה שלילית במרבית המדדים: מדד ת"א 35 ירד ב-2.7%, מדד ת"א 125 ירד בשיעור של 2.1%, מדד ת"א 90 ירד ב-0.6%, ומדד יתר 60 עלה בשיעור זעיר של 0.3%. באיגרות החוב הקונצרניות נרשמה עליית שערים: מדד אג"ח קונצרני עלה ב-2.8%. מדד איגרות החוב הממשלתיות עלה מאז ראשית השנה ב-1.0%.

מה קרה בחודש יוני? תראו את יפן

בחודש יוני נרשמו עליות שערים בשוקי המניות בארץ ובעולם, ובאיגרות החוב הקונצרניות והממשלתיות בישראל והן האחראיות לתשואה החיובית של הקופות. שוקי המניות בעולם הציגו מגמה חיובית. בארה"ב מדד הדאו עלה ב-3.7%, מדד ה-S&P עלה ב-5.2% ומדד הנאסד"ק עלה ב-5.1%. באירופה נרשמה מגמה חיובית: ה-DAX הגרמני עלה ב-1.8%, ה-CAC הצרפתי עלה ב-3.0% וה-Eurostoxx 50 עלה ב-3.2%. מדד הניקיי ביפן עלה בשיעור תלול של 7.6%. המדד העולמי של השווקים המתפתחים עלה ב-3.5%.

- 1.ברפורמה.ורואים שביבי חושש.כול פעם הוא מגיע עד הצבע 30/06/2023 14:33הגב לתגובה זוברפורמה.ורואים שביבי חושש.כול פעם הוא מגיע עד הצבעה ונסוג.ויש גם כמה חברי כנסת הגונים בליכוד.כמו ביתן גלנט דנינו.ואולי גם ברקת דיכטר ועוד שמבינים שנגרם נזק כלכלי גדול.ולכן אפילו ברגע האחרון לא יתמכו בהצבעה.כך שהבורסה הגזימה בפיסימיות שלה