מה השיגו עבורכם קופות הגמל להשקעה בחודש אוגוסט?

קופת גמל להשקעה היא מכשיר השקעה מעניין. מצד אחד הוא נזיל להבדיל מקופות גמל היסטוריות ומצד שני אם אתם משקיעים לטווח ארוך, אתם נהנים מיתרונות המיסוי של השקעות לטווח ארוך. אפשר בבוא הזמן גם להפוך את הכספים בקופת הגמל להשקעה לקצבה פנסיונית.

המוצר הזה הפך לשני בגיוסים בשנים האחרונות אחרי קרנות ההשתלמות שהן המוצר עם ההטבות הגדולות ביותר, אם כי הוא מוצר שלא אפשרי לכולם. זה תלוי ברצון הטוב של המעביד שלכם.

המסלולים בקופות גמל להשקעה הם הסטנדרטיים - מנייתי, משולב, אג"חי ושקלי-סולידי. את הבחירה בקופת הגמל להשקעה יש לבחון לפי דמי הניהול , לפי התשואה ולפי הסיכון של הקופה הספציפית. ככלל, דמי הניהול של המוצר הזה הן באזור 0.6%-0.7%.

תשואות חודש אוגוסט בקופות הגמל להשקעה

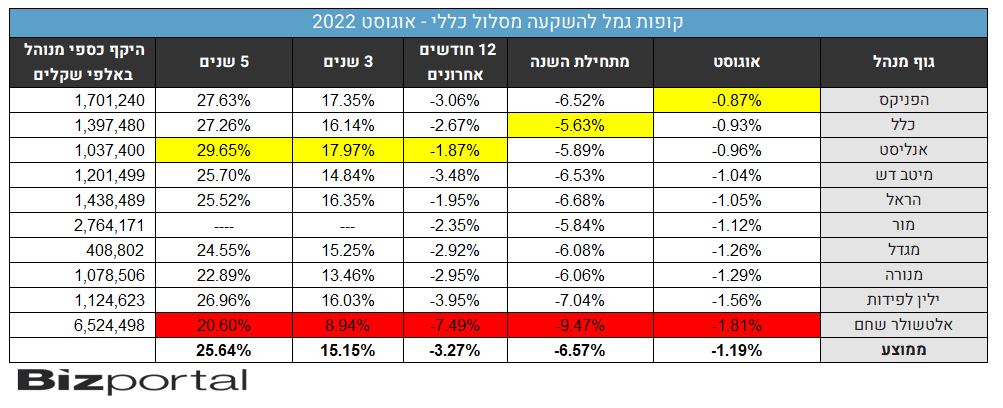

בחודש אוגוסט, המסלול הכללי ירד ב-1.2%, במסלול המנייתי ירידה של 2.6%. מתחילת השנה התשואות עדיין שליליות בשני המסלולים. ממוצע הירידות במסלול הכללי הוא 6.6%, ובמסלול המנייתי 11.2%. עם זאת צריך לזכור לבחון את הביצועים בטווחי זמן ארוכים יותר: התשואה ל-3 שנים (כולל הנפילות של הקורונה וכולל הנפילות של השנה הנוכחית) חיובית. במסלול הכללי התשואה הממוצעת היא 15.2%, ובמסלול המנייתי כפול - 29%. ובטווח של 5 שנים? במסלול הכללי התשואה היא 25.6% ובמסלול המנייתי 47.4%. אז כן, כשמודדים תשואות לאורך זמן התוצאות הרבה יותר טובות. האם אתם מסוגלים להישאר בשוק ולא לברוח בנפילות?

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

תשואות המסלול הכללי:

תשואות המסלול המנייתי:

- 3.מומו 19/09/2022 17:03הגב לתגובה זומקבלים על כסף סגור לשנתיים כבר 8 אחוז!ללא עמלות של 0.6 אחוז כל שנה וללא שום סיכון בתקופה בעייתית הזו,המיסוי על הרווח 15 אחוז בדיוק כמו קופות הגמל להשקעה שירדו חזק השנה וימשיכו לרדת עוד עם עליות הריבית הבאות.

- 2.מבין2 19/09/2022 12:14הגב לתגובה זוולמה במקום להוריד דמי ניהול קופות הגמל משלמות לאתרים כדי לפרסם שקופות גמל להשקעה זה משתלם?

- 1.חמודי את חמודי 19/09/2022 11:18הגב לתגובה זואיפה שלא תלך תפסיד הירידות מראשית השנה הם בכל סוגי ההשקעות ואיך מה לעשות רק לקוות שזה לא ימשיך גם בשנה הבאה