"מדד S&P 500 יעלה ב-5% בשנת 2023"

מדד S&P 500 כבר ידע שנים טובות יותר. מאז תחילת השנה ועד היום, הוא ירד בשיעור של כמעט 20% - וזו הייתה השנה הגרועה שלו מאז המשבר ב-2008 (אז הוא צלל ב-40%). כעת, האנליסטים הבכירים בוול סטריט צופים שהמדד הזה, שנכון להבוקר עומד על 3,844, יגיע לקצת יותר מ-4,000. כלומר, משהו כמו 5%. תשואה לא רעה ביחס להערכות המיתון וההאטה הכלכלית, אבל גם נמוכה לאין שיעור מזו שפורסמה לקראת השנה הנוכחית.

פעמים רבות, האנליסטים המובילים טועים כשמבקשים מהם לחזות מה הבורסה תעשה בשנה אחת. הם תמיד מעדיפים לדבר על נתונים ארוכי טווח. על פי נתונים שנאספו לאחרונה, 2022 היא השנה שבה האנליסטים החמיצו את התחזית יותר מכל שנה אחרת ב-15 השנים האחרונות. זאת הסיבה לכך שהם נתנו הערכת יתר למדד הזה במתחילת שנה. אחד האנליסטים של חברת FactSet, ג'ון באטרס, חזה עליה של 40%. אבל המדד הזה רשם ירידה לא קטנה. קבוצת אנליסטים העריכה שהמדד יגיע ל-5,264 נקודות, רחוק מאוד מהמציאות.

השנה, כך מתברר, האנליסטים היו זהירים יותר. הם ניסו לצמצם את הפער עם הערכות מחודשות לסוף השנה, בעקבות העלאות הריבית הקיצוניות של הפד, שבאו במטרה להילחם באינפלציה.

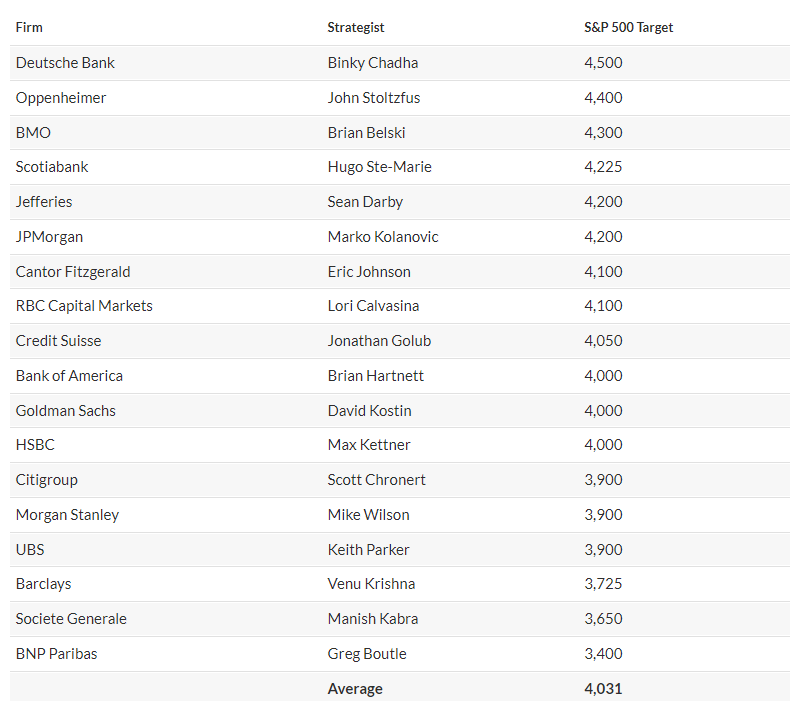

סקר שפורסם לאחרונה בקרב האנליסטים המובילים בוול סטריט, שנערך על ידי MarketWatch, מצא כי האומדן הממוצע לגבי S&P 500 בשנה הבאה יהיה 4,031. כלומר, עלייה של כ-5% בלבד נכון לשער הנוכחי. ההערכות הגיעו מ-18 בנקי השקעות וברוקרים.

- אפסייד של 33%? ג'יי פי מורגן בהמלצה חמה לטאיוואן סמיקונדקטורס

- ראלי במניות? בג'י. פי מורגן כבר מסמנים את היעד הבא

- המלצת המערכת: כל הכותרות 24/7

ההערכות הגבוהות שפורסמו: דויטשה בנק עם 4,500, אופנהיימר חזה 4,400. ההערכה הנמוכה מדברת על ירידה לכיוון 3,400.עוד בתי השקעות מוכרים: ג'י פי מורגן חזו יעד של 4,200. בנק אוף אמריקה נתן יעד של 4,000. גם גולדמן זאקס עם הערכה דומה. BMO הקפיץ את היעד ל-4,300.

הנה הטבלה המלאה של MarketWatch:

חשוב לציין: אנליסטים שעוסקים בתמונת המאקרו אמרו בתחזית שלהם לשנת 2023 שהם מצפים שהכלכלה האמריקאית תגלוש למיתון עד אמצע השנה, מה שיערער עוד יותר את הערכות המניות עם צניחה של רווחי החברות וטיפוס שיעור האבטלה. כך למשל, הכלכלן הראשי של גולדמן זאקס, כתב כי הוא מצפה שהצמיחה הכלכלית בארה"ב תאט, אך היא תמנע ממיתון.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ההערכה שנשמעה לא מעט פעמים מדברת על ציפייה שהמניות יגיעו לתחתית במחצית הראשונה של השנה הבאה, לפני שיתאוששו במחצית השנייה של 2023. זה יאפשר לפד להתחיל להוריד את הריבית מבלי להסתכן בהיפר-אינפלציה.

- 12.S&P יירד השנה 88.87% בקלי קלות (ל"ת)מומחה 26/12/2022 22:23הגב לתגובה זו

- כנראה שלרמת האינטליגנציה שלך אין כבר לאן לרדת (ל"ת)נחשון 03/01/2023 09:51הגב לתגובה זו

- cgcd 27/12/2022 09:02הגב לתגובה זוכל שוק ההון בועה

- 11.אז לקנות עוד מניות של קבוצת דלק או לא ? (ל"ת)ניר 26/12/2022 21:51הגב לתגובה זו

- 10.נבואה ניתנה לשוטים (ל"ת)דניאל 26/12/2022 14:44הגב לתגובה זו

- 9.בדיחה (ל"ת)חחח 26/12/2022 14:15הגב לתגובה זו

- 8.אז עדיף לסגור את הכסף בבנק (ל"ת)אלי 26/12/2022 12:28הגב לתגובה זו

- 7.רוני 26/12/2022 10:49הגב לתגובה זוהסיפור הזה של הבורסה לא מתאים לכולם רק החודש ת"א ירדה כמעט 10%.

- 6.אליהו 26/12/2022 10:40הגב לתגובה זואני באופן כלל לא מאמין לאף אחד. אני בגישת דיעה לפי האינטרס/פוזיציה האישי. יש לי שקל בבורסה ? אהיה אופטימי. הוצאתי את השקל ?אנבא שחורות. לתפוס מכה, כזה כאילו.

- 5.נדב 26/12/2022 10:03הגב לתגובה זואם נרד 50 אחוז ואחר כך נעלה ב 110 אחוז...לא נקבל גם 5 אחוז שנתי??? עכשיו לכו לעשות את החשבון מה כדאי לעשות ...

- גדול!!! (ל"ת)יחזקאל 26/12/2022 12:55הגב לתגובה זו

- 4.ניתנה לשוטים (ל"ת)הנבואה 26/12/2022 09:37הגב לתגובה זו

- 3.עדיף כבר להיעזר באסטרולוגים (ל"ת)נחום 26/12/2022 09:33הגב לתגובה זו

- 2.ברלר 26/12/2022 09:15הגב לתגובה זולא יודעים מה יהיה מחר, אז אתם מתנבאים מה יהיה ב2023. כל מי שנשאל מדבר מפוזיציה ובמקרה הטוב אומר את מה שהוא רוצה שיהיה

- 1.זה כמו הקבלנים שאומרים שהדירות ימשיכו לעלות (ל"ת)מאיר 26/12/2022 09:07הגב לתגובה זו

- מישו2 26/12/2022 10:31הגב לתגובה זוכי הקבלנים צדקו בכל שנה