האם האינפלציה תהיה הברבור השחור שיוריד את השווקים?

במשך שנים, המשקיעים בשוק ההון האמריקאי התרגלו שבכל פעם שהתשואות מתחילות לעלות, הבנק המרכזי (הפד) מיד מתערב. אבל הפעם הפד מהסס להתערב בצורה ברורה למרות העלייה המהירה בתשואת האג"ח הממשלתי ל-10 שנים. ההיסוס של הפד הוא בעייתי מבחינת המשקיעים גם בגלל שיישום חבילת החילוץ של הממשל צפויה להזרים לשוק עוד אג"ח בשווי של הרבה למעלה מטריליון דולרים. אם הפד לא ירחיב את הקניות שהוא מבצע, המשמעות היא שהתשואה תעלה עוד יותר, כי חוץ מהפד אין עוד הרבה רוכשים שמוכנים לשלם מחיר גבוה על אג"ח בכמות כזאת.

אבל קל להבין את ההיסוס של הפד, אם זוכרים שכל כלכלן מוניטרי גדל עם האמונה בעקומת פיליפס, זאת שמתארת את הקשר השלילי שבין אבטלה ואינפלציה. בפעם הראשונה מזה הרבה שנים, מתחיל להיווצר חשש משמעותי מכך שעקומת פיליפס שוב הולכת לשחק תפקיד משמעותי בכלכלה. ועם עקומת פיליפס חוזרת, הבנק המרכזי כבר לא יכול לעשות מה שהוא רוצה.

מאז 2008, הפד האמריקאי הדפיס כמויות אדירות של כסף, בלי כמעט שום השפעה על האינפלציה. גם כאשר האבטלה ירדה לרמה נמוכה והבנק המרכזי המשיך להדפיס כסף, משהו שבעבר היה גורם לקפיצה מיידית באינפלציה, האינפלציה לא ממש הגיבה.

אין הסבר מלא ללמה זה קרה. אבל חלק מההסבר זה הגמישות של ההיצע בעולם הגלובלי, וחלק אחר זה העובדה שהרבה מהכסף שהוזרם הגיע לשוק ההון ולשוק הדירות, ולא לשוק המוצרים והשירותים. אבל בתקופה שבה ההיצע עדיין מתאושש ממגבלות הקורונה, וארה"ב עסוקה בלנהל מלחמות סחר מול סין, גידול בביקושים שנובע מהזרמת כסף בהחלט עלול לגרום לעלייה מסוימת באינפלציה.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

הפד התכונן לכך, ואפילו הודיע ב-2020 שעלייה זמנית באינפלציה לא תגרור תגובה מצידו, גם אם היא תביא לכך שהאינפלציה תעלה מעל היעד של 2%. כך שהפד לא מתכוון לצמצם את הזרמת הכסף רק בגלל שהאינפלציה עולה. אבל זה שהפד לא מתכוון לצמצם את הזרמת הנפט למדורה רק בגלל שהאינפלציה עולה מעל היעד, לא בהכרח אומר שהפד מתכוון לשפוך אפילו יותר נפט.

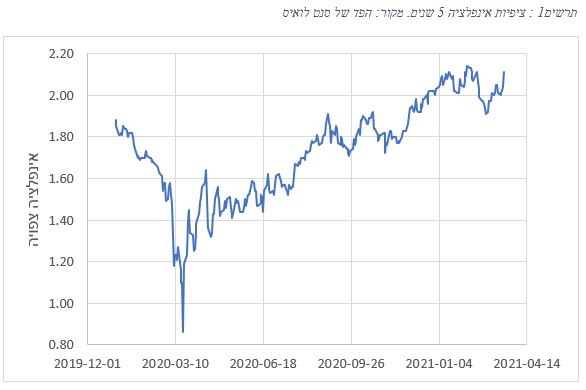

כי כפי שאפשר לראות בתרשים 1, זה לא רק התשואות על האג"ח ל- 10 שנים שמטפסות מהר בחודש האחרון. גם ציפיות האינפלציה של השוק מטפסות מהר. חשוב לזכור שגם אחרי העלייה בתשואות האג"ח הארוכות, הריבית הריאלית היא עדיין שלילית, כי התשואה עדיין יותר נמוכה מציפיות האינפלציה. התחייבות מפורשת של הפד להגדיל את הרכישות ולהזרים עוד כסף לשוק משמעה עלייה נוספת בציפיות האינפלציה, מה שיוריד את הריבית הריאלית אפילו יותר, וייצור לחץ נוסף לעלייה בתשואת האג"ח.

בקיצור, הפד נמצא בסיטואציה שבה הוא לא יכול לנצח: אם הוא יתחייב לרכוש כל כמות של אג"ח ארוכות שנדרשת כדי לשמור את המחיר נמוך, הוא יעלה את ציפיות האינפלציה, יגרום למשקיעים למכור את האג"ח שלהם, מה שיאלץ אותו להחזיק כמעט את כל האג"ח בשוק. לכן עדיף לו לתת לריבית לעלות. אני מעריך שהבנק אכן יאפשר לזה לקרות, וייקח בחשבון שזה עלול להביא לנפילה בשוק המניות. השאלה היא מה יקרה אם הנפילה תהיה גדולה יותר מכפי שהוא התכוון?

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

לסיכום - האינפלציה היא איום, אפילו איום גדול על השווקים. הכלכלנים ממעטים בהשפעה שלה על השווקים. הרוב סבורים שזה יהיה עניין נקודתי, זמני והאינפלציה תחזור להיות נמוכה. אבל במצב העניינים שנוצר בפועל, הבנק המרכזי, איבד כמה דרגות חופש, והחשש שעניין האינפלציה שנרגע לכאורה בשליטה יהפוך לברבור השחור שמאיים על השווקים. בינתיים - כמעט כולם אפטימים וסבורים שהשוק ימשיך לעלות. אבל זו המשמעות של הברבור השחור - הוא מפתיע, הוא מגיע כשלא מצפים לו, או כשהציפיות למימושו נמוכות.

האקדמית נתניה ואוניברסיטת בר אילן

- 13.נורית 25/03/2021 08:06הגב לתגובה זוהגדיר משהו שכבר קרה

- 12.נורית 25/03/2021 08:02הגב לתגובה זואינו ברבור שחור,הנ"ל מאובחן בדיעבד

- 11.מסכים עם הניתוח 24/03/2021 13:53הגב לתגובה זוהפד לא יעלה ריבית ויקנה את רוב האגח בעצמו כדי להחזיק את וול סטריט ואת המחיר ישלמו אזרחי ארהב עם היחלשות הדולר

- 10.רועיכ 24/03/2021 10:57הגב לתגובה זוממליץ לקרוא שוב את הספר של טאלב, הוגה המושג ברבור שחור. זהו ממש לא ברבור שחור, במיוחד בגלל שהוא אפשרי, אבל לא רק, לצערנו זהו תהליך ברור, כתבות רבות מדברו על כך. מה שנקרא ההסטוריה חוזרת, בברבור שחור זה לא המקרה

- 9.זה לא חד משמעי- הדפסת כסף גם מגיעה לשוק ההון (ל"ת)השפעות צולבות 24/03/2021 08:01הגב לתגובה זו

- 8.מדהים, הצלחת לסתור את עצמך 3 פעמים ב"מאמר" אחד! (ל"ת)עדי 24/03/2021 01:01הגב לתגובה זו

- 7.כתבה חשובה. (ל"ת)הקורא 24/03/2021 00:58הגב לתגובה זו

- 6.אלעד 23/03/2021 23:28הגב לתגובה זוהנובאה ניתנה לשוטים אך יש הרבה היגיון בדברים ואולי אולי באמת התרחיש בזה יתממש

- 5.רועה חשבון 23/03/2021 22:00הגב לתגובה זואך מתחילת הקורונה מחירי המוצרים הסיניים זינקו ב20 אחוז , חברות ההובלה גם העלו מחירים בצורה חדה והנה לכם עליית מחירי המוצרים ב30-40 אחוז וזה מתחיל להתגלגל בשוק לשאר המוצרים והשרותים.

- 4.עוז 23/03/2021 20:53הגב לתגובה זוהטענה היא שהאינפלציה לא עולה כי הכלכלה הגלובלית 'הזיזה' את היצור למדינות מתפתחות כמו סין. הבעיה היא שככל שהאמריקאים יקנו יותר סחורה סינית, כך ערך הדולר ירד מול היואן - מה שכנראה יוביל לאינפלציה. לא יודע למה זה לא קרה עד עכשיו, אבל בהחלט אופציה

- 3.צרנוחה 23/03/2021 19:11הגב לתגובה זוגם לא באירופה אפילו לא בגרמניה

- צא מהפוזיציה וזרוק כמה שורטים על הנאסדק וחבריו (ל"ת)גודו 24/03/2021 14:01הגב לתגובה זו

- 2.רק מזומן 23/03/2021 18:52הגב לתגובה זובחסות הביקוש העולמי לירוק.הפיאט לא ינצח את הזהב והכסף שהפד מכנה אותם הגנה ספקולטיבית לביטקוין.נו מי משחק בספקולציה שהירוק יעניין סינים ואירופים

- 1.שניר את כל הזמן טועה אבל הפעם אולי ייצא לך (ל"ת)אנונימי 23/03/2021 18:44הגב לתגובה זו