האם חברות האנרגיה המתחדשת הן "נדל"ן בתחפושת", ולמה זה חשוב?

לאחר דעיכת הטרנד סביב סקטור הקנאביס בבורסה המקומית אפשר היה לראות בבהירות סקטור חדש נוסף שהוכתר כסקטור החם ביותר בבורסת תל אביב – הלא הוא סקטור האנרגיות המתחדשות. המלצה שלילית אתמול על תחום הסולאר של בנק וולס פארגו הפילה את שוק הסולאר ב-6-11%, והיום מניות הסקטור בישראל יורדות: כך נופר אנרג'י 0.74% יורדת ב-3%, אורמת טכנו -4.04% יורדת ב-3%, אנלייט אנרגיה 1.66% יורדת ב-3.3%, אנרג'יקס -0.21% יורדת ב-4.2%, דוראל אנרגיה -0.06% יורדת ב-4.3%.

אך עם דעיכת מבול ההנפקות ששטף את בורסת תל אביב החלו מניות האנרגיה המתחדשת לרשום ירידות משמעותיות ונראה היה כי הסקטור מאבד אט-אט מהאטרקטיביות שלו.

ואז הגיעה המלחמה באוקראינה – מלחמה שעשתה לענף טוב; ומחירי האנרגיה המאמירים לצד המגמה לשימוש באנרגיה שאינה מזהמת – הובילה לחזרה של הסקטור לכותרות.

החברות בבורסה הישראלית פועלות בדרך כלל מבחינת הפרויקטים באופן משמעותי בישראל – אבל הן גם מתרחבות לעבר אירופה – בדגש על מדינות כמו איטליה, ספרד ופולין.

מבחינה טכנולוגית וברמת המאקרו של הסקטור ניתן לראות מאמצי פיתוח בשתי חזיתות עיקריות: 1. נצילות. או במילים פשוטות יותר: שפאנל סולארי בגודל של 1 מ"ר בשעה מסוימת ייצר יותר חשמל מפאנל בגודל של 1 מ"ר מדור קודם, וזאת באמצעות שיפורים טכנולוגים. חברה ישראלית בבורסה המקומית שלנו המנסה לעשות כן היא אפולו פאואר. 2. אגירה. עוד לפני המלחמה באוקראינה הבינו מדינות אירופה על בשרן כי טכנולוגיות אגירה הן דבר אקוטי. הרי נניח והקצנו מספיק קרקע לשדה סולארי. ונניח והקיבולת שלו מספיקה בשביל לספק חשמל בהיקף משמעותי מייצור החשמל הכולל שמתבצע במדינה מסוימת. כשיש שמש והתנאים הסביבתיים לייצור חשמל "עובדים כמצופה" – הכל טוב. אבל כשפתאום יש שבועיים – שלושה כמעט ללא שמש, החשמל כבר לא מספיק לכל המדינה ואז אנחנו בבעיה.

זה לא כמו מפעל חשמל שמתבסס על דלק פוסילי ויודע שכל עוד יהיה לו דלק פוסילי במלאי, ובהנחה ואין תקלות לא צפויות – הוא יצליח לייצר כמה חשמל שהקיבולת שלו מאפשרת לו. באנרגיה מתחדשת, ובפרט באנרגיה פוטו וולטאית (לוחות סולאריים) – היצרן תלוי בסביבה שמשתנה באופן תדיר. לכן חשוב לאגור אנרגיה בצד ליום סגריר – הטכנולוגיה הזו של האגירה, לא מפותחת כיום מספיק על מנת לתת מענה מלא לכל הצרכים של השוק.

- מהזבל לחשמל: שפיר וג׳נריישן מקימות את מתקן האנרגיה הראשון מפסולת בישראל

- משרד האנרגיה בוחן ייצור אנרגיה לישראל בים

- המלצת המערכת: כל הכותרות 24/7

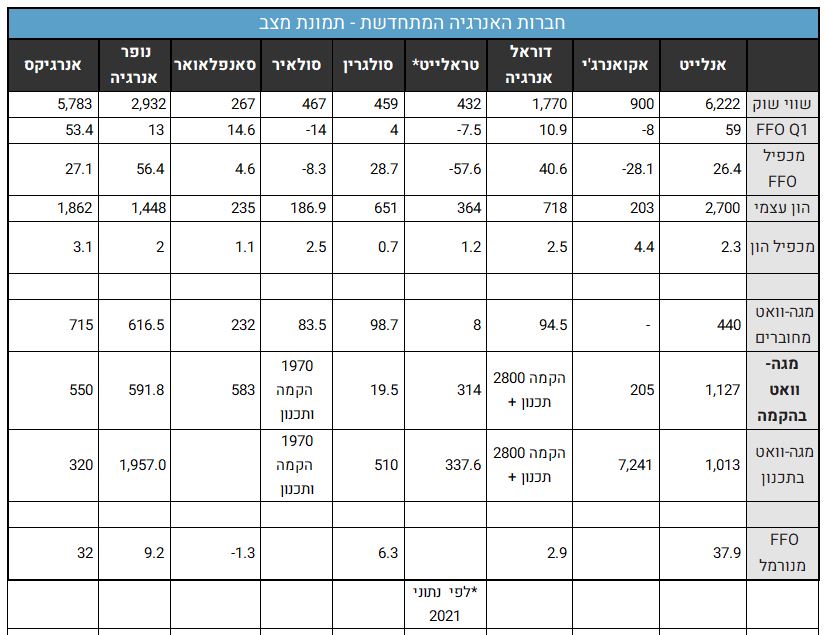

חברות האנרגיה המתחדשת בבורסת תל אביב

מהבחינה העסקית, חשוב לדעת שסקטור האנרגיות המתחדשות הוא בעצם במהות שלו, נדל"ן. היזם בא – מקצה כסף, ממנף אותו בדרך כלל בשיעור LTV

(הלוואות לשווי נכס) של כ-80% ומקבל תמורה מקובעת בחוזה ארוך טווח או תמורה משתנה.

ההבדל המשמעותי היחיד לנדל"ן הוא שבעוד שבניין חדש בתל אביב – ככל הנראה יהיה שמיש לעוד 60 שנה ואף סביר שנומינאלית ערכו יעלה (וגם לקרקע יש ערך) – באנרגיה מתחדשת יש בלאי לרכיבים. צריך להחליף אותם אחת לכמה זמן בעלות משמעותית וזאת מעבר לירידה אפשרית בנצילות ועלויות תחזוקה.

- השיחות בין איראן לארה״ב בסיכון - הנפט קופץ ב-3%

- קידוח Vinekh בבולגריה נמצא יבש - ניו-מד נופלת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הסיכוי לתקיפה באיראן יורד - מחיר הנפט צונח ב-5%

הטריק שמסתתר מבעד לדוחות הכספיים

גם חברות האנרגיה המתחדשת ככל הנראה רואות עצמן כסוג של נדל"ן מניב והן מציגות בריש גלי במצגות ובדוחות את נתון ה-"FFO". למי שהמילה מצלצלת מוכר אך לא מוכרת לעומק, אז FFO הוא בעצם הרווח הנקי של חברות הנדל"ן המניב בנטרול הוצאות והכנסות חד פעמיות, ללא פחת ושינויים בשווי הוגן של נכסים – וללא הוצאות מיסים נדחים (שכן בפועל הן לא משולמות באופן שוטף בעקבות הכרה של מס הכנסה בפחת על מבנים).

אז מה הבעיה אתם בטח שואלים? אם הן חברות נדל"ן – שילכו עד הסוף וימדדו גם לפי מדדים תוצאתיים של חברות נדל"ן.

נסביר את הבעייתיות בדוגמה: נניח חברת "גלעד מנדל אנרגיה סולארית" בונה שדה סולארי בנגב. ונניח לצורך הפשטות כי הקרקע ניתנת ללא עלות והפאנלים הסולאריים עלו כ-100 שקל והם צפויים לצאת מחוץ לשימוש תוך כ-10 שנים. ונניח וחתמתי על הסכם עם ממשלת ישראל לממכר של כל החשמל מהפאנלים בתמורה לכ-10 שקל בשנה.

אז בעצם מדד ה-FFO יראה לי רווח של כ-10 שקל בכל שנה. הרי קיבלתי 10 שקל, לא היו לי עוד הוצאות אז הרווחתי 10 שקל. אבל ברור שכלכלית זה לא ככה! בפועל, השקעתי 100 שקל בציוד שיצא מכלל שימוש וקיבלתי 100 שקל בתשלומים. כלומר לא הרווחתי, ואף כפי שכל סטודנט לתואר ראשון לחשבונאות ידע להסביר, בסביבת הריבית הנוכחית אף הפסדתי כסף שכן יכולתי להשקיע במקום אחר שכן היה מניב תשואה. כמובן שהדוגמה הזו היא לא המצב בשטח והחברות לא יקחו פרויקט הפסדי – אבל זוהי דוגמה למדוע ה-FFO לעיתים רבות מפריז בתיאור המציאות.

ואולי זה נשמע כהתעסקות בזוטות – אך זה כלל לא כך. ההבדל בין ה-"FFO האמיתי" שכולל בתוכו הוצאות פחת והפחתות לבין ה-FFO המופיע בדוחות נניח בחברת דוראל הוא אקוטי; ה-FFO האמיתי נמוך בכ-80% ממה שמופיע בדוחות. גם בשאר חברות האנרגיה המתחדשת זה משמעותי ולכן בחברות הרווחיות, שיש להן פרויקטים בהיקף משמעותי הכנו לכם "רווח FFO מנורמל" שהוא כולל את הוצאות הפחת וההפחתות.

עוד דבר שחשוב לשים את תשומת הלב אליו הוא מכפילי ההון הגבוהים, חברות האנרגיה המתחדשת מתומחרות ברובן במכפילי הון גבוהים למדי, כשבפועל בשטח החברות הקטנות בענף לא מצליחות נכון למועד כתיבת שורות אלו לייצר תשואות עודפות שיצדיקו מכפיל הון גבוה.

לחברות הגדולות יתרון לגודל – הוצאות ההנהלה שלהן נהיות פחות משמעותיות ביחס להיקף הנכסים וההכנסות. אבל החברות הקטנות נמצאות בחיסרון משמעותי. עלויות המטה, הרגולציה וכו' וכו' פוגעות בהן מאוד. ובענף שמשחק על מינוף גבוה ותשואה על הנכסים (לא תשואה על ההון) לא מאוד גבוהה – זה משמעותי.

הכותב הוא סמנכ"ל ומנהל מחלקת המחקר של פיינאל קפיטל ניהול השקעות ללקוחות כשירים בע"מ

- 5.פ 30/06/2022 21:16הגב לתגובה זולא מבין לקראת מה העולם הולך.

- 4.אני רק שואל האם יש רק חסרונות ? (ל"ת)ברבור שחור 30/06/2022 14:21הגב לתגובה זו

- 3.גגג 30/06/2022 13:47הגב לתגובה זוכל החברות בארץ היו לפני חודש בשערים של עשרה אחוזים פחות

- 2.אז במה נשקיע ? 30/06/2022 13:46הגב לתגובה זוהבחירות כיום הנם בין רע לגרוע חייבים להשקיע מתוך המבחר שיש. באווירית הריבית הנוכחית הכחשה הנה כלי אסטרטגי לניהול השקעות. החברות הללו בנויות על כסף זול להפליא שלנו.

- 1.כתבה חשובה ומעניינת!! (ל"ת)עדי 30/06/2022 13:40הגב לתגובה זו