מנכ"ל גילת: "Stellar Blu צפויה לצמוח בשיעור דו ספרתי בשנים הבאות ולתרום לרווח כבר מאמצע שנה הבאה"

גילת הודיעה על רכישת Stellar Blu בעד 245 מיליון דולר כאשר היא צפויה להכניס 100-150 מיליון דולר בשנה הבאה; היתרונות והחסרונות של העסקה - ראיון עם עדי צפדיה

דרמה בגילת. חברת הלווינים משתנה ונתחיל דווקא מהסיכונים: היא רוכשת חברה בסכום של עד 245 מיליון דולר וזה אומר שמחברה עם מזומנים בהיקף של כ-100 מיליון דולר, היא הופכת לחברה עם חוב. אין לנו בעיה עם חוב - רוב העסקים צריכים חוב כדי לגדול, אבל זה שינוי דרמטתי בגילת והשאלה אם המעבר לחברה ממונפת ובהתאמה מסוכנת שווה את הסיכוי.

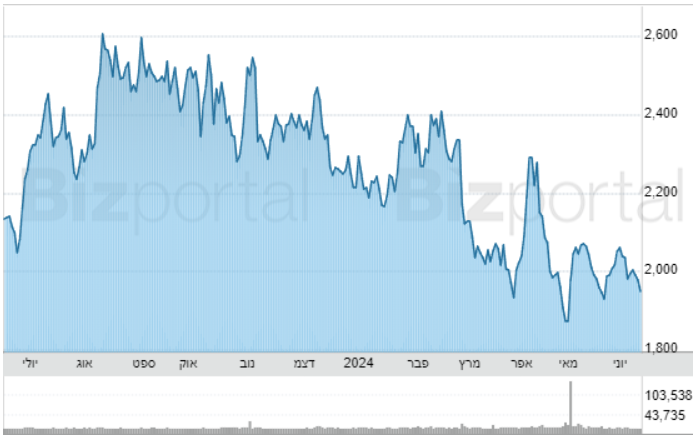

הסיכוי הוא משמעותי - גילת שנסחרת בכ-290 מיליון דולר קונה חברה די צעירה שהשנה לא תייצר מכירות משמעותיות, אבל לפי החוזים וההזמנות שלה היא תגיע למכירות של 100-150 מיליון דולר בשנה הבאה. משם הצמיחה תמשיך בקצב דו ספרתי. מהמחצית השנייה של 2025 העסקה תתרום לרווח למניה והמספרים האלו כמובן משמעותיים לגילת שהיא עצמה צפויה למכור השנה בין 305 ל-325 מיליון דולר, לעומת 266 מיליון דולר ב-2023 כשרוב הגידול כתוצאה מרכישת DataPath שיש לה פעילות חזקה בתחום הביטחוני.

גילת צפויה לייצר EBITDA של מעל 40 מיליון דולר בשנה, והיא מתמודדת על מספר חוזים שיכולים לקחת אותה גבוה, אך אי הצלחה בהן היא כמובן סיכון גדול. החברה שמתמחה ומובילה בתחום התקשורת הלווינית, דרך הרכישה הנוכחית בעצם מגוונת ומפזרת את הפעילות ודווקא מפחיתה לכאורה את הסיכון בפעילות. הנרכשת תתרום לה בתחום הלווין למטוסים שהיא נמצאת בו, אבל הוא משני לפעילות החלל.

הסינרגיה קיימת, ואם ההבטחה של Stellar Blu תתממש, זה יכול להיות מאוד מוצלח לגילת ולבעלי מניותיה. גילת החדשה צפויה להיות חברה שמוכרת בקצב של 450-500 תוך שנה-שנה וחצי, ובהתאמה ה-EBITDA יגדל משמעותית.

- גילת טלקום עם עסקה בשווי 5 מיליון שקל אחרי תקופה שקטה

- גילת מגייסת 100 מיליון דולר לרכישות נוספות; המניה יורדת

- המלצת המערכת: כל הכותרות 24/7

הדיווח המוקדם יותר על רכישת חברת Stellar Blu שבקצרה מייצרת אנטנות למטוסים שמקצרות את זמן הניתוק במעבר בין לווינים (הסבר יותר מפורט בהמשך), תפס את השוק מופתע וחושש. בצדק. עם זאת, בשיחה עם ביזפורטל, מנסה עדי צפדיה להסביר את הרציונל ולפרט על הפוטנציאל להמשך.

מה Stellar Blu עושה ואיך היא סינרגטית אליכם?

"לחברה יש אנטנה אלקטרונית לשימוש על מטוסים לצורכי אינטרנט במטוס. חלק משמעותי מהפעילות שלנו בשנים האחרונות מגיע ממכירת ציוד למטוסים, מודמים, ציוד קרקעי רלוונטי ויחידות אחרות כמו מגברים או יחידות שליטה. נכון להיום יש כמה אלפי מטוסים שטסים עם ציוד של גילת. הסינרגטיות פה היא שגם גילת מפתחת אנטנה אלקטרונית ו-Stellar Blu מגיעים עם אנטנה אלקטרונית מאוד ייחודית. האנטנה מתחברת למטוס בסוג של צלחת שמתחברת עם כמה ברגים למטוס, והיא מתחברת לצלחת קיימת כך שאין צורך לקדוח מחדש בגוף המטוס וזה יתרון.

"חלק מהלקוחות של החברה הם גם לקוחות שלנו, אז יש פה סינרגיה מושלמת בקטע הזה. חלק מהציוד שהאנטנה שלהם צריכה גילת יודעת לפתח ואני מעריך שעם הזמן אנחנו נחליף את הציוד הקיים שלהם בציוד שהוא אין-האוס גילת, מה שיגרום לגידול בשיעורי הרווחיות. היום משתמשים יותר ויותר בלוויינים נמוכים. יש כמה גבהים של לוויינים: לוויני התקשורת המסורתיים הם לוויינים בגובה של 36 אלף קילומטר, ואז עם שלושה לוויינים אתה מכסה את כל כדור הארץ.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"בלוויינים האלה זווית הראייה של הלוויין היא לא גדולה ולכן האנטנה האלקטרונית לא יעילה. בלוויינים נמוכים, בשכבות מאו ולאו, יש בעצם בכל רגע נתון מעל האנטנה איזשהו לוויין, יש כיסוי גלובלי של מאות לוויינים ולכן זה מאפשר את השימוש באנטנות אלקטרוניות שגם יותר זולות וגם פחות מתלכלות. יותר מזה, אם לוויין גבוה מכסה שליש מכדור הארץ, הסיכוי שכלי יצטרך לעבור בין לוויין ללוויין במהלך טיסה הוא לא גדול. במקרים של הלווינים הנמוכים כל חמש או עשר דקות צריך להחליף לוויין, ובכל החלפה כזו יש ניתוק קצר ואי אפשר לאפשר את זה. מה שהאנטנות האלקטורניות עושות זה שהן מתחברות ללווין החדש קצת לפני שצריך לעשות את ההחלפה וככה הן מאפשרות החלפה רציפה ללא ניתוקים".

לחברה עוד אין הזמנות ממומשות יש לה רק הזמנות בצבר נכון?

"החברה מתחילה לספק יחידות מקו היצור ממש בימים האלה. יש צבר הזמנות של קרוב ל-800 יחידות, שזה מקביל לקרוב ל-200 מיליון דולר הזמנות שהן מחייבות כולל מקדמות מלקוחות. המטרה היא לייצר כמה יחידות בחודש בתקופה הקרובה, לעלות לכמה עשרות לחודש ואז למעל 100 יחידות בחודש. בגלל זה אנחנו מצפים שההכנסות שלנו בנרכשת בשנה הבאה יהיו בין 100 ל-150 מיליון דולר".

אז אם אנחנו מצפים להכנסות של 100-150 מיליון, על איזו צמיחה אנחנו מדברים? כמה צפויות להיות ההכנסות של החברה בעוד שנתיים-שלוש?

"השוק מדבר על סדר גודל של קצת יותר מאלפיים התקנות בשנה. האנטנה של סטלר בלו כרגע היא אנטנה של תדר KU, ברגע שיהיה לקוח ב-KA אז גם יפתחו גרסת KA. כרגע יש שני שחקנים משמעותיים, אינטלסאט ופנסוניק, הם מחזיקים בכמעט 50% מהשוק וביחד זה קצת יותר מאלף התקנות בשנה ושניהם לקוחות של סטלר בלו. זה הפוטנציאל המיידי של החברה, ומעבר לכך זה תלוי בקצב ההתקנות שלהם. אבל אם ניקח את הממוצע אני מעריך שאפשר יהיה לצמוח בשיעורים דו ספרתיים בשנים שלאחר מכן.

אם למוצר של סטלר בלו יש מקום כל כך חזק בשוק, למה הם העדיפו למכור את החברה ולא להכניס אתכם כשותף? היו עוד חברות שהתעניינו בהם?

"לנו היה חשוב לקחת שליטה. אנחנו פנינו אליהם לפני שהם חשבו למכור. אני חושב שיש פה סוג של איזון בין סיכון לסיכוי. בהתחלה של ייצור תמיד יש סיכונים וזה יכול להימשך. אני חושב שלגילת יש המון ידע במעבר מפיתוח ליצור, כך שהיא יכולה מאוד לעזור בתקופה הזאת. צורת התשלום עם התגמולים העתידיים בעצם נותנת להם גם את הסיכוי שאם הדברים הטובים שהם חשבו שיכולים לקרות יקרו אז יש להם עוד 145 מיליון דולר לקבל בכפוף לעמידה באותם יעדים, כך שבאופן כללי העסקה מאוד מאוזנת לשני הצדדים".

אחרי שהרכישה תושלם סטלר בלו תהיה עוד מוצר בסל המוצרים של גילת או שהיא תמשיך לפעול לבד?

"שילוב של השניים. היא תמשיך לפעול כחברה עצמאית ואנחנו נעשה סינרגיות במקומות שיכולים לעזור להם ולעזור לגילת. חלק מהרכיבים של האנטנה שלהם אלה רכיבים שגילת יודעת לייצר, ואנחנו על פני זמן נחליף את הספקים הקיימים בשביל להגדיל את ה-הרווחיות על העסקאות. גם אנשי המכירות של גילת יתחילו להשתמש בטכנולוגיה של סטלר בלו ולמכור אותה. יש פה פוטנציאל מאוד גדול מעבר לחיבוריות בטיסה. כרגע הם מפוקסים בתעופה מסחרית, אבל יש גם תעופה עסקית ועוד המון תחומים שהיא יכולה לחדור אליהם".

בנושא אחר, לפני חודש דיברנו על המיזוג של SES ואינטלסאט. איפה הדברים עומדים, יש איזושהי השפעה על השוק כבר?

"לא. ייקח להם קרוב לשנה לקבל את האישורים הרגולטוריים שהם צריכים, ולכן עדיין לא רואים את ההשפעה. שניהם עדיין עובדים בנפרד. הם לא יכולים לעצור את העבודה, הם צריכים להמשיך כרגיל, לכן אנחנו רואים ביזנס לא קטן שממשיך להגיע משתיהן".

כך או אחרת, קיים כאן סיכון תפעולי. גילת רוכשת חברה שעדיין אין לה מכירות ואם היא תצליח להביא אותה לרמת המכירות שהיא מדרת עליה הרי שמדובר על עסקה טובה, אפילו טובה מאוד. ברמת מכירות של 100-150 מיליון דולר וקצב צמיחה דו ספרתי, הפעילות הנרכשת תייצר במינימום רווח תפעולי של 20 מיליון דולר, וזו הערכה שמרנית מאוד. עם זאתף נראה שהשוק ירצה לראות כמה רבעונים של ייצור כדי להיות שקט שאכן העסקה הזו חיובית לגילת.

- 4.חיים 19/06/2024 19:55הגב לתגובה זומי שהשקיע שם אכל את הלקרדה

- 3.קיי 19/06/2024 11:07הגב לתגובה זוהתחום שגילת נמצאת בו לא אטרקטיבי במיוחד בשוק ההון חוסר הוודאות אם העסקה הזו תצליח יביא לירידות במניה ראו cmtl בגרף שנתי ולזזכור שהם כמעט קנו את גילת לפני זמן לא רב.

- המוסדי 19/06/2024 16:32הגב לתגובה זוזו עסקה מצויינת שהופכת את גילת לאטרקטיבית מאד לרכישה. רק שימכרו את פרו

- מאור 19/06/2024 13:06הגב לתגובה זוASTS גם מנייה שעלתה חזק מאוד לאחרונה, גם בתחום התקשורת הלווינית

- 2.הורידו מתחרה יצרו מונופול (ל"ת)עושה חשבון 18/06/2024 13:18הגב לתגובה זו

- 1.הזדמנות לקנות (ל"ת)צחי 17/06/2024 21:16הגב לתגובה זו