קרנות 90\10 - הפסדים בשנה האחרונה; היה עדיף להשקיע בחו"ל

בשבוע שעבר ניתחנו את קרנות האג"ח ללא מניות וניסינו להבין האם ואיך התשואות משתנות לפי רמות הסיכון השונות, בקטגוריה שנחשבת לסולידית ביותר. המדרג היה אג"ח מדינה, אג"ח כללי (שכולל אג"ח חברות ואג"ח מדינה) ואז אג"ח חברות כשבשני המקרים האחרונים חילקנו לתתי קטגוריה – עם סימן קריאה ובלי.

השבוע נעלה קצת את רמת הסיכון ונבדוק את הקרנות שמקצות 10% מהנכסים להשקעה במניות, כלומר קטגוריית ה-90\10. מדובר ברמת סיכון שנחשבת עדיין לנמוכה יחסית. נחלק את קרנות ה-90\10 ל-4 קטגוריות משנה – אג"ח מדינה, אג"ח כללי (שכולל גם מדינה וגם קונצרני), אג"ח קונצרני והפעם גם אג"ח חו"ל. חלק מקטגוריות המשנה חולקו לתת קטגוריות: אג"ח מדינה חולק לשקלי, צמוד מדד וכללי (שכולל גם שקלי וגם צמוד), ואג"ח כללי חולק לעם סימן קריאה וללא סימן קריאה – סך הכל 8 תתי-קטגוריות שונות.

האם באמת חלוקה לתתי קטגוריות מסייעות למשקיעים? עד כמה שונים הביצועים בין הקטגוריות השונות? לעיתים נראה שהדבר רק יוצר מגבלות על מנהלי הקרנות, כשהשונות בפועל היא מזערית ואקראית לחלוטין. ניסינו להוסיף הפעם השוואה בין הקטגוריות השונות בתוך קרנות ה-90\10, ונראה שאין תת קטגוריה שבולטת מאד לחיוב או לשלילה (מלבד אג"ח חו"ל - נתייחס לכך בהמשך).

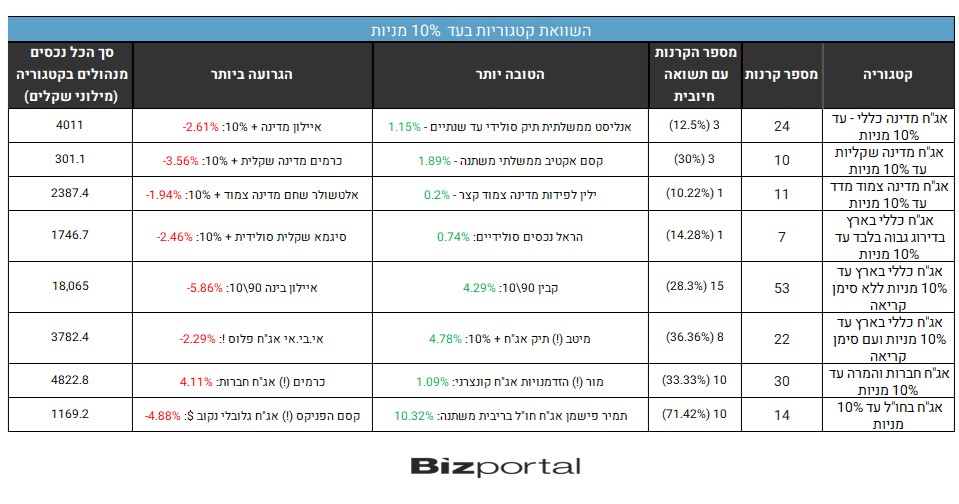

נבדקו כמה קריטריונים להשוואה – תשואה בשנה האחרונה של הקרן הטובה ביותר והגרועה ביותר – מה שמאפשר הבנה של טווח הביצועים. יחד עם זאת, ייתכן שתהיה קרן יוצאת דופן כלפי מעלה או כלפי מטה, לכן בדקנו גם כמה מתוך סך הקרנות בתת - הקטגוריה השיאו תשואה חיובית בשנה האחרונה. בטור נוסף בטבלה נבדק מהו היקף הנהלים המנוהל בכל תת קטגוריה.

להלן הטבלה המשווה בין 8 הסוגים של קרנות ה-90\10:

נתעלם לרגע מקרנות אג"ח חו"ל, ונראה שהקרן הטובה ביותר בכל קרנות ה-90\10 השיאה בשנה האחרונה 4.78% והגרועה ביותר הפסידה 5.86%. זהו טווח רחב מאד יחסית בזמן כל כך קצר בקטגוריה שאמורה להיות סולידית. יחד עם זאת, מדובר במקרי הקיצון רוב מוחלט של הקרנות בכל תתי-הקטגוריה השונים "מצטופפים" סביב הפסד של כאחוז או שניים. גם הקרנות הבודדות שהרוויחו, לרוב מדובר בשברי אחוזים, וזאת למרות העליות בשוק המניות וההתאוששות המסוימת בשוק האג"ח בחודשים האחרונים. הדרך למעלה תמיד יותר קשה מהדרך למטה.

בולטת מאד לחיוב כמובן הקטגוריה של אג"ח חברות חו"ל. 71% מהקרנות בקטגוריה הזו השיאו תשואה חיובית, ולא מעט מהן אף תשואה חיובית נאה. הסיבה העיקרית היא כמובן החלשות השקל מול המטבעות הזרים בחודשים האחרונים בעקבות אי היציבות הפוליטית. תמיר פישמן אג"ח חו"ל אף הצליחה להגיע לתשואה דו ספרתית חיובית עם הרוח הגבית של שער הדולר. עם זאת, ישנן גם 4 קרנות מתוך ה-14 שלמרות הבונוס המשמעותי שקיבלו משערי החליפין "הצליחו" להפסיד לכם כסף, ובראשם קסם הפניקס שהפסידה כמעט 5%, יותר אפילו מהקרנות המשקיעות בארץ.

מעניין לראות לאיפה המשקיעים מנתבים את כספם. ישנה תת קטגוריה אחת שבולטת עם היקף נכסים עצום ומספר רב של קרנות הרבה מעבר לכל השאר. מדובר ב"אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה" שסך הנכסים בו הוא בין הגבוהים בכלל בשוק הקרנות – מעל 18 מיליארד שקל. הרבה מאחוריו ניתן למצוא את "אג"ח חברות והמרה עד 10% מניות" ו"אג"ח מדינה כללי עד 10% מניות", בשני המקרים מנהלים הקרנות מעל 4 מיליארד שקל, ו"אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה" עם קרוב ל-4 מיליארד שקל נכסים מנוהלים.

בולט לרעה בית ההשקעות כרמים שהגיע אחרון בשתי קטגוריות שונות. בית ההשקעות נהנה משרותי ההוסטינג של איילון, ומכנה עצמו, כנהוג, בית השקעות "בוטיק". הוא מנוהל על ידי עדי סוויד ורן אמיתי, שניהם עבדו בעבר בניהול קרנות הנאמנות של ישיר בית השקעות ושל יהב – מסד.

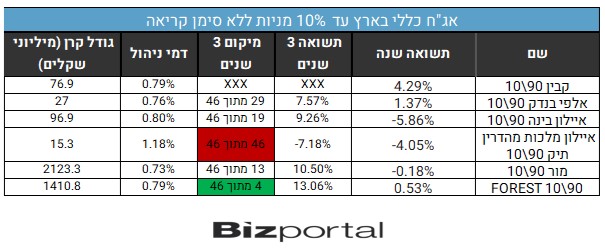

כעת נעבור לבדיקה של כמה מהקטגוריות בפני עצמן, נעשה זאת בתתי - הקטגוריות שמרכזות יותר עניין מבחינת המשקיעים: אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה ועם סימן קריאה ואג"ח חברות והמרה עד 10% מניות. בכל אחד מהמקרים נבדקו שתי הקרנות הטובות ביותר, הגרועות ביותר והגדולות ביותר. נתחיל בקטגוריה הגדולה ביותר:

נתעלם לרגע מקרנות אג"ח חו"ל, ונראה שהקרן הטובה ביותר בכל קרנות ה-90\10 השיאה בשנה האחרונה 4.78% והגרועה ביותר הפסידה 5.86%. זהו טווח רחב מאד יחסית בזמן כל כך קצר בקטגוריה שאמורה להיות סולידית. יחד עם זאת, מדובר במקרי הקיצון רוב מוחלט של הקרנות בכל תתי-הקטגוריה השונים "מצטופפים" סביב הפסד של כאחוז או שניים. גם הקרנות הבודדות שהרוויחו, לרוב מדובר בשברי אחוזים, וזאת למרות העליות בשוק המניות וההתאוששות המסוימת בשוק האג"ח בחודשים האחרונים. הדרך למעלה תמיד יותר קשה מהדרך למטה.

בולטת מאד לחיוב כמובן הקטגוריה של אג"ח חברות חו"ל. 71% מהקרנות בקטגוריה הזו השיאו תשואה חיובית, ולא מעט מהן אף תשואה חיובית נאה. הסיבה העיקרית היא כמובן החלשות השקל מול המטבעות הזרים בחודשים האחרונים בעקבות אי היציבות הפוליטית. תמיר פישמן אג"ח חו"ל אף הצליחה להגיע לתשואה דו ספרתית חיובית עם הרוח הגבית של שער הדולר. עם זאת, ישנן גם 4 קרנות מתוך ה-14 שלמרות הבונוס המשמעותי שקיבלו משערי החליפין "הצליחו" להפסיד לכם כסף, ובראשם קסם הפניקס שהפסידה כמעט 5%, יותר אפילו מהקרנות המשקיעות בארץ.

מעניין לראות לאיפה המשקיעים מנתבים את כספם. ישנה תת קטגוריה אחת שבולטת עם היקף נכסים עצום ומספר רב של קרנות הרבה מעבר לכל השאר. מדובר ב"אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה" שסך הנכסים בו הוא בין הגבוהים בכלל בשוק הקרנות – מעל 18 מיליארד שקל. הרבה מאחוריו ניתן למצוא את "אג"ח חברות והמרה עד 10% מניות" ו"אג"ח מדינה כללי עד 10% מניות", בשני המקרים מנהלים הקרנות מעל 4 מיליארד שקל, ו"אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה" עם קרוב ל-4 מיליארד שקל נכסים מנוהלים.

בולט לרעה בית ההשקעות כרמים שהגיע אחרון בשתי קטגוריות שונות. בית ההשקעות נהנה משרותי ההוסטינג של איילון, ומכנה עצמו, כנהוג, בית השקעות "בוטיק". הוא מנוהל על ידי עדי סוויד ורן אמיתי, שניהם עבדו בעבר בניהול קרנות הנאמנות של ישיר בית השקעות ושל יהב – מסד.

כעת נעבור לבדיקה של כמה מהקטגוריות בפני עצמן, נעשה זאת בתתי - הקטגוריות שמרכזות יותר עניין מבחינת המשקיעים: אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה ועם סימן קריאה ואג"ח חברות והמרה עד 10% מניות. בכל אחד מהמקרים נבדקו שתי הקרנות הטובות ביותר, הגרועות ביותר והגדולות ביותר. נתחיל בקטגוריה הגדולה ביותר:

קבין מובילה את הקטגוריה בפער ניכר מהשנייה, מה שמצמצם עוד יותר את השונות בתוך הקטגוריה עצמה, ומוריד אף יותר את ההערכות לביצועי הקטגוריה באופן כללי, שכן כ-50 מתוך 53 הקרנות מציגות תשואה של פחות מ1% בשנה האחרונה, למרות העליות האחרונות בשוק המניות. קבין, אם כן, היא היוצא מן הכלל שלא מעיד על הכלל.

בצד השני של הטבלה איילון בולטת לרעה עם שני המקומות האחרונים בשנה האחרונה, ועם הקרן הגרועה ביותר ב-3 השנים האחרונות – איילון מלכות מהדרין שהפסידה מעל 7% בתקופת הזמן הזו. באופן כללי הקרנות ה"כשרות" למיניהן לא ממש מציגות ביצועים יוצאי דופן, וזה דבר שבולט בכל שוק הקרנות.

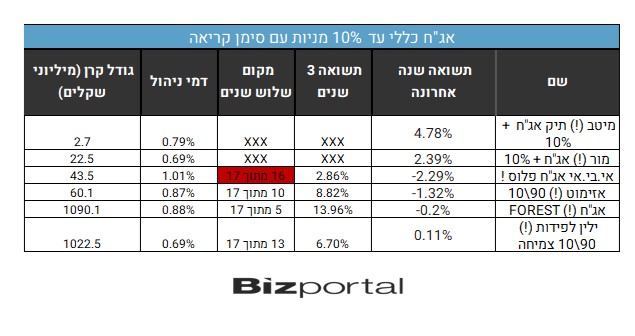

הקטגוריה "האחות" היא אג"ח כללי עד 10% מניות עם סימן קריאה, שאמורה להיות מעט מסוכנת יותר. להלן התוצאות:

קבין מובילה את הקטגוריה בפער ניכר מהשנייה, מה שמצמצם עוד יותר את השונות בתוך הקטגוריה עצמה, ומוריד אף יותר את ההערכות לביצועי הקטגוריה באופן כללי, שכן כ-50 מתוך 53 הקרנות מציגות תשואה של פחות מ1% בשנה האחרונה, למרות העליות האחרונות בשוק המניות. קבין, אם כן, היא היוצא מן הכלל שלא מעיד על הכלל.

בצד השני של הטבלה איילון בולטת לרעה עם שני המקומות האחרונים בשנה האחרונה, ועם הקרן הגרועה ביותר ב-3 השנים האחרונות – איילון מלכות מהדרין שהפסידה מעל 7% בתקופת הזמן הזו. באופן כללי הקרנות ה"כשרות" למיניהן לא ממש מציגות ביצועים יוצאי דופן, וזה דבר שבולט בכל שוק הקרנות.

הקטגוריה "האחות" היא אג"ח כללי עד 10% מניות עם סימן קריאה, שאמורה להיות מעט מסוכנת יותר. להלן התוצאות:

שתי הקרנות המובילות הן קרנות קטנות מאד, למרות שמדובר בבתי השקעות עם קרנות ענק במקרים אחרים (בקטגוריה הזו עצמה יש למיטב קרן אחרת שהיא השלישית בגודלה עם מאות מיליוני שקלים). עם נוריד את שתי הקרנות המובילות הקטנטנות ונתמקד ברוב הכספים המנוהלים בקטגוריה שוב נקבל שונות קטנה מאד ותשואות שליליות על פי רוב - בדומה לקרנות ללא סימן הקריאה.

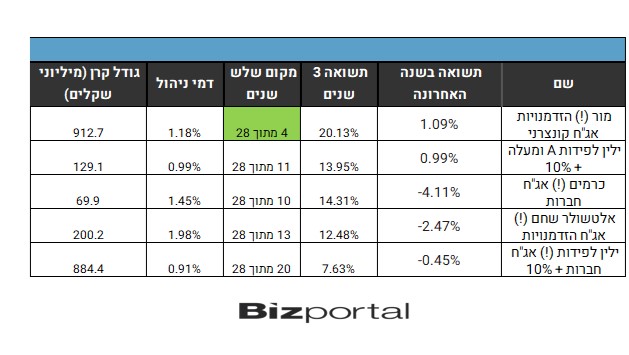

הקטגוריה הנוספת היא אג"ח חברות והמרה עד 10% - מה שאמור להיות ברמת הסיכון הגבוהה ביותר (ועם פוטנציאל הרווח הגדול ביותר). להלן הטבלה:

שתי הקרנות המובילות הן קרנות קטנות מאד, למרות שמדובר בבתי השקעות עם קרנות ענק במקרים אחרים (בקטגוריה הזו עצמה יש למיטב קרן אחרת שהיא השלישית בגודלה עם מאות מיליוני שקלים). עם נוריד את שתי הקרנות המובילות הקטנטנות ונתמקד ברוב הכספים המנוהלים בקטגוריה שוב נקבל שונות קטנה מאד ותשואות שליליות על פי רוב - בדומה לקרנות ללא סימן הקריאה.

הקטגוריה הנוספת היא אג"ח חברות והמרה עד 10% - מה שאמור להיות ברמת הסיכון הגבוהה ביותר (ועם פוטנציאל הרווח הגדול ביותר). להלן הטבלה:

נקודה חשובה - שתי קרנות לא נכנסו לטבלה כיון שבדקנו את התשואה בשנה האחרונה, אך בטווח הזמן של שלוש שנים מגדל מחזיקה בשתי קרנות שמובילות את הקטגוריה בפער ניכר של כ-10%, אם כי מדובר על החזקה באג"ח בסיכון גבוה - "מגדל (!) הזדמנויות באג"ח חברות סיכון מוגבר", ו-HIGH YIELD מגדל ! אג"ח - שתיהן עם מעל 30% תשואה בשלוש שנים - תשואה גבוהה מאד בכל קנה מידה, במיוחד בהתחשב בירידות במהלך 2022. יחד עם זאת למגדל גם הקרן ה-26 מתוך 28 בטווח הזמן של שלוש שנים. עוד הערה לגבי טווח הזמן של 3 שנים - 27 מתוך 28 קרנות עם תשואה חיובית.

פעם ראשונה שיש התאמה בין הקרן הגדולה ביותר לקרן הטובה ביותר - מור הזדמנויות במקרה הזה מובילה בשתי הקריטריונים. גם בטווח הזמן של שלוש שנים היא מציגה ביצועים נאים.

כרמים, כאמור היא אחרונה בטווח הזמן של השנה האחרונה, אך בשלוש השנים האחרונות היא דווקא נמצאת יחסית גבוה - מקום עשירי. אלטשולר שחם הזדמנויות מציעה לכם את ההזדמנות להפסיד אצלה כסף תמורת כמעט 2% דמי ניהול בשנה - רוב ההפסד בשנה האחרונה מיוחס לדמי הניהול המופרזים. 200 מיליון שקל עדיין בוחרים לעשות זאת.

לסיכום, קשה לזהות שונות על פי ההגדרות השונות של קרנות ה-90\10, אלא יותר בין מנהלים טובים לכאלה שפחות הצליחו.

נקודה חשובה - שתי קרנות לא נכנסו לטבלה כיון שבדקנו את התשואה בשנה האחרונה, אך בטווח הזמן של שלוש שנים מגדל מחזיקה בשתי קרנות שמובילות את הקטגוריה בפער ניכר של כ-10%, אם כי מדובר על החזקה באג"ח בסיכון גבוה - "מגדל (!) הזדמנויות באג"ח חברות סיכון מוגבר", ו-HIGH YIELD מגדל ! אג"ח - שתיהן עם מעל 30% תשואה בשלוש שנים - תשואה גבוהה מאד בכל קנה מידה, במיוחד בהתחשב בירידות במהלך 2022. יחד עם זאת למגדל גם הקרן ה-26 מתוך 28 בטווח הזמן של שלוש שנים. עוד הערה לגבי טווח הזמן של 3 שנים - 27 מתוך 28 קרנות עם תשואה חיובית.

פעם ראשונה שיש התאמה בין הקרן הגדולה ביותר לקרן הטובה ביותר - מור הזדמנויות במקרה הזה מובילה בשתי הקריטריונים. גם בטווח הזמן של שלוש שנים היא מציגה ביצועים נאים.

כרמים, כאמור היא אחרונה בטווח הזמן של השנה האחרונה, אך בשלוש השנים האחרונות היא דווקא נמצאת יחסית גבוה - מקום עשירי. אלטשולר שחם הזדמנויות מציעה לכם את ההזדמנות להפסיד אצלה כסף תמורת כמעט 2% דמי ניהול בשנה - רוב ההפסד בשנה האחרונה מיוחס לדמי הניהול המופרזים. 200 מיליון שקל עדיין בוחרים לעשות זאת.

לסיכום, קשה לזהות שונות על פי ההגדרות השונות של קרנות ה-90\10, אלא יותר בין מנהלים טובים לכאלה שפחות הצליחו.

- 6.איתי 22/05/2023 11:37הגב לתגובה זובישראל עוסקים בביזת האזרחים הפרודוקטיביים

- 5.בעד הרפורמה 22/05/2023 10:29הגב לתגובה זוחבל על הכסף

- 4.מעניין 22/05/2023 10:05הגב לתגובה זוכבודו להשקיע זמן ארוך ומיותר בנושאים לא רלוונטיים כולל קריפטו ודת,כן גם דת שתוצאותיה ההרסניים כלכלית ידועים עוד מימי רישלייה

- 3.אין סיבה 22/05/2023 10:02הגב לתגובה זורטרואקטיבית,בדיעבד

- 2.אין סיבה 22/05/2023 10:02הגב לתגובה זובסיכון נמוך

- 1.מדינה 22/05/2023 10:00הגב לתגובה זולא יכולה להחזיק שוק הון מתפקד,משקיעי החוץ בורחים