"חשיפת החסר לשוק המניות בארץ היטיבה עמנו; פרמיית הסיכון עדיין גבוהה"

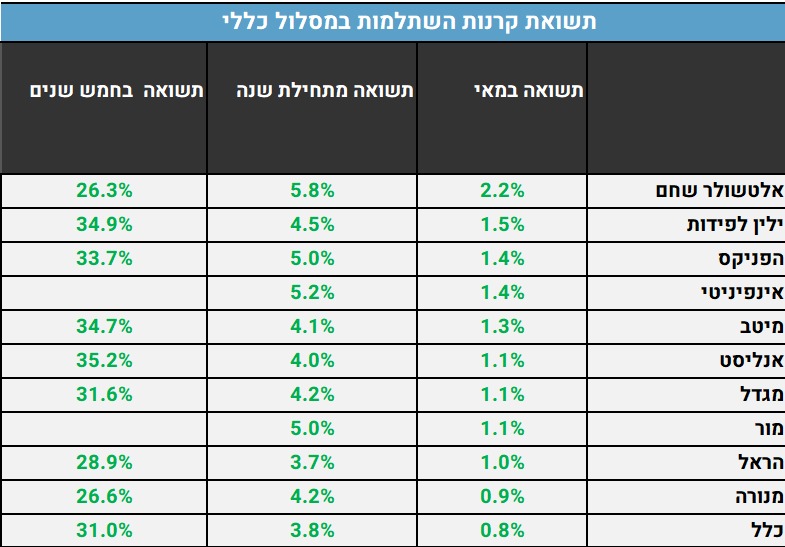

בית ההשקעות אלטשולר שחם עבר שנתיים מורכבות, בהן הציג תשואת חסר משמעותית ביחס לקרנות האחרים שהביאו לפדיונות בקרנות ולנטישה של עמיתים. אלא שמתחילת השנה המנהלים באלטשולר חזרו לכבוש את טבלאות התשואות באפיקים השונים. כך למשל, בחודש מאי בית ההשקעות הצליח לייצר את התשואה הגבוה ביותר, במסלול הכללי בקרנות ההשתלמות וגם במסלול המנייתי.

"הסיבה לתשואות העודפות בתקופה האחרונה על פני המתחרים הינה האלוקציה שלנו בתיק האג"ח שמורכב ממח"מ קצר בישראל כלומר אחזקה של אג"ח ממשלתיות קצרות בלבד אשר הניבו תשואה חיוביות בתקופה האחרונה אל מול אג"ח הממשלתיות בישראל במח"מ בינוני ארוך שהתאפיינו בהפסדי הון. לגבי תיק המניות - נהנינו מחשיפה גבוהה לחו"ל בדגש על ארה"ב ובדגש על סקטור הטכנולוגיה וחשיפת חסר לשוק המניות המקומי היטיבה עם התיק שלנו", מסבירה לאה פרמינגר, סמנכ"לית ההשקעות באלטשולר שחם.

איך אתם רואים את השוק המקומי עכשיו – אתם עדיין מעדיפים לצמצם את ההשקעות בו? איזה סקטורים בארץ אתם חושבים שמתומחרים בחסר?

"פרמיית הסיכון של ישראל עדיין גבוהה וחוסר הוודאות לא משפיע בצורה טובה על השוק המקומי וניתן לראות את זה בפיגור בביצועי השוק. יחד עם זאת, אנו בוחנים כל הזמן הזדמנויות השקעה בארץ ובחו"ל, וכל החלטה נשקלת בקפידה ומתוך ראייה ארוכת טווח לטובת לקוחותינו".

איך אתם רואים את השוק בארה"ב? איפה אתם במשקל גבוה?

"הכלכלה האמריקאית חזקה וממשיכה לצמוח בקצב מרשים למרות הריבית הגבוהה, כפי שגם ניתן היה לראות בתוצאות של החברות בדוחות הכספיים והן בתחזיות שלהן קדימה. אנו נמצאים בחשיפה גבוהה במקצת לסקטור הטכנולוגיה אשר מושפע לחיוב מהריבית הגבוהה השוררת במשק. כמו כן, חשופים לסקטור הפארמה שגם הוא מושפע פחות מסייקלים כלכליים".

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

בכל מה שקשור לאגרות חוב על איזה מח"מים אתם?

בארה"ב אנחנו במח"מ קצר של עד שנתיים. בישראל, שיקלי נומנלי: מח"מ קצר עד שנתיים. בשיקלי צמוד אנחנו מחזיקים במח"מ ארוך יותר של 3 שנים, שפחות מושפע ממנוף המח"מ ויותר מציפיות האינפלציה.

יש לכם העדפה למדדי או שקלי?

ההעדפה שלנו היא לנומינלי, לאור ציפיות האינפלציה הגבוהות יחסית בישראל.

ומה היחס בין קונצרני לממשלתי?

אנו מאמינים כי מרווח הסיכון הגלום בתשאות אג"ח הקונצרני אינו מפצה על הסיכון ולכן אנו נמצאים בחשיפת חסר לסגמנט.

לכמה הפחתות ריבית בארה"ב אתם מצפים ב-12 החודשים הבאים וכמה הפחתות בארץ?

בארה"ב אנו צופים לכ-3 הורדות ריבית בשנה הקרובה. בישראל קשה לתת תחזית לאור חסר הודאות לגבי המשך הלחימה וההתפתחויות הפוליטיות.

מה הזניק את התשואה במאי?

את העליות שרשמו בתי ההשקעות, בקרנות ובאפיקים השונים, במהלך חודש מאי בשווקי חו"ל ניתן לייחס להמשך הזינוקים במניות ה-AI כשבהדרגה חברות נוספות נכנסות למעגל הנהות מהמהפכה. מעבר לכך, גם נתוני המאקרו משתפרים. בארץ המלחמה שממשיכה והסוף שלא נראה באופק הביאו לירידות.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

*במור לא נלקחה התשואה ל-5 שנים כי להערכת מערכת ביזפורטל היא מוטה כלפי מעלה בצורה מלאכותית; הקרן של אינפיניטי לא קיימת 5 שנים

- 6.משקיע עצמאי 27/06/2024 08:24הגב לתגובה זוקונה IGV והולך לישון.

- 5.גרי 20/06/2024 10:28הגב לתגובה זולא צריך להיות אנליסט דגול כדי לדעת שהשקעה במניות בארץ היתה מסוכנת

- 4.אבי 20/06/2024 08:45הגב לתגובה זווהדולר נוחת ואיתו כל הההשקעות במדגי חול..

- 3.מומי 19/06/2024 19:30הגב לתגובה זוכדאי לא להתלהב מחודש חודשיים.נראה בהמשך.

- 2.אומרת-שמעדיפה נומינלי בבחירה בין אגח שקלי לאגח צמו 19/06/2024 13:58הגב לתגובה זואומרת-שמעדיפה נומינלי בבחירה בין אגח שקלי לאגח צמוד. ומנמקת:״לאור הציפיה למדדים גבוהים״… אין כאן סתירה???

- 1.נראה שהם יותר מהמרים מאשר משקיעים על 5 שנים הפער עצום (ל"ת)אסף 19/06/2024 12:36הגב לתגובה זו