קופות הגמל להשקעה - מור והראל ראשונות, אלטשולר בתחתית

אחרי הפספוס בחודש הקודם, הראל חוזרת להוביל באפריל במסלול הכללי ובמנייתי עם התשואה הכי פחות שלילית, מור שנייה בשני המסלולים. למרות הירידות כדאי לזכור: כל הקופות בתשואה חיובית ממוצעת של 3-4% במהלך 12 החודשים האחרונים, למעט אלטשולר שמאכזבת גם החודש

רוצים לחסוך לטווח בינוני, שאולי יהפוך לחיסכון לטווח ארוך? קופות גמל להשקעה מאפשרות לקבל קצבה פטורה ממס רווחי הון לאחר גיל 60. מי חושב על גיל 60? אולי לא רבים, אבל זו בהחלט אפשרות כדי לקבל פטור ממס. אפשר גם להנזיל את הקופה ולקבל את הכסף מתי שרוצים. אפשר גם לעבור בין קופות ובין מסלולים בלי שהאירוע יחשב כאירוע מכירה לצורך מס (כלומר בלי לשלם מס במעבר בין הקרנות) וגם בגלל הסיבה הזו זה חסכון טוב יותר מאשר קרנות נאמנות.

>>> לתשואות קרנות ההשתלמות - לחצו כאן

חיסכון לטווח ארוך מאפשר לכם להגדיל את כמות הכסף שיש לכם - ובצורה משמעותית. המסלול המנייתי בדרך כלל מייצר תשואה גבוהה משמעותית מאשר במסלול הכללי (כמובן, בירידות המנייתי יורד יותר, אבל לטווח הבינוני ארוך המסלול המנייתי היסטורית מספק תשואה גבוהה יותר - בהנחה שלא בורחים עם הכסף כשיש ירידות). התשואה הממוצעת בחודש אפריל במסלול הכללי עמדה על 1.42%- ובמסלול המנייתי על 2.87%- אבל כדאי לזכור: בטווח של 12 חודשים כל הקופות (למעט אלטשולר) עדיין מציגות תשואה חיובית של 3.4% במסלול הכללי ו-4.6% במסלול המנייתי, וזאת למרות פתיחה לא טובה לשנת 2022. בטווחים של 3 ו-5 שנים התשואות חיוביות, וזה נכון גם בראייה היסטורית - כלומר ככל שטווח ההשקעה ארוך יותר כך בדרך כלל שוק ההון יודע להשיא תשואות חיוביות.

אבל בעוד על התשואות אין לכם שליטה - על דמי הניהול יש לכם, ובתי ההשקעות יקחו לכם את דמי הניהול גם כאשר הם יפסידו כסף. זו לא המצאה שלנו, המשקיעים הגדולים בעולם אומרים את זה וממליצים מאוד לריב על דמי הניהול ולצמצם אותם ככל הניתן. לדברי אחד מהם, אבי שיטת ההשקעה הפאסיבית - ג'ון בוגל, דמי הניהול עשויים לכסח לכם עד 60% מהתשואה כולה! הנה 10 כללי ההשקעה שלו.

מעבר לכך מה שעשוי לפגוע בתשואה הוא הפחד שתופס את המשקיעים כשיש ירידות - המשקיעים מוציאים את הכסף ומפסידים את העליות. אף אחד לא יודע לתזמן את השוק (מי שאומר לכם שהוא יודע - טוב, כדאי שתתרחקו ממנו) ולכן כנראה כדאי לדבוק בתוכנית השקעה לטווח ארוך (כן, 20 שנה ויותר) ולדבוק בכך באש ובמים - אחרת תמיד תהיו בחוץ. תימנעו מהירידות אבל גם תפספסו כמובן את העליות.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

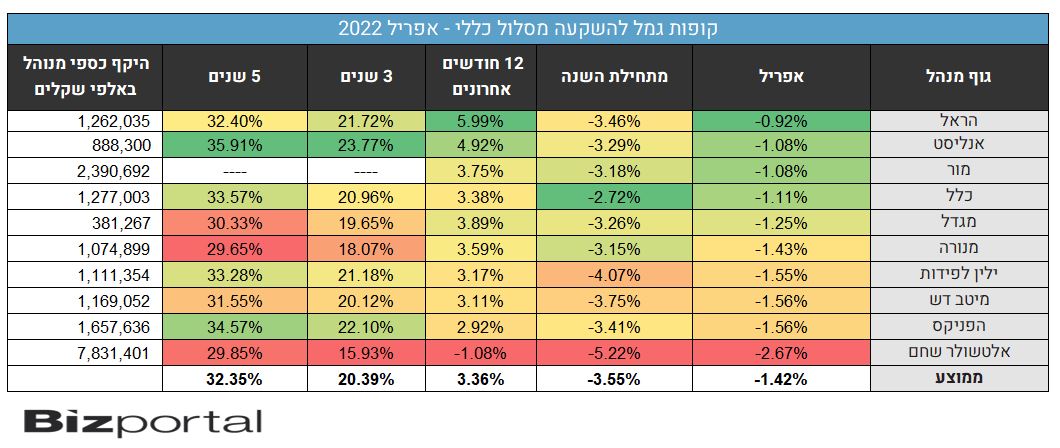

ונעבור למספרים - במסלול הכללי:

הראל ממשיכה להוביל בטווח של 12 החודשים האחרונים, וגם בחודש אפריל היא הראשונה עם תשואה שלילית של 0.92%- בלבד, אחריה מור ואנליסט עם 1.08%-

בתחתית הטבלה נמצאות הפניקס עם 1.56%- והאחרונה ובפער גדול היא אלטשולר עם 2.67%-

בטווח הבינוני אנליסט ממשיכה להיות הראשונה, עם תשואה של 23.8% ל-3 שנים ו-36% ב-5 שנים.

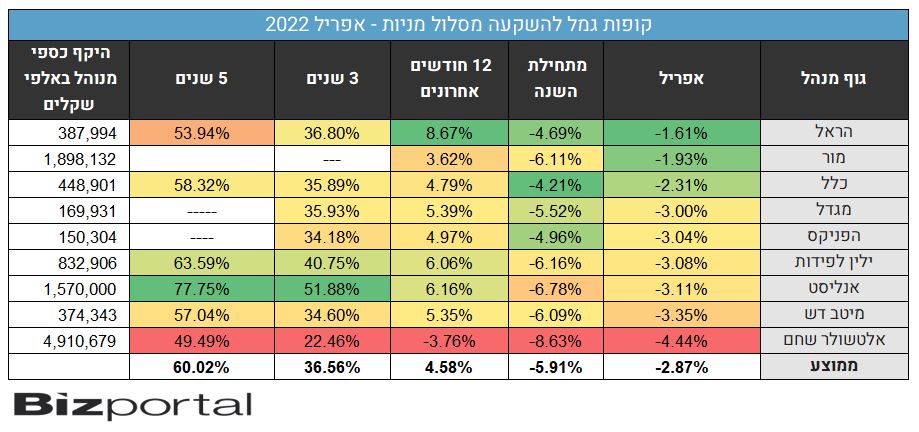

המסלול המנייתי - גם כאן הראל ומור ראשונות, מיטב ואלטשולר אחרונות:

גם במסלול המנייתי הראל ראשונה עם תשואה שלילית של 1.61%- בלבד, אחרי מור עם 1.93%- ואחריה כלל עם 2.31%-

בתחתית הטבלה נמצאות מיטב עם 3.35%- ונועלת את הטבלה בפער גדול אלטשולר עם 4.44%-

גם כאן, אלטושלר יורדת לתחתית הטבלה - בכל הטווחים והיא רשמית האחרונה. האם היא תצליח להשתפר?

המסקנה היא שוב זו: בכל תקופה מוביל מנהל השקעות אחר - ולמעשה אין שום דרך לדעת איזה מנהל יהיה יותר טוב בעתיד. הדבר היחיד שאפשר לומר הוא זה: יש 'נסיגה לממוצע' - כלומר, הרבה פעמים מנהל טוב בשנה אחת יהיה מנהל פחות טוב בשנה אחרת, ומי שהיה פחות טוב בשנה אחת עשוי להיות יותר טוב בשנה אחרת.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

המשמעות היא שלא ממש משנה אצל איזה מנהל השקעות אתם משקיעים את הכסף - מה שבעיקר חשוב זה - פשוט להשקיע, ולטווח ארוך.

בטווח הארוך ניתן אולי למצוא כאלה שהצליחו - אבל זו חכמה שבדיעבד. הרי אי אפשר לדעת קדימה מי יהיו הקרנות המנצחות בעתיד, ולכן מה שיותר חשוב זה האם אתם רוצים להשתתף ולחסוך, או להישאר על הגדר: אם החלטתם להשקיע (ובטווח הארוך רואים שזה בדרך כלל משתלם) אז פחות חשוב דרך איזו חברה אתם משקיעים, התשואות נוטות להיות דומות. אז תתמקחו על דמי הניהול שלכם ונסו להפחית אותם כמה שניתן. על התשואות אתם הרי לא יכולים באמת להשפיע.

- 5.הגיון כלכלי 17/05/2022 12:33הגב לתגובה זומנית אלטשולר שחם פיננסים ירדה באופן לא מוצדק ביותר מ-50% מערכה לפני כשנה ומחירה אטרקטיבי מאוד עכשיו....חברת ההשקעות אלטשולר בעלת נתח רווחים גבוה ביותר עשרות אחוזים רווחיות... אלטשולר שחם הכנסות החברה בשנת 2021 צמחו בכ-58% והסתכמו בכ-1.423 מיליארד שקל, לעומת כ-903.4 מיליון שקל אשתקד. אלטשולר שחם גמל ופנסיה (TASE:ASPF), חברת הגמל הגדולה בישראל, פרסמה את תוצאות הרבעון הרביעי וסיכום שנת 2021. החברה, היא מצליחה להציג תוצאות חזקות לסיכום השנה.

- יוני 18/05/2022 19:30הגב לתגובה זואלטשולר מפסידה הכי הרבה מהכסף של הלקוחות שלה... והאכברים מתחילים לנטוש את הספינה.

- 4.עומר 17/05/2022 11:20הגב לתגובה זואלטשולר איבד כיוון ועבר להפסדים חודש חודש וללא הפסקה , לאמפתיע כי המשקיעים עברו אליו בהמוניהם כשהיה ברווחים והוא באמת לא מתאים לנהל סכומים שהיו אני מקווה שיקטן כפי שהיה שם הוא מבטא את עצמו יותר טוב

- 3.אבחנה קטנה 17/05/2022 09:57הגב לתגובה זולמה תמיד כשיש תשואות רעות זה מגיע עם תרופת ההרגעה של בטווח הארוך זה יעלה. אף אחד לא יודע לתזמן את השוק. באמת? וורן באפט.

- 2.לאטשולר יש ורויגו, מקסימום בקרקעית (ל"ת)משקיע 17/05/2022 09:29הגב לתגובה זו

- 1.מבין2 17/05/2022 09:14הגב לתגובה זוכל הזמן. גם שעון מקולקל מדייק פעמיים ביום, אבל לא אלטשולר