דירוג קופות גמל להשקעה - אנליסט, הפניקס וילין לפידות מובילות בתשואות; אלטשולר שחם מאכזבת

אלטשולר שחם שמנהלת חצי מהיקף קופות הגמל להשקעה הניבה מתחת לממוצע התשואות המשוקלל של כל הגופים; התשואה הממוצעת במסלול הכללי מתחילת השנה - 7.3%, במסלול המנייתי - 13%

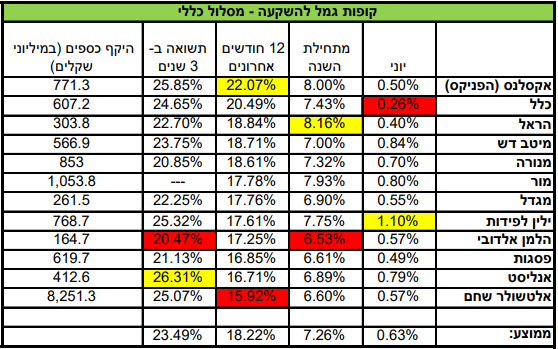

קופות הגמל להשקעה במסלול הכללי הניבו במחצית הראשונה של השנה תשואה של כ-7.3% וזאת בהמשך לתשואה ממוצעת של 4.6% בשנה שעברה. המובילה מתחילת השנה היא הראל עם תשואה של 8.16%, כשבטווח של 12 חודשים מובילה הפניקס עם 22.07%. בטווח של 36 חודשים מובילה אנליסט ואחריה הפניקס.

קופת גמל להשקעה היא מוצר חדש יחסית וקצת קשה לעיכול, אבל כשהציבור הפנים את היתרונות הוא הזרים לקופות הללו כספים בהיקפים משמעותיים. היקף הנכסים המנוהלים בקופות הללו הוא כ-23 מיליארד שקל ומדובר בקטגוריה הצומחת ביותר בקופות הגמל. זאת היתה המטרה של האוצר עם השקת המוצר לפני כחמש שנים - להסיט כספים לחסכונות שעשויים להיות לטווח ארוך, וזה בהדרגה מצליח.

למעשה, לא מדובר בקופת גמל. למרות השם - "קופת גמל להשקעה", אין בקופת גמל להשקעה חובה לחסוך לטווח ארוך כפי שיש בקופות האחרות. אבל כן עדיף לחסוך בקופת גמל להשקעה לטווח ארוך כי אז נהנים מהטבות המס של החיסכון לטווח ארוך (החיסכון הפנסיוני - פנסיה וקופות גמל רגילות), אבל החוסך יכול להנזיל את הקופה בכל רגע שהוא רוצה.

כלומר, יש כאן יתרון מובנה בהגדרה על פני השקעות לזמן קצר, כי להבדיל מקרנות הנאמנות למשל - שבהגדרה אין להן יתרונות מיסוי - כאן אפשר להשקיע גם אם לא בטוחים לאיזו תקופה וזה יכול להתגלגל לבסוף לחיסכון לטווח ארוך עם יתרונות. יתרון נוסף, אגב - ניתן לעבור בין קופות ובין מסלולים בלי שהאירוע יחשב כאירוע מכירה לצורך מס (כלומר בלי לשלם מס במעבר בין הקרנות).

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- "אי אפשר לעלות 20%-30% בשנה, זה ייגמר בתיקון״

- המלצת המערכת: כל הכותרות 24/7

ההשקעה בקופת גמל להשקעה מוגבלת לכ-70.9 אלף שקל בשנה (התחיל ב-70 אלף שקל צמוד למדד), וזה במקרים רבים מהווה חיסרון. בקרנות נאמנות אין כמובן הגבלה. כמו כן, במכשיר של חברות הביטוח - פוליסות חיסכון, גם אין הגבלה. פוליסות חיסכון דומות במהות שלהן לקופות גמל להשקעה, אם כי לרוב דמי הניהול בהן גבוהים יותר.

תשואת קופות הגמל להשקעה במסלול הכללי:

בקופות הגמל להשקעה ישנם מספר מסלולים, כאשר המסלולים העיקריים הם המסלול הכללי שמורכב בעיקר מאגרות חוב עם מרכיב של מניות. זה המסלול המוביל, בהגדרה, בחיסכון של הישראלים - גם בקופות גמל להשקעה, גם בקרנות להשתלמות וגם בחיסכון לטווח ארוך, והסיבה היא שהציבור בדרך כלל 'זורם' עם מה שהוא מקבל ולא בוחר באופן אקטיבי מסלול השקעה. זה לא תמיד חכם, שכן פעולה קטנה עשויה להניב רווחים גבוהים יותר בצורה משמעותית בטווח הארוך (ראו לדוגמה את המאמר הזה שמדבר על ההטיות פסיכולוגיות שגורמות לכך שגם כשאנחנו כבר משווים מחירים ומשתדלים להיות צרכנים נבונים – אנחנו עושים טעויות קריטיות ומשקיעים את המאמצים במקומות הלא-נכונים).

מעבר לכך, יש את המסלול המנייתי שמתאים לצעירים שכן על פני זמן התשואה במניות גבוהה מתשואה על אפיקים סולידיים ולצעירים יש טווח השקעה ארוך - כזה שגם אם תהיה מפולת יהיה זמן לתקן.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

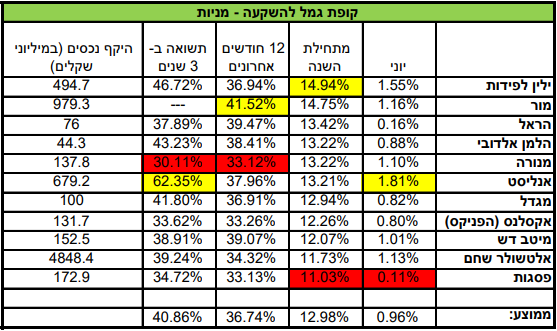

תשואות גבוהות במסלול המנייתי

התשואה במסלול המנייתי בקופות גמל להשקעה במחצית הראשונה מסתכמת ב-13%, אחרי תשואה של 9.4% בשנה שעברה. ילין לפידות בראש מתחילת השנה עם תשואה של 14.94%. ב-12 החודשים האחרונים מובילה מור עם תשואה של 41.52% ובמבחן של שלוש שנים מובילה אנליסט עם תשואה של 62.35%.

קופות הגמל להשקעה הגדולות ביותר הן של אלטשולר שחם. אלטשולר מנהלים יותר ממחצית הכספים בקופות הגמל להשקעה. עד לאחרונה (כשנה) אלטשולר שחם היתה חזק בצמרת, אבל בחודשים האחרונים כבר לא (וזה נכון גם בקרנות ההשתלמות ובקרנות הפנסיה). בינתיים אין פדיונות, אבל אם זה יימשך, הציבור עשוי למשוך ולהעביר את כספו לגופים אחרים. התשואה שמייצר השנה אלטשולר שחם לחוסכים היא מתחת לממוצע התשואות, כלומר מגוף מוביל, הפך אלטשולר לגוף שנמצא בחלק השני של הטבלה (להרחבה - האם מגע הקסם של גילעד אלטשולר נעלם?)

> לקריאה נוספת:

המדריך לקרנות גמל להשקעה - על מה מדובר ומדוע הציבור מעביר לשם כספים?

צפויה מכה לענף קרנות הנאמנות?

בשנה הקרובה ועדת הכספים תדון באפשרות של הבנקים לשווק קופות גמל להשקעה. עדיין לא ברור אם וכאשר תשווק קופ"ג להשקעה בבנק, כיצד היא תשווק. האם דרך מערכות הייעוץ הפנסיונית בבנק, אשר בשנים האחרונות מצטמצמות, או דרך מחלקות הייעוץ להשקעות. במידה שתיבחר האופציה השנייה, כלומר בצורה דומה לזו שמשווקים קרנות נאמנות, יהיה מדובר במכה משמעותית לענף הקרנות.

בתוך כך, בשנת 2020 חתם שר האוצר על התקנות המאפשרות ניוד של כספים מקופת הגמל להשקעה לקרן הפנסיה והאפשרות למשוך את הכספים הללו בצורת קצבה. משיכה כספים בצורה כזו תעניק הטבת מיסוי משמעותית בדמות פטור ממס רווחי הון שעשוי להצטבר לעשרות אלפי שקלים לאחר עשרות שנים של חיסכון. בין השנים 2016 ועד 2020 מי שביקש למשוך את הכספים בתקופת פרישה נאלץ לשלם מס או להמתין.

ניהול פאסיבי או אקטיבי?

- 5.בן 22/07/2021 19:32הגב לתגובה זועזבתי אותם גם בהשתלמות וגם הגמל להשקעה. הפכו גדולים מדי ולא אטרקטיביים. שירות רע מאוד. תשואות גרועות בשל בץהגודל. זה כמו טיטאניק מול אנליסט חמור שזה כמו סירת מירוץ.

- גם אני 24/07/2021 00:27הגב לתגובה זוהרווחתי מכל העולמות: בזכות המעבר מאלטשולר לאנליסט, הרווחתי: * שיפור בתשואות * הנחות בעמלות ל 0.6% * שירות

- 4.אל דאגה ביולי ימחקו את רוב התשואות כרגיל חח (ל"ת)גל 19/07/2021 16:29הגב לתגובה זו

- 3.דניאל 19/07/2021 12:25הגב לתגובה זוהתשואה לחודש יוני 2021 היתה 1.42 אחוז, בתקופה מחודש ינואר ועד יוני 2021 תשואה של 9.91 אחוז, מדהים, כי זה במסלול כללי. כל הכבוד לקופת התגמולים של בנק לאומי, יישר כח !!!

- דבי 09/12/2021 13:15הגב לתגובה זועמלה גבוה לעומת אנליסט שעושה אותו דבר בחצי עמלה

- לא מוכר.... (ל"ת)קובי 19/07/2021 17:29הגב לתגובה זו

- 2.משיקע ותיק 19/07/2021 09:55הגב לתגובה זוידוע ככל שיש יותר נכסים כך קשה יותר לייצר תשואה גבוהה יותר אבל היציבות היא הבונוס עם חברה גדולה כמו אלטשולר, בחיים לא אשים סכום גבוה בחברה חדשה רק בגלל תשואה גבוהה. אולי אפתח קופה נוספת באחד הגופים החדשים כמו ילין ואשים שם סכום שמהווה 10% מהתיק שלי ואבדוק אותם עוד שנה שנתיים

- ילין גוף חדש? חחח (ל"ת)כרוש 20/07/2021 15:44הגב לתגובה זו

- 1.מעניין למה כל הזמן מתעלמים מהתוצאות של מנורה, אינטרסים? (ל"ת)יניב ירקת 19/07/2021 09:42הגב לתגובה זו