מה גרם לבורסה לזנק 6.3% ב-10 ימי מסחר?

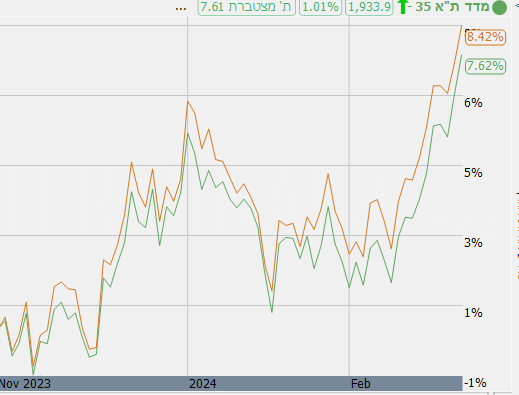

המדדים המובילים עולים היום בכ-1% בהובלת טבע טבע 0.7% שמזנקת ב-3.7% ומבטאים עוצמה יוצאת דופן ונדירה - 10 ימים רצופים של עליות שהזניקו את המדדים בכ-6.3%. כל המניות משתתפות בחגיגה, טבע, עם השקה של תרופה גנרית חשובה, נייס, נובה, וקמטק עם דוחות ותחזית טובים. גם הבנקים מזנקים על רקע הערכת שהכלכלה תנצח.

המניות הבולטות:

שימו לב, 27 מניות מתוך 125 עלו במעל 10% מתחילת החודש. 26 מניות ירדו בהן פריון בולטת בירידה של 23% על רקע דוחות ותחזית מאכזבים. העליות נובעות מצפירת הרגעה של החשב הכללי בקשר לדוח מודי'ס. התברר ש"זה לא כצעקתה", במיוחד כשהשווקים כבר מגלמים את הורדת הדירוג.

במקביל, נשמעו אמירות מאוד אופטימיות ממובילי המשק והכלכלה שהציגו את ה"אני מאמין" שלהם לכלכלת ישראל. לאמירות האלו הייתה השפעה דרמטית על המשקיעים שראו את חצי הכוס הריקה.

הסיכונים עדיין קיימים. יש מלחמה, החטופים עדיין לא חזרו הביתה, יש חללים מדי יום, יש זירה צפונית שעלולה להתלקח למלחמה רחבה. ועדיין, השוק בחר ב-10 הימים האחרונים להיות אופטימי ולהתייחס לחצי הכוס המלאה, אם כי יש כמה טריגרים לעליות בימים האחרונים: בראש ובראשונה העליות בוול סטריט שמדביקות את הדואליות, שנית - דוחות ותחזיות טובים לחברות הטכנולוגיה הישראליות, מה שמראה שלמרות המצב ברבעון הרביעי, החברות הצליחו לעמוד ביעדים ואפילו מעבר לכך.

כל זה במקביל לכך שהעליות בנאסד"ק, מחממות את שוק ההנפקות IPO. במקביל גם הסטארטאפים מתחילים להרים ראש. יש עדיין בעיית וואליואציות בחלק גדול מהסטארטאפים, אבל הם יצטרכו לגייס לפי שוויים נמוכים יותר כשבנוסף יש שורה גדולה של סטארטאפים שערכם בשנים האחרונות הושבח והם יצליחו לגייס וחלקן אפילו להנפיק בקרוב. בתחום הסייבר ישראל מובילה והכיוון שם מאוד חיובי להמשך.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- מנכ"ל אפקון: "EBITDA של 50 מיליון שקל לרבעון - רק מגרד את הפוטנציאל"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

קחו את כל המכלול הזה ואת העובדה הפשוטה - מכפיל הרווח העתידי של החברות המובילות בבורסה נמוך לעומת החברות ב-S&P 500 ותקבלו השקעה מעניינת, אם כי - גם מסוכנת.

- 11.קליקבייט בלי שום ערך (ל"ת)ברבור שחור 26/02/2024 14:46הגב לתגובה זו

- 10.קודדדי 25/02/2024 23:15הגב לתגובה זופשוט משעמם אז מעלים את השערים כדי להתבדר

- 9.חחחחחחח 25/02/2024 22:17הגב לתגובה זונוצרו הרבה בועות (וול, ת"א, נדל"ן, פנסיות תקציביות). שאלה של זמן מתי...

- 8.המשקיעים בורחים מפה 25/02/2024 21:51הגב לתגובה זוהכותב עשה בדיקת מציאות לאחרונה? בשנה החולפת נפתחו מעט מאד חברות הזנק בישראל. רוב המקימים והמשקיעים מעדיפים להעביר את החברות לחו"ל, או לפתח פה אבל להנפיק אותן בחו"ל. ההתנהגות של הממשלה לא נוסכת ביטחון במשקיעים. הם מתרחקים כמה שאפשר, למדינות יציבות יותר

- 7.יום ג אין מסחר מתי הפקיעה של האופציות ליום ג? 25/02/2024 19:41הגב לתגובה זויום ג אין מסחר מתי הפקיעה של האופציות ליום ג?

- היום ויום ד' 26/02/2024 06:10הגב לתגובה זויעלוז ?

- 6.יאיר מחדליהו 25/02/2024 18:34הגב לתגובה זושכחת לציין שגם פיץ הולכת להוריד את הדרוג של ישראל בקרוב. פועלים ולאומי עלו 6% מתחילת החודש,לא הסטרי, הן עדיין לא הגיעו לרמה של ה1 בינואר. והבנקים זה הכלכלה הישראלית נטו : בטבע קיבלו אישור לתרופה ו מניות השבבים רוכבות על אנוידיה, בלי קשר לכלכלת ישראל.

- 5.מודיס מעננינת את ה...... שלי פפפחחח (ל"ת)משה ראשל"צ 25/02/2024 18:00הגב לתגובה זו

- למשה 26/02/2024 00:19הגב לתגובה זולנבער כמוך באמת זה לא רלוונטי

- תשובה ביביסטית כלומר מנותקת מהמציאות ומזיקה (ל"ת)תשובה ביביסטית 25/02/2024 18:34הגב לתגובה זו

- 4.איך סטארטאפים שלא נסחרים בבורסה הן סיבה לעליות בבורסה (ל"ת)הכתוב מודע לעובדות? 25/02/2024 16:57הגב לתגובה זו

- גיא 26/02/2024 10:13הגב לתגובה זויש פאונדרים שמתעשרים, יש עובדים שמתעשרים, הכלכלה צומחת. כל זה משתקף בבורסה.

- 3.דר' דום 25/02/2024 16:40הגב לתגובה זווהבועה הזו רגע לפני פיצוץ כשהמדדים בארה"ב במכפיל 25 במדד ספ500 ובין 30-80 במניות הביגטק, לעומת מכפיל ממוצע של 17 בלבד . כלומר השוק יפול בין 30-50 אחוז במהלך שלפנינו.

- 2.ההשחלה הגדולה בדרך (ל"ת)פראיירים לא מתים 25/02/2024 16:35הגב לתגובה זו

- 1.ברור 25/02/2024 15:50הגב לתגובה זויקבל סטירה...

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגאר פי אופטיקל מוסיפה 4.3%; חלל תקשורת נופלת 7.8%; הביטוח מאבד 2% - המדדים בעליות קלות

ירוק במדדי הדגל, אדום בפיננסים, אדום בוהק בביטוח שממשיך במומנטום השלילי מחמישי; אנחנו בעיצומו של יום ראשון האחרון שבו ייערך מסחר לפני מעבר למתכונת שני-שישי; אנרג'יקס מתממשת קלות - איך המוסדיים הרוויחו מההנפקה? ג'ין טכנולוגיות מדווחת על מו"מ עם גוף ביטחוני ישראלי ומזנקת, למה עיכוב בתשלום מפיל את חלל תקשורת?

סנטה קלאוס התעכב השנה ועדיין לא הגיע לוול סטריט, שסיימה את השבוע שטוחה. אבל אולי דווקא לתל אביב הוא נזכר להגיע, באיחור קל. אחרי הירידות החזקות של יום חמישי, היום השווקים בהתאוששות מסוימת. אם לזקוף את זה לסנטה או להתרגשות מהעובדה שזהו היום הראשון-האחרון שבו נערך מסחר השבוע, קשה לדעת, אבל נראה שהשחקנים רוצים שנישאר עם 'טעם טוב' מהיום הזה. מדדי הדגל מטפסים. ת"א 35 מוסיף 0.6%, ת"א 90 סביב האפס עם נטייה קלה לעליות. ועדיין, לא כולם שותפים למגמה החיובית. סקטור הביטוח ממשיך במומנטום השלילי. זו לא הצניחה של 6.8% שראינו בחמישי, אבל ירידה של 2% שמקרבת את הסקטור לחיתוך מצטבר של כ-9% בעשרת ימי המסחר האחרונים.

חלל תקשורת חלל

תקשורת צונחת. החברה מודעיה על דחייה משמעותית בתשלום המקדמה (כ-1.6 מיליון דולר) מצד לקוח אסטרטגי בפרויקט ה-LEO (לוויינים נמוכי מסלול) של OneWeb. עבור חברה שנמצאת בשנים האחרונות במאבק הישרדותי ומתמודדת עם הסדרי חוב מורכבים מול מחזיקי האג"ח, כל

עיכוב בתזרים המזומנים ובמימוש מנועי צמיחה חדשים מתפרש בשוק כסיכון מהותי. המשקיעים, שקיוו כי הפעילות החדשה תסייע לחברה לייצר יציבות לאחר אובדן לוויינים בעבר ושחיקה בערך נכסיה, מגיבים בחשש לכך שהסכמים מהותיים נותרים "על הנייר" בלבד, מה שמכביד עוד יותר על יכולת

השירות של חובות העבר של החברה.

מניית אפקון החזקות 1.92% זינקה בלמעלה מ-90% השנה, ואחרי שזינקה גם בשנה שעברה בכ-85% בשנתיים האחרונות היא הניבה למשקיעים כמעט 240% והיא נסחרת בשווי שוק של 1.86 מיליארד שקל, מה שעומד מאחורי הזינוק הזה הוא הפקת לקחים, גמישות והרבה מאוד יצירתיות. במשך עשורים, אפקון הייתה מזוהה עם קבלנות תשתיות מסורתית. תחת המטריה של קבוצת שלמה (שמלצר), החברה פעלה במגוון רחב של תחומים, מחשמל ובקרה ועד לבנייה קבלנית מסיבית. אבל, המודל העסקי של שנות ה-2000, שהתבסס על צמיחה דרך פרויקטי "בטון ושלד" היה בעייתי. המרווחים בתחום צרים מאוד בין 2-4%. טעות בתכנון, עיכוב קטן בלוחות זמנים וכל עליה בתשומות היו הורסים את כל הערך הכלכלי של הפרויקט. שינויים כאלה גררו בפועל את הקבוצה להפסדים תפעוליים במגזר ההנדסה האזרחית, שקיזזו את הרווחים מפעילויות הליבה האחרות. דודי הראלי מנכ"ל הקבוצה מסביר בראיון מיוחד למה זו רק תחילת הדרך: "אנחנו בונים את הקפיצה הבאה"

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהם לא הכו את השוק. השוק היכה אותם. בעיה שלישית, קטנה יותר שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות. המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - אז מי באמת צודק ולמי אפשר להאמין (אם בכלל)? הנה התשובה: תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.