אילים: ביצועים מעולים מתחילת השנה ומעורבים בטווח הארוך

אחד מבתי ההשקעות הוותיקים בארץ הוא אילים קרנות נאמנות שהוקם בשנת 1982. על פי אתר החברה שיטת ההשקעה בה נוקטים באילים נקראת BOTTOM UP, כלומר שיטה אנליזה ברמת נייר הערך הבודד ולא של השוק או הכלכלה באופן כללי. הניתוח כולל את דוחות החברה, הצוות הניהולי, טרנדים בתעשייה וגורמים נוספים שמשפיעים על ביצועי המניה, וזאת במטרה למצוא ניירות ערך שנסחרים מתחת לערכם הכלכלי. החברה מובלת על ידי אמיר איל, טמיר שפירא, אליעד דרמן ולימור פורסט.

> השקת דירוג החברות של ביזפורטל וגם: מי יהיו הענקיות הישראליות הבאות והאם אפשר להשקיע בהן כבר עכשיו? - הירשמו לוועידה הכלכלית של ביזפורטל בה ישתתפו מומחי ההשקעות הגדולים בארץ.

החברה יחסית ממוקדת עם 22 קרנות בלבד תחת ניהולה. אחת לזמן מה היא מוסיפה בהדרגתיות קרנות נוספות לאוסף הקרנות שהיא מציעה לציבור. הקרן הוותיקה ביותר שעדיין פעילה הוצעה לציבור לראשונה לפני 25 שנה, והשתיים האחרונות שהוקמו החלו לפעול לפני מעט יותר מחצי שנה (שתיהן קרנות אגד – קרנות המשקיעות בקרנות אחרות של החברה – כך שלא באמת מדובר בקרנות חדשות). 14 מתוך הקרנות פעילות יותר מ-3 שנים. 5 מתוך הקרנות של החברה מנהלות יותר מ-100 מיליון שקל. הגדולה שבהן, אילים 80\20 מנהלת 668 מיליון שקל ונהנית מזרימת כספים חיובית בשלושת החודשים האחרונים. לא מעט מקרנות החברה הן קרנות מעורבות מסוג ה-90\10, 80\20 או 70\30. אך ישנן גם קרנות בקטגוריות נוספות. נציין לטובה את העובדה שבכל הקרנות שנבדקו בכתבה דמי הניהול נמצאים בטווח הנמוך של דמי הניהול הנהוגים בשוק בכל קטגוריה.

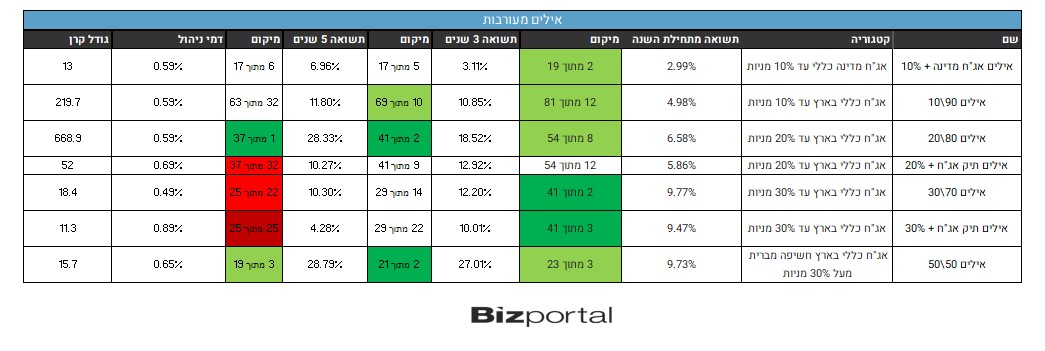

אז איך עובדת שיטת הבוטום אפ עבור אילים? השוונו כרגיל את הקרנות שקיימות יותר מ-3 שנים ששייכות לקטגוריות המרכזיות. אנחנו לא מתייחסים לקרנות העוקבות אחר התיק של הבנק הבנלאומי או לקטגרויות בהן אין מספיק קרנות להשוואה. סימנו את הטובות והגרועות ביותר ביחס לקטגוריה בצבעים המסורתיים - אדום וירוק. התוצאות חיוביות למדי אך לא חד משמעיות, עם הבדל בולט בין הטווח הקצר (מתחילת השנה) לטווח הארוך יותר.

מעורבות

כאמור, חלק גדול מהקרנות של החברה פועלות בתחום הקרנות המעורבות. בהשוואה כרגיל לא הכנסנו קרנות שחשופות למט"ח או כאלה שמגבילות את מח"מ ההשקעה. להלן הטבלה:

אם לסכם את הטבלה בכמה מילים נאמר שלאילים הולך מצוין מתחילת השנה. כמעט כל הקרנות המעורבות שבניהולה נמצאות בין 20% או 10% הטובים ביותר. גם היחידה שלא נכנסה ל-20% הטובות ביותר נמצאת ממש על הסף (מקום אחד למעלה היה מכניס אותה).

בטווח הזמן של שלוש שנים עדיין יש שתי קרנות מעולות ואחת טובה נוספת, והשאר למעט אחת נמצאות ב-50% הטובות. אולם בטווח הזמן הארוך יותר של חמש שנים הצבע האדום בולט יחסית עם שלוש קרנות מתוך 7 שנמצאות בין ה-20% הגרועות בקטגוריה שלהן. יחד עם זאת גם פה יש שתי קרנות "ירוקות". לאילים שתי קרנות בקטגורית ה-80\20 שמשום מה נמצאות בשני צדדי המתרס בטווח הזמן הארוך. אילים 80\20 היא הטובה ביותר בקטגוריה בעוד אילים תיק אג"ח + 20 בין הגרועות.

אילים 80\20 היא ככל הנראה הקרן המוצלחת ביותר של החברה. החברה מצליחה לבלוט לטובה דווקא באחת הקטגוריות החשובות ביותר בשוק הקרנות הישראלי. אינפלציית הקרנות המעורבות מראה שהישראלי אוהב לחלק את ההשקעה שלו בדומה למקובל בשוק קרנות ההשתלמות וקופות הגמל, ולא כל כך רוצה "לטרוח" לבחור שתי קרנות, אחת לאג"ח בה ישקיע 80% מכספו ואחת למניות בה ישקיע 20%, והוא מעדיף את הקרנות שמחלקות את ההשקעה הזו עבורו. לכן, זוהי אחת מהקטגוריות הגדולות ביותר בשוק הקרנות הישראלי.

אילים 80\20 מצליחה להיות בין הטובות ביותר מתחילת השנה בקטגוריה הצפופה הזו, ובין שתי הראשונות בטווח הזמן הבנוני והארוך. ייתכן שזו הסיבה שזו הקרן הגדולה ביותר של בית ההשקעות, וההסבר לעובדה שלמרות ששוק הקרנות המסורתי סובל מפדיונות, הקרן הזו מצליחה לגדול. בחודש האחרון היא גייסה כמעט 100 מיליון שקל נוספים - כשביעית מנכסי הקרן בחודש אחד.

גם הקרן הספקולטיבית יותר - אילים 50\50 שמשקיעה עד 50% במניות - מציגה ביצועים טובים לאורך כל הדרך בכל טווחי הזמן שנבדקו. נציין ששתיים מהקרנות הגרועות בטווח הזמן של חמש שנים - אלו המשקיעות 30% במניות - נמצאות בין השלוש הטובות ביותר מתחילת השנה, כך שאם אילים תשכיל לשמור על ביצועים טובים נראה בקרוב את ההשפעה גם על הטווח הארוך, אולם חובת ההוכחה עדיין עליה.

לסיכום בטווח הקצר אילים מצטיינת ומובילה את השוק, בטווח הבינוני היא מציגה ביצועים טובים למדי, ובטווח הארוך עדיין נדרש שיפור לנוכח ביצועים מעורבים.

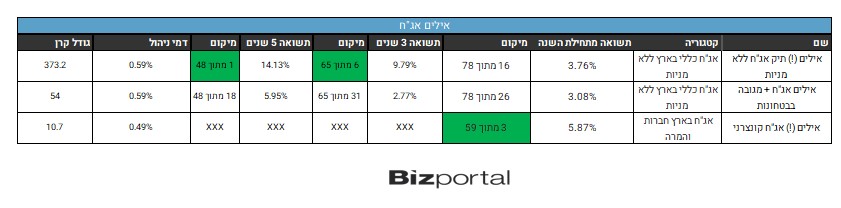

אג"ח

לאילים שתי קרנות בקטגורית אג"ח כללי. הוספנו את אילים אג"ח קונצרני למרות שהיא לא פועלת 3 שנים. בהשוואה בקרנות האג"ח אנחנו לא מבדילים בין קרנות עם סימן קריאה (שמשקף סיכון וסיכוי גבוהים יותר) לבין קרנות ללא סימן קריאה כיון שבעבר לא מצאנו הבדלים מהותיים בביצעים בין שני סוגי הקרנות הללו.

אם לסכם את הטבלה בכמה מילים נאמר שלאילים הולך מצוין מתחילת השנה. כמעט כל הקרנות המעורבות שבניהולה נמצאות בין 20% או 10% הטובים ביותר. גם היחידה שלא נכנסה ל-20% הטובות ביותר נמצאת ממש על הסף (מקום אחד למעלה היה מכניס אותה).

בטווח הזמן של שלוש שנים עדיין יש שתי קרנות מעולות ואחת טובה נוספת, והשאר למעט אחת נמצאות ב-50% הטובות. אולם בטווח הזמן הארוך יותר של חמש שנים הצבע האדום בולט יחסית עם שלוש קרנות מתוך 7 שנמצאות בין ה-20% הגרועות בקטגוריה שלהן. יחד עם זאת גם פה יש שתי קרנות "ירוקות". לאילים שתי קרנות בקטגורית ה-80\20 שמשום מה נמצאות בשני צדדי המתרס בטווח הזמן הארוך. אילים 80\20 היא הטובה ביותר בקטגוריה בעוד אילים תיק אג"ח + 20 בין הגרועות.

אילים 80\20 היא ככל הנראה הקרן המוצלחת ביותר של החברה. החברה מצליחה לבלוט לטובה דווקא באחת הקטגוריות החשובות ביותר בשוק הקרנות הישראלי. אינפלציית הקרנות המעורבות מראה שהישראלי אוהב לחלק את ההשקעה שלו בדומה למקובל בשוק קרנות ההשתלמות וקופות הגמל, ולא כל כך רוצה "לטרוח" לבחור שתי קרנות, אחת לאג"ח בה ישקיע 80% מכספו ואחת למניות בה ישקיע 20%, והוא מעדיף את הקרנות שמחלקות את ההשקעה הזו עבורו. לכן, זוהי אחת מהקטגוריות הגדולות ביותר בשוק הקרנות הישראלי.

אילים 80\20 מצליחה להיות בין הטובות ביותר מתחילת השנה בקטגוריה הצפופה הזו, ובין שתי הראשונות בטווח הזמן הבנוני והארוך. ייתכן שזו הסיבה שזו הקרן הגדולה ביותר של בית ההשקעות, וההסבר לעובדה שלמרות ששוק הקרנות המסורתי סובל מפדיונות, הקרן הזו מצליחה לגדול. בחודש האחרון היא גייסה כמעט 100 מיליון שקל נוספים - כשביעית מנכסי הקרן בחודש אחד.

גם הקרן הספקולטיבית יותר - אילים 50\50 שמשקיעה עד 50% במניות - מציגה ביצועים טובים לאורך כל הדרך בכל טווחי הזמן שנבדקו. נציין ששתיים מהקרנות הגרועות בטווח הזמן של חמש שנים - אלו המשקיעות 30% במניות - נמצאות בין השלוש הטובות ביותר מתחילת השנה, כך שאם אילים תשכיל לשמור על ביצועים טובים נראה בקרוב את ההשפעה גם על הטווח הארוך, אולם חובת ההוכחה עדיין עליה.

לסיכום בטווח הקצר אילים מצטיינת ומובילה את השוק, בטווח הבינוני היא מציגה ביצועים טובים למדי, ובטווח הארוך עדיין נדרש שיפור לנוכח ביצועים מעורבים.

אג"ח

לאילים שתי קרנות בקטגורית אג"ח כללי. הוספנו את אילים אג"ח קונצרני למרות שהיא לא פועלת 3 שנים. בהשוואה בקרנות האג"ח אנחנו לא מבדילים בין קרנות עם סימן קריאה (שמשקף סיכון וסיכוי גבוהים יותר) לבין קרנות ללא סימן קריאה כיון שבעבר לא מצאנו הבדלים מהותיים בביצעים בין שני סוגי הקרנות הללו.

גם הקרן האגחית של אילים (עם סימן קריאה) נמצאת בין המובילות בכל טווחי הזמן. היא הטובה ביותר בטווח הזמן של 5 שנים, בין ה-10% הטובות ביותר ב-3 שנים, והייתה רחוקה מקום אחד מלהיכנס ל-20% מתחילת השנה. הקרן השניה, זו ללא סימן הקריאה, נמצאות בחלק העליון של הטבלה בכל טווחי הזמן, אבל לא התברגה אל בין הטובות ביותר. הקרן הקונצרנית התחילה את דרכה ברגל ימין עם ביצועים טובים מתחילת השנה, אך יש לבחון את ביצועיה לאורך זמן.

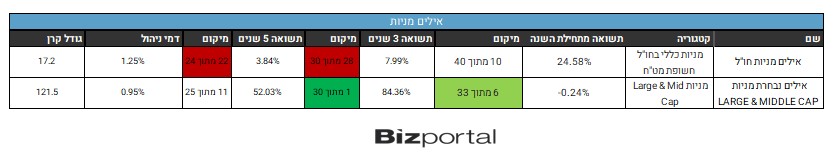

מניות

בדקנו שתי קרנות שרלוונטיות לקריטריונים להשוואה שלנו בתחום המניות, ופה הביצועים מעורבים. בעוד אחת מובילה, השניה נמצאת ממש בין האחרונות:

גם הקרן האגחית של אילים (עם סימן קריאה) נמצאת בין המובילות בכל טווחי הזמן. היא הטובה ביותר בטווח הזמן של 5 שנים, בין ה-10% הטובות ביותר ב-3 שנים, והייתה רחוקה מקום אחד מלהיכנס ל-20% מתחילת השנה. הקרן השניה, זו ללא סימן הקריאה, נמצאות בחלק העליון של הטבלה בכל טווחי הזמן, אבל לא התברגה אל בין הטובות ביותר. הקרן הקונצרנית התחילה את דרכה ברגל ימין עם ביצועים טובים מתחילת השנה, אך יש לבחון את ביצועיה לאורך זמן.

מניות

בדקנו שתי קרנות שרלוונטיות לקריטריונים להשוואה שלנו בתחום המניות, ופה הביצועים מעורבים. בעוד אחת מובילה, השניה נמצאת ממש בין האחרונות:

אז בחו"ל פחות מצליח לאילים, אם כי בשנה האחרונה יש שיפור, אבל בארץ היא מצליחה להציג ביצועים לא רעים בכלל גם בתחום המניות, לפחות בקרן שקיימת מספיק זמן לצורך בדיקה.

נוסיף כעת להשוואה קרן נוספת מתחום המניות, שלא פועלות מספיק זמן אך עדיין מעניין לבחון אותה מול מדד היחס. מדובר בקרן המתמקדת בתחום הבנקים המקומיים - אילים בנקים. קרנות נאמנות מנייתות לפי ענפים לא מאד שכיחות בשוק ולכן אי אפשר להשוות אותן אחת לשניה אלא רק ביחס למדדים. מה הצליחה אילים להפיק עבור המשקיעים בתחום הבנקים?

אילים בנקים עלתה ב-9.06% מתחילת השנה וב-22.89% בשנתיים האחרונות. בישראל משום מה יש 3 מדדים שונים שעוקבים אחרי הבנקים. שניים רק אחרי 5 הגדולים עם הבדלים באופן חישוב המשקלים ("ת"א בנקים" ו-"ת"א בנקים 5"), ואחד נוסף ("מדד בנקים") שכולל גם את פיבי ובנק ירושלים. לא ברור למה צריך כל כך הרבה מדדים לשוק אחד ספציפי ומאד מצומצם. על כל פנים התשואות מתחילת השנה נעות בין 5.79% ל-7.23% ובשנתיים האחרונות בין 26.36% ל-26.65%. כלומר הקרן של אילים טובה יותר מתחילת השנה, אך מפגרת אחר המדד בשנתיים האחרונות.

המסקנה היא שהתוצאות בתחום המניות פחות חד משמעיות מאלו שבתחום המעורבות או האג"ח.

אז בחו"ל פחות מצליח לאילים, אם כי בשנה האחרונה יש שיפור, אבל בארץ היא מצליחה להציג ביצועים לא רעים בכלל גם בתחום המניות, לפחות בקרן שקיימת מספיק זמן לצורך בדיקה.

נוסיף כעת להשוואה קרן נוספת מתחום המניות, שלא פועלות מספיק זמן אך עדיין מעניין לבחון אותה מול מדד היחס. מדובר בקרן המתמקדת בתחום הבנקים המקומיים - אילים בנקים. קרנות נאמנות מנייתות לפי ענפים לא מאד שכיחות בשוק ולכן אי אפשר להשוות אותן אחת לשניה אלא רק ביחס למדדים. מה הצליחה אילים להפיק עבור המשקיעים בתחום הבנקים?

אילים בנקים עלתה ב-9.06% מתחילת השנה וב-22.89% בשנתיים האחרונות. בישראל משום מה יש 3 מדדים שונים שעוקבים אחרי הבנקים. שניים רק אחרי 5 הגדולים עם הבדלים באופן חישוב המשקלים ("ת"א בנקים" ו-"ת"א בנקים 5"), ואחד נוסף ("מדד בנקים") שכולל גם את פיבי ובנק ירושלים. לא ברור למה צריך כל כך הרבה מדדים לשוק אחד ספציפי ומאד מצומצם. על כל פנים התשואות מתחילת השנה נעות בין 5.79% ל-7.23% ובשנתיים האחרונות בין 26.36% ל-26.65%. כלומר הקרן של אילים טובה יותר מתחילת השנה, אך מפגרת אחר המדד בשנתיים האחרונות.

המסקנה היא שהתוצאות בתחום המניות פחות חד משמעיות מאלו שבתחום המעורבות או האג"ח.

- 18.שקרים והונאה 27/09/2023 01:40הגב לתגובה זואני מושקע בקרן שלהם ואני בהפסדים כבר שנה וחצי ,לא להתקרב לחברה הזאת בשום פנים ואופן בתחילת ההשקעה המדד היה על 8 %, היום המדד על 12% איך אחרי שנה וחצי אני ברווח של 1.5% ??? כי אילים רמאים ונוכלים לא להתקרב ולא לגעת בקרנות שלהם ראו הוזהרתם!

- 17.נופר 23/08/2023 09:44הגב לתגובה זוהבנתי שגייסו צוות של מקצוענים מקרן גידור

- 16.עמוס 23/08/2023 09:00הגב לתגובה זואני ומשפחתי כבר הרבה זמן מרוצים מאוד

- 15.לרון 23/08/2023 07:35הגב לתגובה זורצים אחר ה"גורו" התורן,אני ברצוני להרוויח רץ אחר הכשלון התורן,שאלו את באפט

- 14.בועז 23/08/2023 00:10הגב לתגובה זועשו מהפך אדיר מלפני 3 שנים שהחליפו הנהלה וצרפו צוות חזק מאד

- 13.בכיר 22/08/2023 21:07הגב לתגובה זולפני כמה שנים בית ההשקעות ניהל יותר מ-11 מיליארד שקל ואחרי ביצועים מחפירים איבד כמעט 90% מהנכסים שלו …

- 12.יועץ כחול 22/08/2023 14:17הגב לתגובה זואנחנו שם חזק כבר תקופה ארוכה

- 11.נו באמת ... (ל"ת)בני 22/08/2023 12:14הגב לתגובה זו

- 10.יהשוע 21/08/2023 17:41הגב לתגובה זובהשוואה שעשיתי בשלוש השנים האחרונות בהחלט בולטים לחיוב

- 9.עוזי 21/08/2023 14:47הגב לתגובה זואליפות שרק ימשיכו ככה ))

- 8.ודים 21/08/2023 13:38הגב לתגובה זוזה לא מקרי

- גיל 21/08/2023 15:41הגב לתגובה זוכשיש קרן אחת מצויינת ואחת איומה זו בדיוק ההגדרה של מיקריות

- 7.אליהו 21/08/2023 13:38הגב לתגובה זועוקב אחריהם כבר תקופה

- 6.חחח 21/08/2023 11:01הגב לתגובה זוכל בית השקעות שיש לו בקטגוריה קרן במקום הראשון ובמקום האחרון יש להניח שהימר על כיוונים מנוגדים. זו לא הצלחה זה הימור שהצליח. בטוח שהמשקיעים שקנו את הקרן 20/80 הגרועה פחות מרוצים אבל למי אכפת מהם כשהקרן השניה מגייסת עוד 100 מיליון

- 5.חזי 21/08/2023 10:38הגב לתגובה זוקרן 2080 נקנתה ב21/12/21 שער127.14 נא לבדוק מה השער היום מקום ראשון

- 4.רפי 21/08/2023 09:50הגב לתגובה זושאפו!! מכיר את הנפשות הפועלות

- 3.שיר 21/08/2023 09:20הגב לתגובה זוהיועץ בבנק פרגן להם מאד

- סימון 22/08/2023 21:09הגב לתגובה זותראו תשואות 5 שנים ותבינו

- 2.איציק 21/08/2023 09:00הגב לתגובה זואני בפנים עובדים יפה.

- באמת עבודה יפה ולטווחים ארוכים (ל"ת)שמואל 21/08/2023 11:39הגב לתגובה זו

- 1.משקיע 21/08/2023 08:48הגב לתגובה זוכבר הרבה זמן איתם

- גיל 21/08/2023 10:58הגב לתגובה זוכי אתה עובד שם