לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע פרסום שורה של נתונים כלכלים חיוביים, וביניהם מדד מנהלי הרכש והמכירות הקמעונאיות. האנליסטים שואבים עידוד מהנתונים וסבורים, כי בתוספת הנתונים החיובים שצפויים להתפרסם בהמשך, השוק ככלל והסקטורים שנפגעו מהמשבר בפרט צפויים ליהנות.

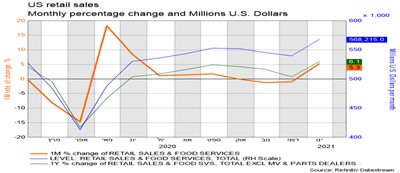

המכירות הקמעונאיות בארה"ב מלמדות על פוטנציאל צמיחה חזק

בסקירתם השבועית, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג הריביות בלאומי שוקי הון, מצביעים על כך ש"העלייה בשיעור של 5.3% במכירות הקמעונאיות בינואר בארה"ב הייתה הרבה מעבר לקונצנזוס לעלייה צנועה של 1% ומדגישה כמה מהר פתיחות חוזרות של המשק ותמיכה ממשלתית במשקי בית באמצעות מהלך משלוח המחאות בסך של 600 דולר תורגמו להוצאות חזקות יותר. המשמעות היא שצמיחת התוצר ברביע הראשון יכולה להיות חזקה, תוך תרומה לנתון תוצר גבוה יחסית לכל 2021."

עליית המכירות הקמעונאיות הביאה את המדד לרמה הגבוהה בכ-5.8% התקופה המקבילה אשתקד. מכירות רהיטים רשמו עלייה של 12.0%, מכירות חנויות אלקטרוניקה עלו ב- 14.7% ומכירות שאינן בחנויות עלו ב-11.0% (מקוון). ההקלות במגבלות השונות תרמו לכך שהמכירות של שירותי המזון עלו ב -6.9%. נראה שההרחבה הפיסקלית שאושרה לקראת סוף 2020 בהיקף של יותר מ-900 מיליארד דולר פועלת כמתוכנן ויש בדרך את המנה הבאה של תמיכה תקציבית נרחבת.

סקירת מאקרו לאומי שוקי הון

שורה של נתונים חיוביים צפויים לתמוך בשוק

לקראת פתיחת שבוע המסחר, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש מעריך שהחדשות החיוביות שצפויות בקרוב יתמכו בסופו של דבר במניות. לדבריו, "ראשית, המגפה נסוגה - כמות החולים החדשים בארה"ב ירדה לרבע מהכמות שהייתה בשיא הגל הנוכחי של המגפה בתחילת ינואר. באירופה ובישראל כמות החולים נמוכה בכ-50% מהשיא. התפתחות זו מאפשרת בקרוב הצטרפות ענפים נוספים לפעילות."

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

"שנית, אישור תוכנית התמריצים בארה"ב צפוי בשבועות הקרובים, מה שיגרום לשיפור בנתונים הכלכליים בתחומים שונים. שלישית למרות הציפיות לפתיחת המשק האמריקאי בתמיכת התמריצים, מניות הסקטורים שנפגעו חזק מהמגפה (אירוח, נופש, פנאי, שירותי תעסוקה וכו') לא הציגו כמעט ביצועים עודפים מאז הקפיצה החזקה שלהן בחודש נובמבר אחרי ההודעה על החיסון. אנו צופים שסקטורים אלה ישיגו תשואה עודפת על פני המדד הכללי בחודשים הקרובים."

מקור: Bloomberg, מיטב דש ברוקראז'

עונת הדוחות נמשכת

השבוע צפויות לפרסם החברות הבאות:

ביום שני: פאלו אלטו OCCIDENTAL PETROLEUM CP

ביום שלישי: BANK OF NOVA SCOTIA THE MACY'S INC

ביום רביעי: NVIDIA COR HORIZON PHARMA INC

ביום חמישי: AIRBNB, INC MODERNA

- 3.רוזן 22/02/2021 12:49הגב לתגובה זואופטימיות לגבי העליות סימן בדוק לירידות.

- 2.בוקי 22/02/2021 10:54הגב לתגובה זומצחיק

- 1.דני 21/02/2021 22:09הגב לתגובה זומחר 2 למעלה

השקעה בחו"ל: חמישה יעדים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)וול-סטריט ננעלה ביציבות; מניות הקוונטים צנחו, פלנטיר ירדה ב-3%

המסחר בוול סטריט לאחר חג המולד הסתיים ביציבות יחסית, כאשר המדדים המרכזיים נסחרו סמוך לרמות השיא ההיסטוריות שלהם. התנודתיות הייתה מוגבלת ומחזורי המסחר נמוכים בכ־50% מהממוצע החודשי, על רקע חזרת המשקיעים ליום מסחר קצר ודליל. למרות זאת, נתונים המעידים על חוסן כלכלי המשיכו לתמוך בציפיות חיוביות לרווחי החברות. הנאסד״ק ירד ב-0.1%, הדאו וה-S&P סיימו סביב ה-0.

אנבידיה בלטה בעליות לאחר שחתמה על הסכם רישוי עם סטארט־אפ בתחום הבינה המלאכותית, ופריפורט־מקמורן הובילה את מניות חומרי הגלם על רקע זינוק נוסף במחירי הזהב לשיא חדש.

בשוק האג"ח נרשמה פעילות מצומצמת. תשואות האג"ח הממשלתיות האמריקאיות כמעט שלא השתנו, כאשר אג"ח ל־10 שנים נסחרה סביב 4.14%. עם זאת, שוק האג"ח נמצא בדרכו לשנה הטובה ביותר מאז 2020, לאחר שלוש הורדות ריבית שביצע הפדרל ריזרב. במקביל, הדולר סיכם את השבוע הגרוע ביותר שלו מאז יוני.

המשקיעים ממשיכים לבחון האם השוק יצליח להשלים את “ראלי סנטה קלאוס” המסורתי, הנמשך מחמשת ימי המסחר האחרונים של השנה ועד תחילת השנה החדשה. היסטורית, תקופה חיובית זו נוטה לבשר גם על המשך עליות בינואר ובמהלך השנה שלאחר מכן, והקרבה של המדדים לרמות עגולות הגבירה את ההערכות לניסיון פריצה נוסף כלפי מעלה.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

בעוד שוקי המניות, האג"ח והמט"ח נותרו שקטים יחסית, שוק המתכות היקרות המשיך לרשום עליות חדות. זהב, כסף ופלטינה האריכו ראלי היסטורי, שנתמך ברכישות של בנקים מרכזיים, זרימות לקרנות סל וציפיות להמשך הקלה מוניטרית. אנליסטים מציינים כי העליות במתכות אף עקפו את ביצועי שוק המניות מאז תחילת שוק השוורים ב־2022, ומעלים שאלות לגבי רמות התמחור והסיכון גם מחוץ לעולם מניות ה־AI.