צילום: משה בנימין

דוח רווח והסבר

מאנדיי נפלה 20%, אז למה אנחנו בכל זאת אוהבים את המספרים שלה?

איך זה שמאנדיי עמדה בתחזיות שלה, אבל אכזבה את וול סטריט, מה זה ניהול רווחים ומדוע הוא "שם המשחק" בוול סטריט, ולמה במאנדיי לא משחקים את המשחק?

מאנדיי היא אחת מהחברות הישראליות הגדולות בעולם במונחי שווי שוק, והיא גם אחת מאלו שיש להן עוד פוטנציאל צמיחה גדול. בשנה שעברה נבחרו היזמים של מאנדיי רועי מן וערן זינמן להיות מאנשי השנה של ביזפורטל, ובראיון איתם הם אמרו מבלי למצמץ שמאנדיי (שאז נסחרה בכ-8 מיליארד דולר) יכולה להיות חברה של עשרות וגם 100 מיליארד דולר. מאז המניה זינקה לשווי של 16 מיליארד דולר ונחתה בשבוע האחרון לשווי של 13 מיליארד דולר בגלל דוחות ותחזית שאכזבו את השוק.

מאכזבים את מי?

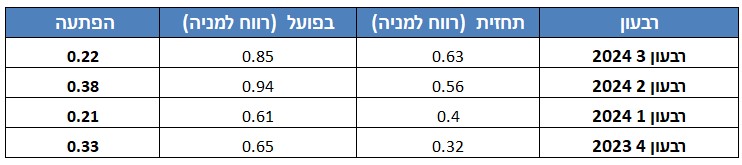

השוק התאכזב והמניה קרסה ביומיים ב-20%. אבלהדוחות של מאנדיי היו מעל הציפיות המוקדמות - היא הכניסה והרוויחה יותר מהתחזית המוקדמת של ההנהלה שלה. אז מה בעצם איכזב את השוק?ניקח, בשביל ההסבר, צעד אחורה. בוול סטריט נהוג שהנהלת החברה מגדירה תחזית קדימה.האנליסטים מנתחים, מסתמכים ומכינים תחזיות משלהם. בהמשך, התוצאות מתפרסמות והשוק מנתח אותן ביחס לתחזית. השוק רוצה לראות תוצאות כמה שיותר טובות, אבל השוק גם רוצה לראות מגמה והתמדה.מאנדיי אומנם הכתה את תחזיות ההנהלה והאנליסטים, אבל מאנדיי לא הכתה אותן חזק כפי שהשוק ציפה (וגם לא סיפקה תחזית מאוד חזקה כפי שהשוק ציפה). השוק נשען על התחזיות של החברה, אבל במקרים רבים יש לו תחזית משלו. כשהוא רואה שמאנדיי הכתה ברבעון השני את הצפי ב-0.38 דולר למניה והרוויחה 0.94 דולר למניה, אחרי שברבעון ראשון היא הכתה ב-0.21 דולר למניה והרוויחה 0.61 דולר למניה, הוא עושה את החישוב הבא: התחזית לרבעון השלישי היא 0.63, החברה מכה בגדול את התחזית ומן הסתם היא תגדיל את הרווח לעומת רבעון קודם. מאנדיי - מכה את התחזית באופן שוטף, אבל ההפתעה ירדה, והרווח נמוך מרבעון קודםאם ברבעון השני הרווח היה 0.94 דולר למניה, צפוי שיהיה יותר ברבעון הזה. נשמע הגיוני, וזה הניע את המניה לזינוק של כמעט 50% מאז פרסום הדוח הקודם. זה כשלעצמו מעלה את הציפיות, וכגודל הציפיות - גודל האכזבה. כשמניה עולה בתקופה קצרה בשיעור כזה, זה רמז עבה לציפיות מאוד-מאוד גדולות ממנה ברבעון הקרוב. התמחור הפך ליקר גם ביחס לקבוצת ההשוואה שלה, ואז בעת פרסום הדוח והתחזית הטובים ביחס להערכות ההנהלה - השוק התאכזב.זו לא סמנטיקה, זה עניין קריטי למשקיעים - יש הבדל גדול בין תחזיות של הנהלת החברה לבין תחזיות השוק. לא תמיד תחזיות האנליסטים הן תחזיות השוק. בחודשים האחרונים על רקע הזינוקים בוול סטריט, כבר לא הספיק רק לעמוד בציפיות. חברות שלא הכו את התחזיות בגדול, איבדו ערך - המניה ירדה. עם זאת, ובהסתייגות קלה - לרוב, תחזית האנליסטים היא הפרמטר שמגדיר את רוב התנהגות השוק, גם ההתוצאות בפועל ביחס לתחזית ובעיקר התחזית החדשה של ההנהלה ביחס לתחזית האנליסטים לרבעון הבא.

מאנדיי - מכה את התחזית באופן שוטף, אבל ההפתעה ירדה, והרווח נמוך מרבעון קודםאם ברבעון השני הרווח היה 0.94 דולר למניה, צפוי שיהיה יותר ברבעון הזה. נשמע הגיוני, וזה הניע את המניה לזינוק של כמעט 50% מאז פרסום הדוח הקודם. זה כשלעצמו מעלה את הציפיות, וכגודל הציפיות - גודל האכזבה. כשמניה עולה בתקופה קצרה בשיעור כזה, זה רמז עבה לציפיות מאוד-מאוד גדולות ממנה ברבעון הקרוב. התמחור הפך ליקר גם ביחס לקבוצת ההשוואה שלה, ואז בעת פרסום הדוח והתחזית הטובים ביחס להערכות ההנהלה - השוק התאכזב.זו לא סמנטיקה, זה עניין קריטי למשקיעים - יש הבדל גדול בין תחזיות של הנהלת החברה לבין תחזיות השוק. לא תמיד תחזיות האנליסטים הן תחזיות השוק. בחודשים האחרונים על רקע הזינוקים בוול סטריט, כבר לא הספיק רק לעמוד בציפיות. חברות שלא הכו את התחזיות בגדול, איבדו ערך - המניה ירדה. עם זאת, ובהסתייגות קלה - לרוב, תחזית האנליסטים היא הפרמטר שמגדיר את רוב התנהגות השוק, גם ההתוצאות בפועל ביחס לתחזית ובעיקר התחזית החדשה של ההנהלה ביחס לתחזית האנליסטים לרבעון הבא.התיאוריה של ניהול רווחים

וול סטריט מתגמלת מניות של חברות שמכות את התחזית באופן קבוע ובשיעור יחסית קבוע. אבל האם זה אפשרי? האם חברות יכולות בכל רבעון להכות את ההכנסות והרווח באופן ברור, תמיד לספק יותר?במציאות (ואנחנו עוברים למכלול החברות והדיווחים, ללא קשר למאנדיי) זה מורכב מאוד. חברות לא צומחות בהכרח כפי שצפוי. יש תמידאירועים בלתי צפויים, יש תמיד שינויים במוצרים, בשוק, אצל הלקוחות, בביקושים שמשנים את התחזית לטוב ולרע.אבל את "וול סטריט המלכה" זה לא מעניין. אם לא עמדת ביעדים, המניה תקרוס ולכן כמעט כל החברות עוסקות באופן מסוים בניהול רווחים. וול סטריט נשענת על התחזיות הרבעוניות, השוק מצפה לתוצאות מסוימות, ומנהלי החברות דואגים לספק אותן. רוח המפקד והיעדים של כל מחלקה בנויים על כך שהחברה תעמוד מעט מעל הציפיות ויש טריקים עסקיים וטריקים חשבונאיים שעוזרים בכך.נניח שחברה לא עומדת ביעדים והיא נמצאת רגע לפני סגירת הרבעון. במצב כזה, סמנכ"ל המכירות יכול "לדחוף" סחורה ללקוח גדול בהנחה. "אח שלי, יש לי מבצע מיוחד בשבילך. קנה ב-2 מיליון קבל 10% הנחה". ה-2 מיליון מעלים את התוצאות מעל התחזית.מבחינה חשבונאית אפשר לעשות המון משחקים. לדוגמה - מפרישים מעט פחות על חובות מסופקים, או אחריות ללקוח, או משנים את ייחוס המכירות של חבילות - מכרתם מוצר ושירות לשנה, האם צריך לחלק את זה ליניארית, או שיותר לרבעון הראשון שבו היתה גם ההתקנה והעבודה הרבה יותר? יש הרבה שאלות עסקיות-חשבונאיות שיש להן משמעות בדוחות, והמקרים האלו עשויים (או עלולים) להיות מרווח ביטחון להנהלת החברה.להכות את התחזיות באופן קבוע זה משתלם, מקבלים אהדה מוול סטריט, אבל דווקא אלו שמכות את התחזית באופן קבוע וצומחות באופן ברור ושיטתי, בלי קפיצות וירידות בדרך, מבטאות התנהגות לא טבעית. זה יכול לעבוד להרבה מאוד זמן, זה יכול להגיע להמון טריקים עסקיים וחשבונאיים שבסוף מתפוצצים בפרצוף ואז השאלה היא אם אפשר להסתיר אותם בהנמכת ציפיות חמורה עם תירוץ שיספק את השוק (אמדוקס הנמיכה בשבוע עבר תחזית ב-20% והסבירה שהיא פשוט מורידה פעילויות לא רווחיות. השוק לא קנה את התירוץ, אבל גם לא מאוד העניש אותה).בפועל, אין חברה שכל הזמן צומחת בקצב קבוע, בפועל, לאורך זמן - אין חברה שלא עוברת משבר מסוים. ונחזור למאנדיי. בלי קשר למספרים עצמם, לדוחות, לתחזית, בלי קשר לעתיד - האם תעמוד או לא תעמוד בתחזית ובלי קשר למחיר המניה, יש משהו חיובי בבוסריות או בתמימות של מאנדיי."זה יכול לקחת אותך לתהומות"

שאלנו את אלירן גלזר, סמנכ"ל הכספים של החברה - תגיד,בתור סמנכ"ל כספים, אתה מסתכל על הרבעונים האחרונים בהם הכיתם את הצפי בגדול, ואתה לא אומר לעצמך "חבל, הייתי יכול לשמור קצת רזרבה של רווחים להמשך"?"אם אתה מנסה כל הזמן לקלוע לאיזושהי מכניקה של מצוינות זה בסוף משתלט וזה יכול לקחת אותך לתהומות. אנחנו משתדלים כל רבעון לקחת את ההנחות והערכות שאנחנו מכירים באותה נקודת זמן ולתת תחזית שאנחנו יכולים לעמוד בה. גם פה הכנו ונתנו תחזית, אבל כנראה שהציפיות היו שנכה יותר. אנחנו משתדלים לנהל את החברה כמו שאנחנו רואים לנכון".גלזר מדבר על המדרון החלקלק. אין לגלזר בעיה להציג מספרים טובים יותר. יש ספרים עם מאות טריקים עסקיים וחשבונאיים. הוא אומר שהוא לא מכוון למטרה מסוימת, שהוא לא רוצה להישאב למכניקה של צמיחה ומצוינות. "זה בסוף משתלט ולוקח אותך לתהומות". יעידו על האמירה שלו הרבה מאוד מנהלי חברות שהשתעבדו לוול סטריט ולניהול הרווחים והגיעו ממצבים של טריקים איכשהו לגיטימיים, לטריקים אפורים ואחר כך עד הונאת דוחות.אז בלי קשר לתוצאות, תחזית וההמשך, הציטוט הזה ובמיוחד התוצאות הלא מסודרות של מאנדיי, הם משהו שדווקא צריך להתייחס אליו בהבנה. ברור שלמשקיעים זה כואב בכיס, אבל התוצאות מרמזות שאלו נתוני אמת. ככל שהשווי יגדל, ככל שהלחץ מהמשקיעים ומהאנליסטים יגדל, יהיה כנראה קשה להנהלה שלא להתגמש בגבול המותר עם "עיבוד המספרים", בינתיים זה לא קורה.- 9.לרון 20/11/2024 09:58הגב לתגובה זוהגדרה לא נכונה כי השוק מעריך לפי תקופות,והתקופה עתה היא תקופת הייפ ומי שלא עומד בהייפ "משלם",בתקופות שפל ההערכות והתגובות היו שונות

- 8.רונן ל 19/11/2024 09:25הגב לתגובה זויש מצב שם לתשואת יתר משמעותית

- 7.מעניין, אבל לא אוהב חברות בשווים כאלו (ל"ת)עידו 18/11/2024 08:37הגב לתגובה זו

- 6.לרון 17/11/2024 16:39הגב לתגובה זול"מספרים הנלחשים" וכנראה הוא צודק

- 5.ספיר 17/11/2024 14:45הגב לתגובה זווזה יהיה בסכום מטורף

- 4.אלף 17/11/2024 14:08הגב לתגובה זושאחריי דוחות המניה נופלת וחוזרת לעצמה עד הדוחות הבאים ושוב נופלת ושוב עולה . ממש תסריט קבוע שאפשר לנצל. אולי גם כאן זה המקרה.

- 3.לא דואג מהנפילה, עוד שנה ב-400 דולר (ל"ת)משקיע 17/11/2024 13:41הגב לתגובה זו

- 2.מאמין מאוד בחברה (ל"ת)עובד 17/11/2024 13:39הגב לתגובה זו

- 1.טור מצוין ומלמד (ל"ת)עדי 17/11/2024 13:37הגב לתגובה זו