ביטקוין מול אנבידיה - במה עדיף להשקיע?

בקשות רבות אני מקבל לעדכן את הניתוח של עליית הביטקוין אבל אתם צריכים להכיר אותי. אני אסטרטג/משקיע של אמצע מהלך ולא של הקצוות שלו. קלאסיקה של מסחר טכני: לתפוס את החלק של הגל שבו גופים רציניים נכנסים ולוותר על החלק של ההתלהבות. אבל, אתם גם יודעים שאני קשוב אז הנה עדכון של הביטקוין.

נתחיל בכך שאציע לכם להתייחס אליו ברמת זהירות גבוהה יותר מקרן סל של מניות וממניה בודדת. כלומר, תסתכלו על הגרף של הביטקוין ותשאלו את עצמכם: אם זו היתה מניה רגילה או קרן סל האם הייתי שוקל לממש. הסיבה היא כמובן מהותו הווירטואלית לחלוטין של הנכס הזה. אין פרמטרים כלכליים ממשיים להעריך אותו למעט היצע וביקוש והללו הם פסיכולוגיים לחלוטין. תחשבו שוב: 100,000 דולר למה? מה עוד אתם יכולים לקבל ב-100,000 דולר והאם הביטקוין הוא הדבר הטוב ביותר לקבל בסכום הזה? ואם ישר אתם עונים לי ב״סיפור״: טראמפ, היצע מוגבל וכו׳ וכו׳ תבדקו את היסודות האמיתיים של הסיפור הזה.

ביטקוין מול NVDA

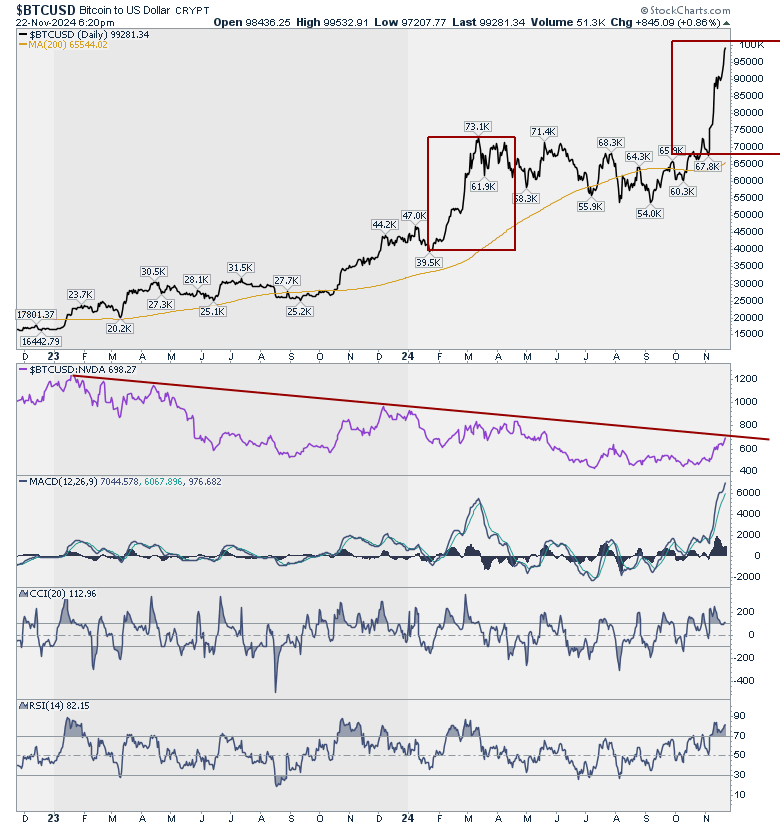

הנחתי עבורכם על הגרף שתי נקודות טכניות לפרספקטיבה. הראשונה היא גובה הגל החד הקודם. הגל הנוכחי כבר מתקרב לאותו הגובה.

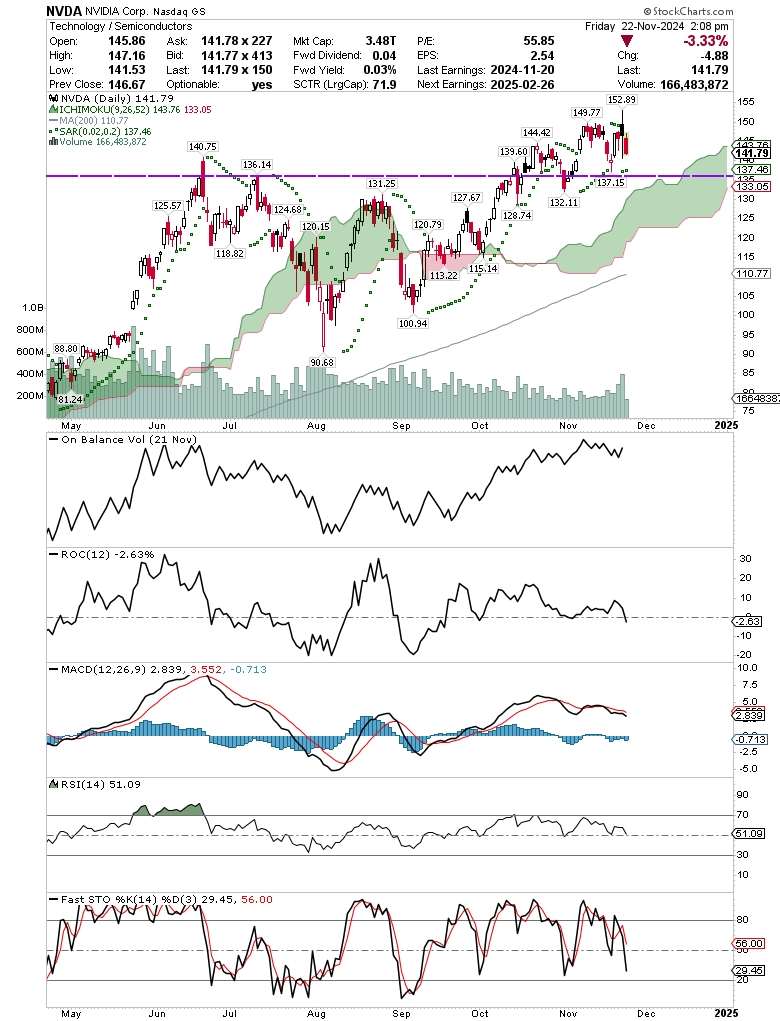

הנקודה השניה היא עוצמת הביטקוין בהשוואה ל״מנית הלהיט״ של השוק בתקופה הזו: NVDA. הגעתי למחשבה הזו אחרי שהסתכלתי על עוצמת הביטקוין בהשוואה ל-S&P500 וזינוק העוצמה שלו ביחס למדד נראה לי הזוי. איזה סיבה יש לכך שהביטקוין יוסיף לערכו בקצב יותר גבוה משוק המניות? ואז חשבתי להשוות ל-NVDA. זה הגרף הסגול עם קו המגמה היורד.

- אנבידיה זינקה 8%: "השקעות AI של 660 מיליארד דולר הגיוניות לחלוטין"

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

תראו שלאורך זמן הביטקוין חלש מ-NVDA ובמסגרת החולשה הזו יש גלים של עוצמה. עכשיו גל העוצמה פוגש את קו המגמה היורד. הגעתי לגרף הזה מתוך מחשבה מתגלגלת ועכשיו כשאני מסתכל עליו אני חושב שהוא סופר מעניין (אם קו המגמה היורד יפרץ כלפי מעלה אז בניגוד לדעתי השמרנית זה יהיה סימן חיובי לביטקוין).

לטעמי, פוזיציה שאינה סבירה בביטקוין היא סיכון גדול בנקודה הנוכחית בפרט ותיאורטית בכלל. לגבי החזקה של 2-3% בשביל להישאר במשחק זה כבר עניין שלכם. במצב גרפי כזה זה לא המשחק שלי.

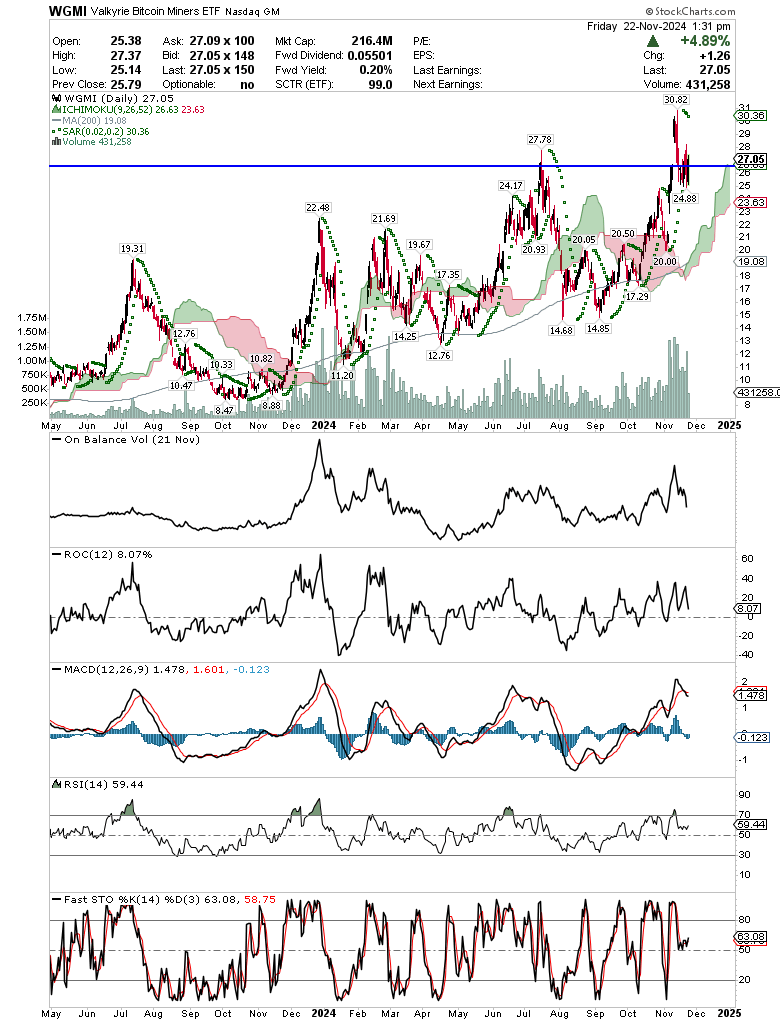

אפשר אולי, למי שרוצה להישאר בתמונה, להעביר רווחי ביטקוין לשני ניירות מעטפת שאנחנו עוקבים אחריהם: קרן הסל WGMI לענף ו-IRIS האוסטרלית.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

ומה עם NVDA? יש סימני בלימה כמו במניות אחרות משבע המופלאות. המבחן שאתם צריכים להסתכל עליו הוא 135. מהלך מתחת לשער הזה ילמד על התחלה של תיקון. האינדיקטורים מלמדים על המשך הלחץ למטה.

המוד הסולידי

אני נשאר במוד סולידי על השוק. ממשיך לראות יחס לא מלהיב בין פוטנציאל לסיכון. כמו כן ההתלהבות מטראמפ נראית לי שכרון חושים שלא בהכרח קשור למציאות עתידית.

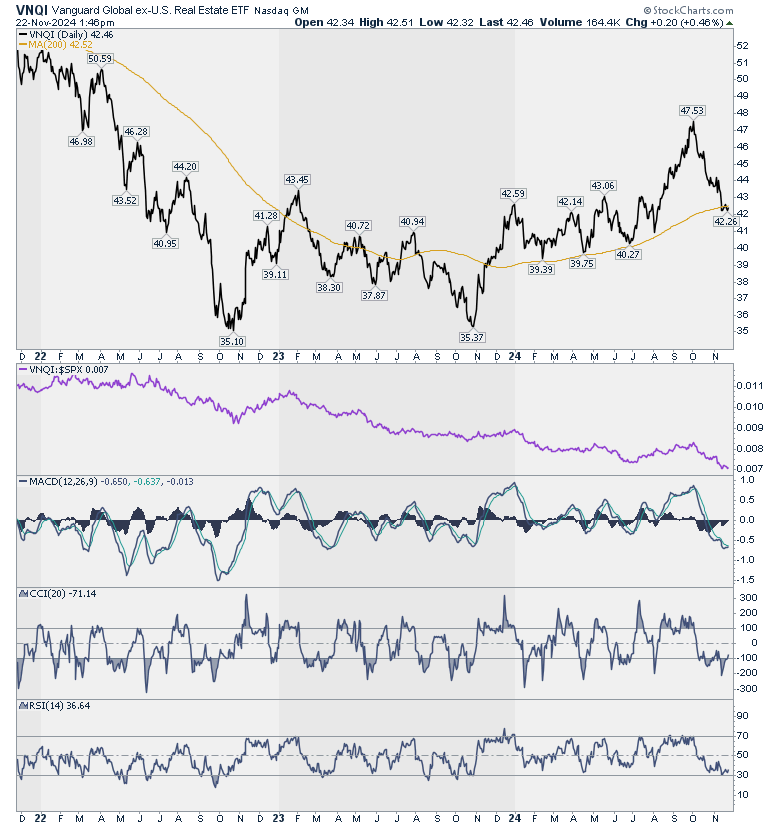

להערכתי זה הזמן לחפש את השילוב של מניות/קרנות סל סולידיות שנמצאות במצב טכני מעניין (פוטנציאל לרווח הון של 10% ויותר בטווח של כמה חודשים) בשילוב תשואת דיבידנד של 3% ומעלה. אפשר להגיע לתשואת דיבידנד ממוצעת של 4% ויותר בתיק והיא מהווה ריכוך של סיכון הירידה ופיצוי בעליה על הסולידיות של המניות. הנה לקט של רעיונות:

VNQI: קרן סל להשקעה בנדל״ן עולמי מחוץ לארצות הברית. על הממוצע הנע ל-200 יום אחרי שתיקנה פריצה חדה למעלה. נותנת גם פיזור מטבעי בשל האלוקציה הגאוגרפית של האחזקות. המכפיל הממוצע של המניות בקרן (688 במספר) הוא 14 ותשואת הדיבידנד 3.6%.

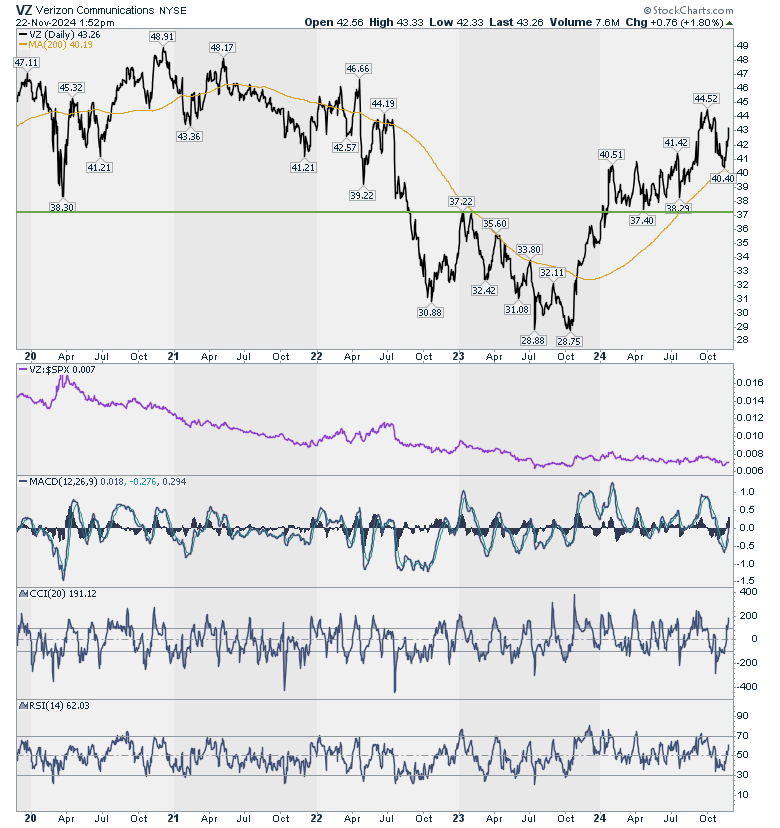

VZ: קלאסיקה של דיבידנד. היה נחמד לתפוס אותה קרוב יותר לממוצע הנע אבל גם עכשיו זה בסדר. 6.4% דיבידנד.

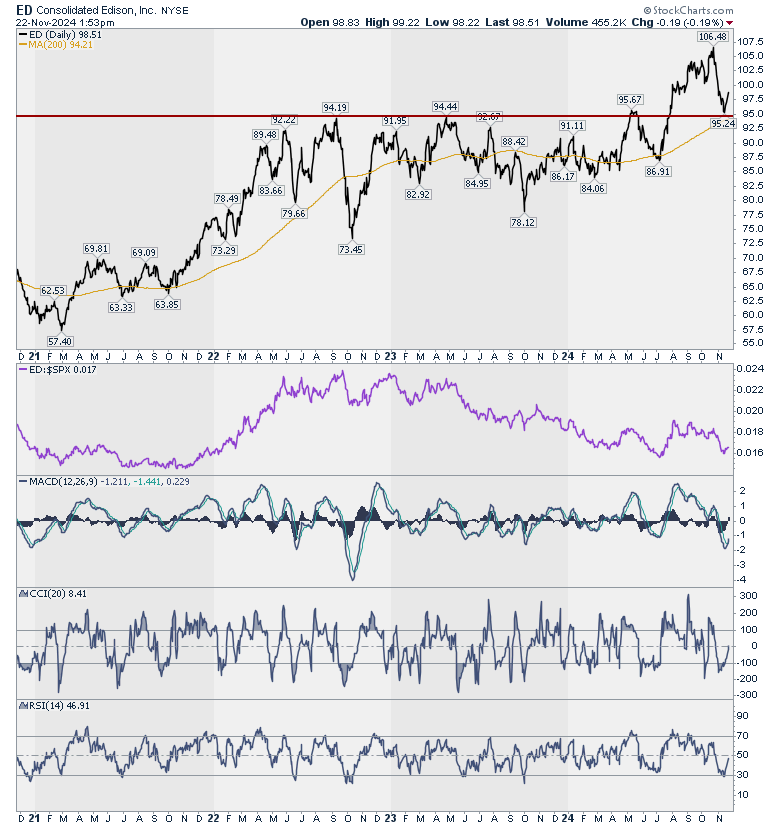

ED: עוד קלאסיקה של דיבידנד. גרף מלהיב של פריצת התנגדות, עליה, תיקון למטה וחזרה לעליה מרמת התמיכה שנפרצה. 3.4% דיבידנד.

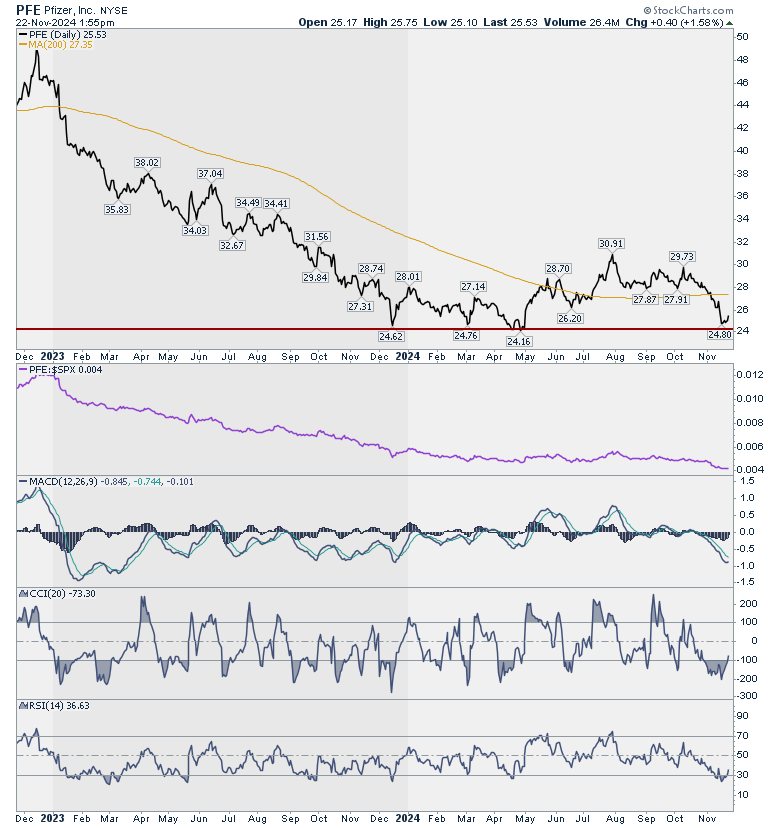

PFE: התייאשתם ממנה? עכשיו אחרי שירדה לרמת תמיכה היסטורית הדיבידנד היחסי השתפר וכך גם היחס סיכוי - סיכון. 6.7% דיבידנד.

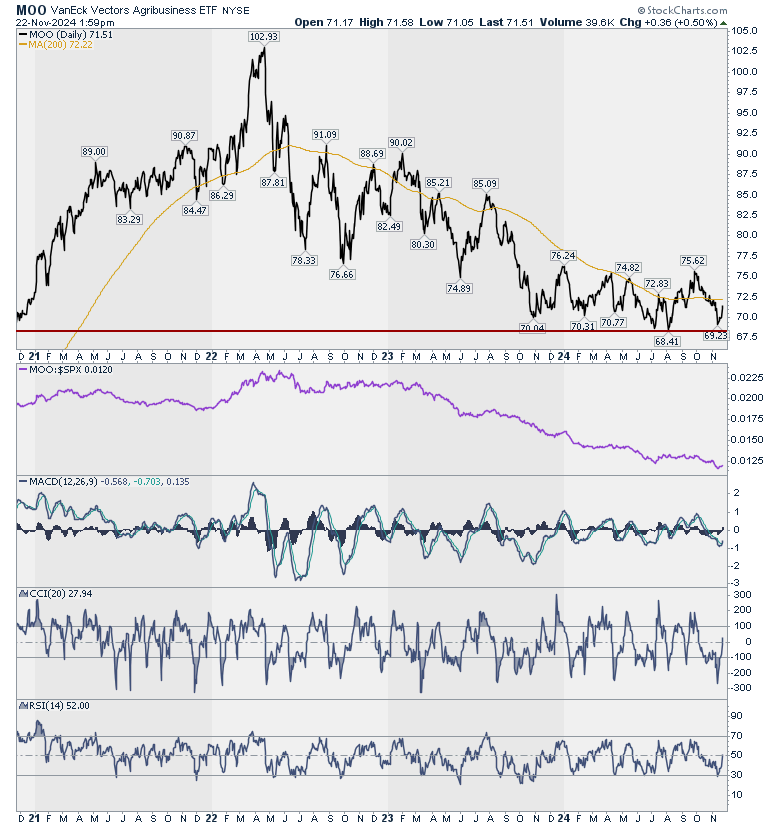

MOO: קרן הסל לסקטור החקלאות שמזמן שמנו עליו עיין. תמיכה קלאסית ודיבידנד של 3.1%.

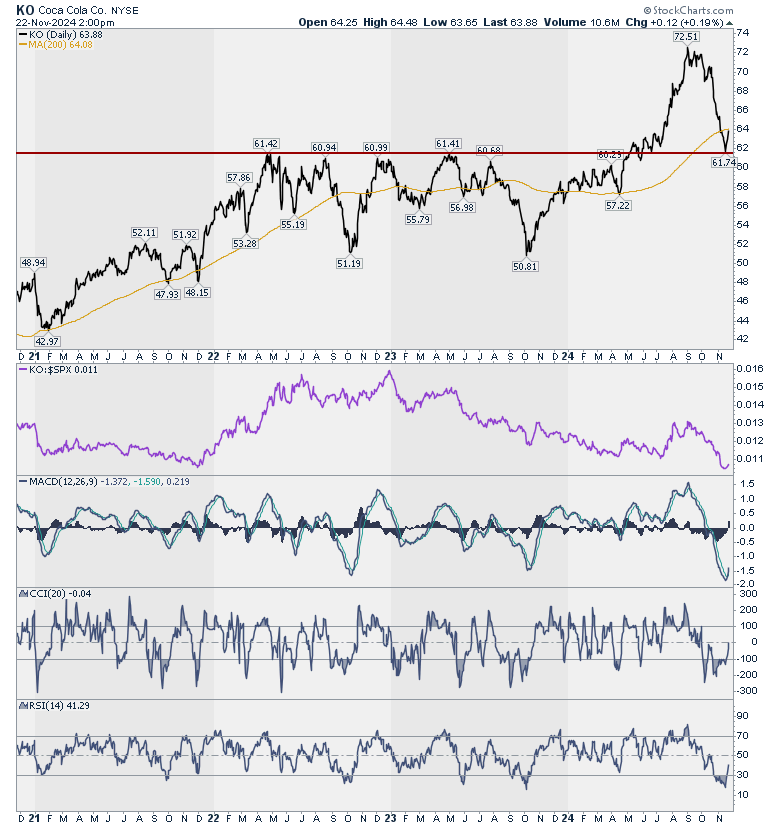

KO: עוד תבנית גרף אטרקטיבית, כמו ED, ודיבידנד של 3%.

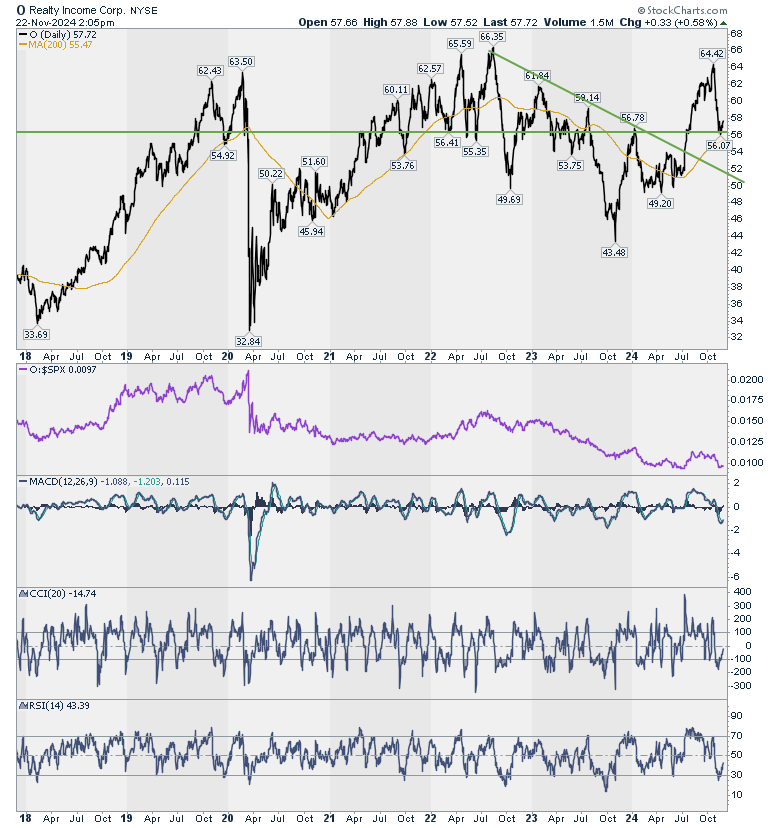

O: נחשבת אריסטוקרטית דיבידנד. חברת נדל״ן אמריקאית וותיקה. 5.5% דיבידנד.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד. הכותב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.

- 6.רק מט"ח בג'ארה. (ל"ת)שוקע 27/11/2024 10:28הגב לתגובה זו

- 5.כותב 27/11/2024 08:26הגב לתגובה זובשילוב תשואת דיבידנד של 3% ומעלה. אפשר להגיע לתשואת דיבידנד ממוצעת של 4% ויותר בתיק והיא מהווה ריכוך של סיכון הירידה ופיצוי בעליה על הסולידיות של המניות.

- 4.משקיע 26/11/2024 08:31הגב לתגובה זובאנבידיה משקיעים (או לא) כי היא חברה שמייצרת ערך לעולם על ביטקוין מהמרים כי זה כלום, אין לו שום ערך ממשי והוא גם לא מייצר שום ערך אלא ציפייה כי אדם אחר יקנה אותו בסכום גבוה יותר, על פניו זה משתלם אך בודאי זו לא "השקעה"

- שמואל 27/11/2024 11:17הגב לתגובה זוהתייחסות נכונה מאוד. ביטקוין מזכיר את הצבעוני בהולנד.

- 3.אזרח 26/11/2024 04:11הגב לתגובה זוביטקוין זה אויר היצע מול ביקוש, ואבידיה זה יקר מאוד ואלה שנמצאים בא נראה לי שאלה משקיעים שלא יודעים למכור וגם רוצים לאכול הכל וגם חושבים שיש רק עליות אין ירידות פנטזיונרים

- 2.אנונימי שמבין 25/11/2024 21:34הגב לתגובה זואפשר להבין מהכתבה שהכותב לא מבין שאי אפשר להשוות נכס השקעה כמו ביטקוין למניה כמו נבידיה. אפשר להשוות אותו לזהב לדוגמא. זה כמו להשוות את נבידיה לsnp500. אין קשר. ובכל אופן אחרי שנים של חוסר רגולציה, ארהב נכנסת לתקופה של רגולציה מסיבית על שוק הקריפטו. מה שניתן רוח גבית לכל מניות ההקריפטו ולביטקוין בפרט.

- אורי 27/11/2024 16:31הגב לתגובה זוהכתבה הזו כמו להשוות בין שוק הזהב או הפיאט מול מנייה כזו או אחרת! ביטקוין הוא תחליף לריזרב שמירת ערך הכסף כנגד האינפלציה

- 1.טלי 25/11/2024 18:01הגב לתגובה זולמה או או כשאפשר גם באנבידיה וגם בchiper mining