קופות הגמל הניבו תשואה של 18.6% בשלוש שנים; מה עשתה הקופה שלך?

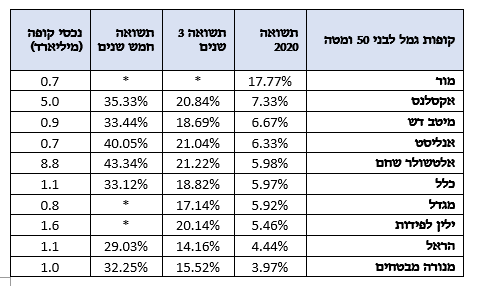

קופות הגמל במסלול גילי עד 50 הניבו תשואה ממוצעת של 7% ב-2020. כך עולה מנתוני ביזפורטל. מדובר בתשואה שממחישה בעיקר את ההתאוששות המהירה של שוק ההון מהשפעות נגיף הקורונה ואת החשיבות של הישענות על חסכונות לטווח ארוך, תוך הפרשה חודשית.

מור היא החברה עם התשואה הטובה ביותר במסלול עם תשואה של 17.8%. ההישג והתשואה של מור מרשימים לכל הדעות, אם כי ביקרנו אותם בעבר ככאלו שמסתמכים על הנפקות פרטיות שמניבות תשואה גבוהה כאשר ההון המנוהל הוא קטן יחסית. במור טוענים כי מדובר בניהול השקעות מבוסס אנליזה וניתוח שמאפשר להשיג תשואה עודפת.

במקום השני במסלול נמצאת אקסלנס עם תשואה של 7.3%, מיטב דש נמצאת במקום השלישי עם תשואה של 6.7%.

אלטשולר שחם מנצחת בטווח בינוני-ארוך

בטווח הארוך יותר של שלוש שנים מובילה אלטשולר שחם עם תשואה של 21.2%, במקום השני אנליסט עם תשואה של 21%. בטווח של חמש שנים אלטשולר שחם עלתה 43.3% ואנליסט עלתה 40.1% והן המובילות.

קופות גמל לעמיתים עד 50

הממונה על הביטוח צודק

התשואה הממוצעת ב-2020 של קופות הגמל גבוהה יותר מזו של קרנות הפנסיה, בעיקר בשל קופות קטנות כמו של מור שמצליחות להפוך את הקטנות שלהן ליתרון עבור החוסכים. נתונים אלו מעניקים גושפנקה לרצון של הרגולטור לאפשר לבתי השקעות נוספים בשוק לנהל קרנות פנסיה. עידוד שחקנים חדשים נעשה במסגרת הרפורמה של הרשות שמכונה "פנסיה 2025". הרפורמה כוללת שימוש במערכת ניהול אחידה של כל השחקנים בענף והורדת חסמי הכניסה הטכנולוגיים בתוך כך. על פי תכנון, זו התוכנית העיקרית שתקודם בשנים הקרובות ותגרום לשינויים בגמל ובפנסיה ביחד.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

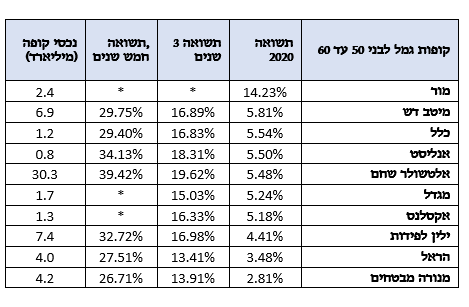

מסלול 50-60

קופת הגמל של מור מובילה גם את מסלול גילי 50 עד 60 עם תשואה שנתית של 14.2%. במקום השני נמצאת מיטב דש עם תשואה של 5.8% וכלל עם תשואה של 5.5% נמצאת במקום השלישי. בטווח של שלוש שנים מובילה הקרן של אלטשולר שחם עם עלייה של 19.6%, במקום השני אנליסט עם תשואה של 18.3% בטווח של חמש שנים עלתה אלטשולר שחם 39.4% ואנליסט עלתה 34.1%.

קופות גמל לבני 50 עד 60

ירידה בדמי הניהול

בשנים האחרונות נרשמה ירידה עקבית בדמי הניהול של קופות הגמל. בדוח הממונה על רשות שוק ההון ל-2019, לפיו דמי הניהול בקופות הגמל ירד ל-0.27% מההפקדות. מדובר על שיעור ממוצע של פחות מחצי מזה שנגבה על ידי החברות המנהלות ב-2015 (שיעור של 0.79%). גם דמי הניהול מהצבירה ירדו ביותר מ-10% וירדו ל-0.57%.

הדבר החשוב ביותר שחוסכים צריכים להבין הוא שדמי הניהול הם אישיים (כך נהוג גם בביטוחי מנהלים וקרנות פנסיה) ויש מקום להתמקחות בין העמית למנהלים. מתוך כך קיימים פערים בין שיעורי דמי הניהול שמשלמים עמיתים בקרב המעסיקים הגדולים שזוכים להטבות לבין החוסכים באופן אישי. הממונה על הביטוח הזכיר את מגדל, כלל, הפניקס ומנורה ככאלו כחברות שאצלן ניתן למצוא פערים בדמי הניהול בין עמית לעמית.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

כך או אחרת, התחרות צפויה אף להתגבר בשנים הקרובות בענף הגמל. זאת כאשר ועדת הכספים תדון באפשרות לנייד עמיתים בקופות גמל מחברה אחת לאחרת, גם אם הם בעלי חוב כתוצאה שלקחו מעל חשבון החיסכון שלהם. הענקת הלוואה לעמיתים בענף קופות הגמל היא אחת ההלוואות הטובות לצרכנים במשק. זאת בשל אינטרס ברור של החברה המנהלת לספק את ההלוואה כדי לשמר את העמית אצלה (כל עוד יש לך הלוואה, לא תוכל לעזוב את הקופה). האפשרות לעבור מקופה לקופה, כאשר החוב שלך לקופה יעבור איתך, ככל הנראה תגדיל את התחרות, אך תפגע באותה השעה בתנאי ההלוואה שנותנות החברות. זאת בשל הירידה ביכולת של ההלוואה לשמר את העמית.

*הנתונים של פסגות לא התקבלו במערכת עד כה. נכון לנובמבר הקופה של פסגות הניבה תשואה של 3.55% ב-12 חודשים לאחור. במשך שלוש שנים הניבה תשואה של 13.38%. הקופה לגילי 50 עד 60 הניבה תשואה של 3.07% ב-12 חודשים ו-13.70% במשך שלוש שנים.

- 9.יוסי 23/01/2021 22:21הגב לתגובה זובשבוע

- 8.בן 23/01/2021 14:52הגב לתגובה זואיזה תשואות פח. לא תתעוררו שם.. אעביר את כל חסכונותיו מכם עד בשקל האחרון למובילות.

- 7.כותבי תרחישים 20/01/2021 11:40הגב לתגובה זוכל פעם שפנינו לחברה עם מסמכים ואישורי פטור ממס הכנסה הם היתעללו בלקוחות- רק איומים לפניה למפקח - הענין הושב=חלקית בלבד- לא ברור מדוע חבר מחוברים למנורה?????

- 6.היכן גב' כהן ופסגות ? (ל"ת)ירושלמית 20/01/2021 09:30הגב לתגובה זו

- 5.אנונימי 20/01/2021 09:30הגב לתגובה זופסגות והלמן אלדובי

- 4.חיים 20/01/2021 09:26הגב לתגובה זוומתקשים לקבל את פער התשואות

- 3.משקיע 20/01/2021 09:00הגב לתגובה זומקווה שהתעשתו השנה בשביל הלקוחות שלהם כי אם לא אני העביר מה שכבר יש לי שם למקום אחר

- 2.דניאל 20/01/2021 09:00הגב לתגובה זואני הפסדתי בקופת גמל להשקעה של כלל שפתחתי בתחילת 2018 והוצאתי באמצע 2019

- 1.אלי רימון 20/01/2021 08:28הגב לתגובה זועל פיקדונות. כפי הנראה מדובר בגאונות של כחול לבן