לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר ייפתח השבוע על רקע הנעילה הצורמת של שבוע המסחר בוול סטריט, האנליסטים מעריכים שהמשק האמריקאי בדרך לסטגפלציה - הלחם של שתי המילים, סטגנציה (קיפאון) ואינפלציה. כמו כן, הם צופים כי גם השנה שוק המניות ימשיך להיות תנודתי אך בסיכומו של דבר ישיג ביצועים חיוביים.

שבוע המסחר בוול סטריט ייפתח ביום שלישי, בעקבות יום מרטין לותר קינג שיצוין מחר (שני).

עונת הדוחות נפתחת

ירית הפתיחה של עונת הדוחות בוול סטריט, נורתה בסוף השבוע עם פרסום תוצאותיהן של הבנקים והגופים הפיננסים הגדולים. כולם, למעט בלאקרוק (שפספסה את הצפי במעט) עקפו את צפי האנליסטים הן בשורה העליונה והן בשורה התחתונה. השבוע, ידווח שורה של חברות מרכזיות במשק האמריקאי וביניהן:

יום ג' - GOLDMAN SACHS UNITED COMMUNITY BANKS

יום ד' - BANK OF AMERICA MORGAN STANLEY UNITED AIRLINES

יום ה' -AMERICAN AIRLINES NETFLIX PPG INDUSTRIES INC

יום ו' - SCHLUMBERGER LTD

השוק והפד' מאמינים בתרחיש מאוד יוצא דופן

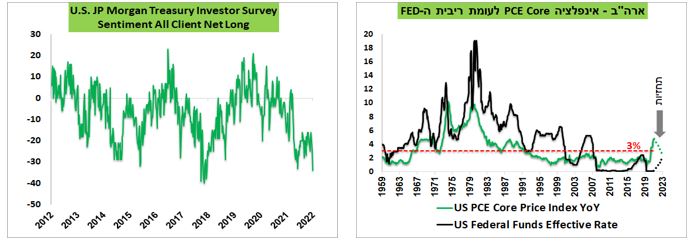

אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שתשואת האג"ח ל-10 שנים בארה"ב עלתה שבוע רביעי ברציפות. לדבריו, סנטימנט המשקיעים ביחס לאג"ח הממשלתיות, כפי שבא לידי ביטוי בסקר של JP Morgan הנו אחד השליליים ביותר בעשור. להערכתו, "כל עוד השווקים והפד' ממשיכים לדבוק בתחזית לפיו עליית ריבית לכ-2% בשנתיים תספיק כדי להוריד אינפלציה נוכחית קרוב לתחום היעד, הסיכון לשוק האג"ח יישאר גבוה".

כמובן שבמציאות יכול להתממש כל תרחיש, גם זה שהפד' והשוק מגלמים. אולם, הניסיון מלמד אותנו שבשישים השנים האחרונות כל פעם שמדד המחירים PCE Core, שעלה בשנה האחרונה ב-4.7% (הקצב צפוי לעלות לכ-5% אחרי שיתפרסם מדד דצמבר), עלה מעל 3%, נדרש להביא ריבית הפד' מעל גובה האינפלציה כדי להחזיר אינפלציה מתחת ל-3%.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

לאור זאת, הוא מעריך כי "בנסיבות הקיימות השוק צריך לגלם ריבית הפד'גבוהה משמעותית ברמה של לפחות 3% כדי שיחס סיכון/סיכון בשוק האג"ח יהפוך לאטרקטיבי יותר. האפיק המנייתי ימשיך להיות תנודתי כל עוד שוק האג"ח מתאים את עצמו לתרחיש יותר סביר של עליית ריבית. אולם, אנו מעריכים שבסופו של דבר הוא ישיג השנה ביצועים חיוביים בהשפעת הצמיחה הגבוהה וגידול ברווחיות החברות."

מקור: Bloomberg, מיטב דש ברוקראז'

סטגפלציה בארה"ב? כן הם בדרך לשם

השנה החדשה החלה עם חולשה משמעותית בשווקים אשר מגיעים (בקצב איטי אמנם) להבנה של המציאות איתה אנו נצטרך להתמודד בשנה הקרובה. גיא בית אור, הכלכלן הראשי של פסגות בית השקעות, מנסה להסביר מהי אותה מציאות?, ומדוע לראייתם מדובר בסטגפלציה.

לדבריו, "המחצית הראשונה של 2022 תהיה מאופיינת בחולשה בפעילות הכלכלית, אינפלציה גבוהה ופד שמעלה ריבית באגרסיביות. לא תמהיל אידיאלי לשוקי המניות שגם סובלים מרמות מכפילים מאוד גבוהות. לפחות לראייתנו, יש מקום לגוון את תיק ההשקעות מחוץ לארה"ב – בעיקר ישראל ואירופה ובמידה מסוימת גם חלק מהשווקים מתעוררים מהווים כיום אלטרנטיבות השקעה טובות יותר ביחס לארה"ב בה צריכים לנקוט במשנה זהירות".

- סין עוברת למתקפה - מדיניות כלכלית מרחיבה בשנה הבאה

- סיכום 2025: וול סטריט מפגינה עוצמה, מיום ה"שחרור" ועד לשיא כל הזמנים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

למה? נתחיל ממדד המחירים לצרכן שעלה מקצב שנתי של 6.8% ל-7.0% ואינפלציית הליבה זינקה לקצב של 5.5%, מספרים שלא ראינו מאת תחילת שנות ה-80. המעניין בנתון האחרון היה שקצב האינפלציה האיץ שדווקא רכיב האנרגיה התמתן (במעט). מה שהוביל לעלייה הנוספת במדד היה האצה בסעיף הדיור וזינוק נוסף במחירי המכוניות כאשר האינפלציה בענפי השירותים ממשיכה להיות גבוהה. האינדיקציות שאנו מקבלים מהשוק הפרטי הן לגבי המכוניות והן לגבי שכירויות הן שסעיפים אלו עוד צפויים להאיץ בחודשים הקרובים באופן שימשיך להעלות את אינפלציית הליבה.

אז זה החלק של ה-"נציה" (אינפלציה) איפה ההשלמה למילה הקשה הזו – "סטגנציה"? ("סטג" – סטגנציה, מיתון). מנתוני השבוע האחרון – מכירות קמעונאיות ואמון הצרכנים. המכירות הקמעונאיות הפתיעו משמעותית מטה בארה"ב עם חולשה רוחבית משמעותית – בין אם זה מכירות רכבים, מוצרי אלקטרוניקה ביגוד או מזון, נרשמו ירידות חדות בכל הסגמנטים. כתוצאה מנתוני חודש דצמבר, תחזית התרומה של הגידול בצריכה הפרטית לרבעון האחרון נחתכה ביותר מחצי מתרומה של 3.1 נ"א לתרומה של 1.4 נ"א לצמיחה – כך על פי מודל הצמיחה של שלוחת הפד באטלנטה".

האצה באינפלציה

לבסוף, יונתן כץ וכלכלני לידר שוקי הון מפנים זרקור לכך שבחודש דצמבר האינפלציה עלתה ב-5% ועלתה ב-7% שנה אחורה (בהתאם לציפיות), האצה מ-6.8% לפני חודש. אינפלציית הליבה עלתה ב-0.55% וב-5.5% שנה אחורה (האצה מ-4.9%), השוק ציפה לאינפלציית ליבה מעט מתונה יותר של 0.5% ו-4.5%.

- 2.סתם אחד 16/01/2022 23:44הגב לתגובה זואם הם אפילו לא מצליחים להשמע מאוד אופטימיים צפו לתיקונים וירידות.

- 1.שלי 16/01/2022 18:54הגב לתגובה זוירד השנה 15%

- חחחחח (ל"ת)אבירם 16/01/2022 20:12הגב לתגובה זו

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

סין מניות

סין מניותסין עוברת למתקפה - מדיניות כלכלית מרחיבה בשנה הבאה

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, כדי להניע מחדש את הצמיחה הכלכלית

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, במטרה להניע מחדש את הצמיחה הכלכלית. על פי הצהרה רשמית של משרד האוצר, הממשלה מתכננת הרחבה ניכרת של ההוצאה התקציבית. המדיניות החדשה באה על רקע אתגרים כלכליים מורכבים, ובראשם משבר נדל"ן ממושך ולחצים חיצוניים הולכים וגוברים לרבות מלחמת המכסים מול ארה"ב, אם כי חשוב להדגיש כי סין מצאה תחליפים לשוק האמריקאי, ומול ירידה משמעותית במכירות לארה"ב היא מעלה מכירות בשווקים אחרים בעולם.

השקעות אסטרטגיות במגזרי העתיד

ההשקעות הממשלתיות יתמקדו בתחומים אסטרטגיים: ייצור מתקדם, חדשנות טכנולוגית ופיתוח הון אנושי. צעדים אלו חיוניים כדי להשאיר את סין תחרותית בשווקים העולמיים וגם כדי להתגבר על משבר הנדל"ן שקיים במדינה שפוגע בתעסוקה ובביקושים הפנימיים.

משרד האוצר הסיני הדגיש כי הביקושים המקומיים יהוו את עמוד השדרה של הצמיחה ב-2026. התכנית כוללת צעדים להגדלת הכנסות משקי הבית ועידוד הצריכה, תוך הפחתת התלות ביצוא והשקעות זרות. בין היוזמות הבולטות: תכנית לאומית להחלפת מוצרי צריכה, המעניקה סובסידיות לרכישת מכשירי חשמל חסכוניים באנרגיה. התכנית כבר הניבה תוצאות מרשימות, עם עלייה ניכרת בהיקף הרכישות באזורי הפריפריה.

משרד האוצר הסיני מתכנן גם לשפר את מנגנון הנפקת אגרות החוב הממשלתיות, במטרה להבטיח יעילות מירבית והגברת גמישות בניהול התקציב. שינוי זה מגיע על רקע מגבלות המדיניות המוניטרית - עם שיעורי ריבית נמוכים שאינם מאפשרים הפחתה נוספת, הכלים הפיסקליים הופכים למרכזיים יותר. המהלך שם את סין בניגוד למדיניות מצמצמת שאימצו כלכלות רבות אחרות, תוך ניסיון לאזן בין יציבות פיננסית לבין תמריצי צמיחה.

- הרובוטים ישקמו את אירופה? הבנק המרכזי ייעזר ב-AI לטיפול באינפלציה

- כצפוי: הפד' העלה את הריבית ב-0.75%; הריבית בארה"ב עומדת על 4%

- המלצת המערכת: כל הכותרות 24/7

ההחלטה להרחיב את ההוצאה הממשלתית משקפת הבנה עמוקה של המורכבות הכלכלית. כמדינה בעלת היקפי הייצור והצריכה הגדולים בעולם, סין מכירה בצורך להתאים את המדיניות באופן שוטף. בשנה שחלפה, למשל, המדינה סייעה לעסקים קטנים ובינוניים באמצעות הלוואות בערבות ממשלתית, צעד שסייע לשמר רמות תעסוקה יציבות.