הצמיחה בגב ים, הקיטון בריט1: סיכום שנת 2023 בחברות הנדל"ן המניב

חברות הנדל"ן המניב פרסמו בחודש האחרון תוצאות בצפי לרבעון הרביעי של השנה ול- 2023 כולה כאשר המגמה היא ברורה – הפרמטרים התפעוליים מראים שיפור מרשים מול תקופה מקבילה, אך עם ירידה בין הרבעונים כאשר השפעות המלחמה תרמו לכך.

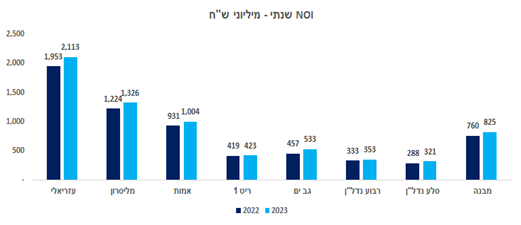

NOI חברות הנדל"ן המניב (IBI)

בסיכום שנתי, החברות מציגות דוחות טובים. הצמיחה בין הרבעונים נמוכה והושפעה ברבעון הרביעי מפרוץ המלחמה. רוב החברות שבסיקור רשמו עלייה מתונה בשיעורי ההיוון ולמרות זאת, אצל רובן נרשמו רווחי שערוך אך הם נמוכים משמעותית אל מול 2022. כמו כן, כלל החברות שומרות על שיעורי תפוסה גבוהים ויציבים", אומר זיו עין אלי, אנליסט נדל"ן, IBI בית השקעות.

עין אלי מעריך כי "ללא השפעות המלחמה רוב החברות היו מציגות שיפור מינורי/סטטי מול הרבעון הקודם, ואנו מעריכים שהמגמה הנ"ל תלווה אותנו לפחות עד החציון הראשון של השנה. גם ברבעון הרביעי של השנה ישנן עדויות על המשך האטה בביקושים (בעיקר לשטחי משרדים) ועל התארכות שלב המשא ומתן בעת חתימה על הסכמים כאשר פרוץ המלחמה החריף את המגמה. חברות נדל"ן דיווחו על עצירות במו"מ בעיקר בחודשיים הראשונים של הלחימה, ולאחר מכן נרשמה התעוררות מסוימת. אנו מעריכים שכל עוד חוסר הוודאות הביטחונית תמשיך לשרור, קצב ההשכרות של שטחים פנויים/פרויקטים חדשים יהיה נמוך".

- IBI: ההכנסות טיפסו ל-378 מיליון שקל וה-EBITDA הסתכם ב-122 מיליון שקל

- "המשקיעים אופטימיים מדי לגבי תוואי הריבית"

- המלצת המערכת: כל הכותרות 24/7

מבחינת שערוכים – פרט למבנה שרשמה הפסדי שערוך בסכום זניח, כלל החברות רשמו רווחי שערוך חיוביים בשנה החולפת אך הם נמוכים משמעותית בהשוואה ל-2022. בכמה? "אנו סבורים שגם בשנה הקרובה חברות ירשמו שערוכים חיוביים בסכומים נמוכים ממה שהורגלנו אליהם וחלק מהחברות יציגו שערוכים שליליים בסכומים לא מהותיים, כאשר חברות בעלות נכסים במעגלים שניים ושלישיים ו/או חברות בעלות נכסי Class B (בדגש על סקטור המשרדים) בעלות סיכוי גבוה יותר לרישום הפסדי שערוך", הוא מנמק.

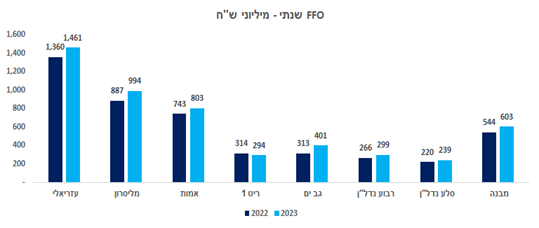

FFO חברות הנדל"ן המניב (IBI)

"מבחינת חברות החשופות לחו"ל – נראה שהגענו למיצוי השערוכים השליליים", צופים ב-IBI. "עדיין קיים סיכוי סביר לרישום שערוכים שליליים נוספים בחציון הראשון של השנה אך הם יהיו נמוכים מהותית מהשנה החולפת, כאשר שינוי מגמה יגיע עם הורדת הריבית בחו"ל. כמו כן, העלייה בקצב פעילות ההשכרות ברבעון האחרון של השנה וצמצום שטחי הסאבלט צפויים לתמוך בכך".

- שוכרים דירה ורוצים לצאת באמצע החוזה? זה אפשרי, הנה התנאים

- הוספת מעלית בבניין ישן: כל מה שצריך לדעת על השבחת הנכס ועלויות הפרויקט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

לגרסתם, נכון לנקודת הזמן הנוכחית, ובעקבות התנודתיות הגבוהה שקיימת בסקטור (ובכלל השוק) בעיקר בעקבות חוסר הוודאות הביטחונית, אשר עלולה להשפיע על האינפלציה וכפועל יוצא על החלטת בנק ישראל בכל הנוגע לריבית, סקטור הנדל"ן המניב נמצא ברובו בתשואת יתר מבחינת תמחור. הם מוסיפים כי "למרות זאת, אנו סבורים שיש לפנות לחברות בעלות חשיפה גבוהה לתחום הלוגיסטיקה, מסחר ותעשייה כגון מליסרון, מבנה, רבוע נדל"ן ועזריאלי, כאשר תחומים אלו הוכיחו את עצמם בשנה האחרונה כיציבים (גם בעת המלחמה) והביקושים לשטחים אלה נותרו גבוהים".

עוד נמצא, בהסתכלות שנתית, כי כלל החברות מציגות שיפור נאה בפרמטרים התפעוליים פרט לריט1 המציגה שיפור של 1% בלבד ב-NOI וקיטון של 6% ב-FFO. הסיבה לכך היא פינוי השטחים המצויים בתהליך שיפוץ והשבחה ברעננה וכן השפעות המלחמה על הכנסות החברה מתחומי המסחר והחניונים אשר הסתכמו לפגיעה של 5 מ' שקל. גב ים מובילה את הרשימה עם שיפור שנתי של 17% אשר נבע בעיקרו מגידול בהכנסות מהשכרת מבנים.

מבחינת ה-FFO השנתי, גב ים מציגה את הצמיחה הגבוהה ביותר מבין החברות המסוקרות עם שיפור שנתי של 28% אשר נבע משיפור בהכנסות ומגידול הכנסות הריבית מפיקדונות החברה. גם מליסרון ורבוע נדל"ן מציגות צמיחה מרשימה של 12% ב-FFO מול שנה קודמת. אצל מליסרון הסיבה היא - חוזקת הקניונים, חזרה מהירה של הקונים לקניונים אשר צמצמו את השפעות המלחמה וממיעוט יציאות ישראלים לחו"ל. אצל רבוע נדל"ן השיפור נבע מהכרה בהכנסה ממכירת דירות למגורים בפרויקט EAST ואשרמן וכן מתמהיל נכסי החברה המוטה מסחר וסופרמרקטים אשר לא נפגע מהמלחמה. לעומת זאת, ריט 1 מציגה קיטון של 6% אל מול שנה קודמת וזאת בעקבות פינוי השטחים וכן מעלייה בהוצאות המימון.

עוד נמצא, כי השפעות המלחמה היו זניחות על תוצאות הרבעון הרביעי ועל השנה כולה. בפרוץ המלחמה, הדעה הרווחת הייתה שחברות בעלות חשיפה גבוהה למסחר נמצאות בסיכון גבוה יותר להיפגע מהשפעותיה מכיוון שמרבית המגבלות חלו על מתחמי מסחר. חברות בעלות חשיפה למסחר יצאו בתכנית הקלות לשוכרים אשר השפעתן הייתה לא מהותית על תוצאות החברות בהסתכלות שנתית.

"בשיחות המשקיעים של חברות הנדל"ן המניב בעלות חשיפה גבוהה למסחר (מליסרון, עזריאלי), דיווחו החברות שתנועת הקונים הלכה וגברה, כאשר לפי מליסרון פדיונות חודש דצמבר מציגים עלייה של 16% לעומת תקופה מקבילה ופדיונות חודש ינואר 2024 מציגים עלייה של 11% לעומת ינואר 2023", מצאו ב-IBI. "גם עזריאלי דיווחה על כך שהשנה הסתיימה בעלייה במספר המבקרים בקניונים, אשר תורגמה לעלייה של 2.2% בפדיונות קניוני הקבוצה לעומת שנה קודמת.

"כמו כן, החברות מציינות כי אתרי הבנייה היו סגורים בתחילת המלחמה, אך נכון לחודש האחרון הפעילות באתרים התחדשה, חלק מהחברות מציינות שעלולים להרשם עיכובים או דחיות בפרויקטים חדשים. שיעורי ההיוון עלו במעט וחלק מהחברות רשמו שערוכים שליליים במהלך הרבעון.

"במהלך השנה הנוכחית שיעורי ההיוון של הרוב החברות עלו אך לא בצורה דרמטית. שיעורי ההיוון של החברות המסוקרות עלו בממוצע בכ- 0.1%, כאשר גב ים מציגה את העלייה הגבוהה ביותר במהלך השנה (0.3%), בעוד ריט 1 מציגה את הירידה הגדולה ביותר (0.22%).

"פרט לרבוע נדל"ן, כלל חברות הנדל"ן המניב שנמצאות בסיקור הציגו ירידה מהותית ברווחי השערוך שנרשמו במהלך השנה החולפת לעומת שנת 2022. אצל רבוע נדל"ן, העלייה ברווחי השערוך אל מול השנה הקודמת נבעה ברובם מחתימת הסכמי השכירות החדשים עם קרפור אשר היו אחראיים לבדם לכ- 50% מסך רווחי השערוך שנרשמו במהלך השנה החולפת.

"מהצד השני, מבנה מציגה את הירידה החדה ביותר כאשר רשמה במהלך השנה החולפת רווחי שערוך שליליים בסכום לא מהותי של 62 מ' שקל, כאשר השערוכים השליליים נרשמו ברבעון האחרון של השנה בגין נכסיה בארץ ובחו"ל, ונבעו בעיקר מירידת ערך השווי של זכויות הבנייה, עלייה בשיעור ההיוון, עלייה בעלויות הבנייה הצפויות וירידה בדמי השכירות".

לסכיום, בחברת ההשקעות מצאנו כי חברות ישראליות בעלות נכסים בחו"ל חשופות להמשך הפסדים, אך קבעו כי "השיא מאחורינו".

"השנה האחרונה הייתה לא פשוטה לחברות הישראליות החשופות לנכסים בחו"ל, בעיקר לאלו מתחום המשרדים. אלוני חץ רשמה במהלך השנה החולפת שערוכים שליליים על החזקותיה בחו"ל בסכום של 2.8 מיליארד שקל שנבעו בעיקרן מהעלאת שיעור ההיוון ושינוי בהנחות עתידיות אודות השכרות. סה"כ מתחילת מחזור העלאת הריבית, רשמה אלוני חץ שערוכים שליליים בגין החזקותיה בחו"ל בסכום כולל של כ-4.1 מיליארד שקל.

"החברה ציינה בשיחת המשקיעים לסיכום 2023 שקצב פעילות ההשכרה עלה לקראת סוף השנה וגבוה בכ- 70% לעומת ערב משבר הקורונה, אשר באה לידי ביטוי בהקיף החוזים שחתמה החברה בארה"ב במהלך הרבעון האחרון. כמו כן, היקפי הסאבלטים נמצאים במגמת ירידה חדה, וקצב התחלות הבנייה נמוך ב- 48% לעומת ערב משבר הקורונה כאשר 58% מהשטחים מושכרים מראש.

- 2.YYY 09/04/2024 09:01הגב לתגובה זומעניין… או YYY איך זה יכול להיות שהדוחות 2023 החברות מציגות שיעור ירידת ערך בנכסים שהוא נמוך מ 2022? השאלה היא אחת ויחידה(!) כמו עם חנן מור, האם גם כאן מדובר על: טעות, הטעיה, או מעבר לכך?

- 1.גב ים יופי של השקעה!!! (ל"ת)אור 09/04/2024 08:51הגב לתגובה זו