בהשפעת מחירי הדיור: עליה ברכישת דירות ששוויים עולה על 3 מיליון שקל

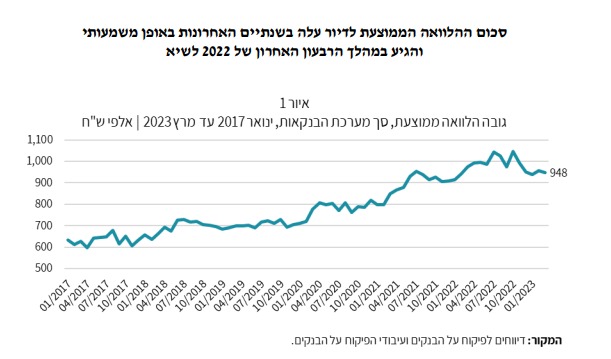

מערכת הבנקאות פרסמה היום את הסקירה השנתית לשנת 2022. השורה התחתונה ברורה לכולנו: עליית הריבית השפיעה מאוד על ההחזר החודשי - השאלה היא עד כמה. כידוע, היקף ההלוואות לדיור גדל בשנים האחרונות לצד עלייה במחירי הדירות הנרכשות ועלייה בסכום ההלוואה הממוצעת לדיור. משקלם של עשירוני ההכנסה הגבוהים בסך כל העסקאות עלה והחל מהרבעון האחרון של שנת 2022 חלה האטה בביצועי האשראי למטרת מגורים. בבנק מסבירים כי העלייה בסכום ההלוואה הממוצעת היא, בין השאר, על רקע ההאצה בקצב העלייה של מחירי הדירות, שבמסגרתה עלה שיעור ההלוואות שנועדו למימון רכישה של נכסים בשווי גבוה יותר ושיעורן עבור נכסים ששווים עולה על 3 מיליון שקל, מסך ההלוואות שניתנו גדל מ-25% בחודש דצמבר 2021 ל-31% בחודש מרץ 2023.

העלייה בשווי הנכס הממומן באה לידי ביטוי גם בעלייה בשיעור ההלוואות שניטלו על ידי משקי בית עם הכנסה גבוהה יחסית, בהשוואה למשקי בית עם הכנסה נמוכה. בולטת במיוחד העלייה במשקלן של הלוואות שניטלו על ידי 2 הכנסה בינונית מסך ההלוואות החדשות, אשר הוכפל משיעור של 10% בלבד בשנת 2017 לשיעור של 20% מההלוואות החדשות שניטלו במהלך 2022.

כך, לפי בנק ישראל, נראית העליה בגובה סכום ההלוואה הממוצעת - 948 אלף שקל ברבעון האחרון של 2022:

כמו כן, הגידול בסכום ההלוואה הממוצעת לדיור, יחד עם השינויים בסביבה המקרו-כלכלית (העלייה בריבית בנק ישראל ובמדד המחירים לצרכן), תרמו לעלייה בסכום ההחזר החודשי. בבנקים הדגישו כי ניתוח השינויים בהחזרים החודשיים של ההלוואות לדיור שניטלו בין השנים 2017 עד 2022 העלה שממוצע סכום ההחזר החודשי עלה בין 554 ש"ח ל-873 שקל, זאת נוכח עליית ריבית בנק ישראל ובשל תרומתה של העלייה בשיעור האינפלציה.

שנת 2022 וראשית 2023 אופיינו בשינויים בסביבה המקרו כלכלית. כך, למשל, עלה שיעור האינפלציה בשנת 2022 עד ל-5.3%, בהשוואה ל-2.8% בשנת 2021 וריבית בנק ישראל עלתה במהלך שנת 2022 ועד אפריל 2023 לרמה של ,4.5%, לאחר שעמדה עד לחודש אפריל 2022 על 0.1%. אפשר לראות שעם עליית הריבית גם היקף המשכנתאות קטן בתקופה הנסקרת וחלה האטה במחירי הדיור. כמו כן נצפו בתקופה זו גם עליות משמעותיות בתשואות האג"ח הממשלתיות. עליית ריבית בנק ישראל הובילה גם לעלייה בשיעורי הריבית על משכנתאות חדשות, בכלל המסלולים.

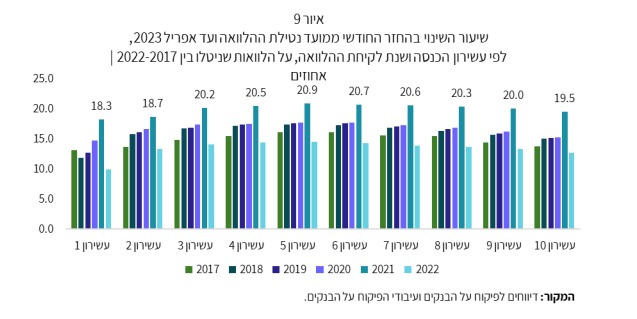

בגרף הבא אפשר לראות את שיעור השינוי בהחזר החודשי במשכנתא שנלקחה השנה לעומת 5 השנים הקודמות:

כמו כן, הגידול בסכום ההלוואה הממוצעת לדיור, יחד עם השינויים בסביבה המקרו-כלכלית (העלייה בריבית בנק ישראל ובמדד המחירים לצרכן), תרמו לעלייה בסכום ההחזר החודשי. בבנקים הדגישו כי ניתוח השינויים בהחזרים החודשיים של ההלוואות לדיור שניטלו בין השנים 2017 עד 2022 העלה שממוצע סכום ההחזר החודשי עלה בין 554 ש"ח ל-873 שקל, זאת נוכח עליית ריבית בנק ישראל ובשל תרומתה של העלייה בשיעור האינפלציה.

שנת 2022 וראשית 2023 אופיינו בשינויים בסביבה המקרו כלכלית. כך, למשל, עלה שיעור האינפלציה בשנת 2022 עד ל-5.3%, בהשוואה ל-2.8% בשנת 2021 וריבית בנק ישראל עלתה במהלך שנת 2022 ועד אפריל 2023 לרמה של ,4.5%, לאחר שעמדה עד לחודש אפריל 2022 על 0.1%. אפשר לראות שעם עליית הריבית גם היקף המשכנתאות קטן בתקופה הנסקרת וחלה האטה במחירי הדיור. כמו כן נצפו בתקופה זו גם עליות משמעותיות בתשואות האג"ח הממשלתיות. עליית ריבית בנק ישראל הובילה גם לעלייה בשיעורי הריבית על משכנתאות חדשות, בכלל המסלולים.

בגרף הבא אפשר לראות את שיעור השינוי בהחזר החודשי במשכנתא שנלקחה השנה לעומת 5 השנים הקודמות:

"יש שונות רבה בהיקף העלייה בסכום ההחזר החודשי בין הלווים, בין היתר, על רקע השוני הן בתמהיל ההלוואה הממוצעת והן בגובהה. עבור הלוואות שניטלו ב-2021 חל השינוי המשמעותי ביותר בגובה ההחזר החודשי הממוצע", מצאו בבנק ישראל. "סכום ההחזר החודשי עלה בקרב כל עשירוני ההכנסה – העלייה בסכום ההחזר החודשי הינה גדולה יותר בקרב עשירוני ההכנסה הגבוהים, אולם שיעור העלייה הגבוה ביותר נצפה בקרב עשירוני ההכנסה 4 עד 7, מה שמשקף נטל גבוה יותר עבור לווים אלה".

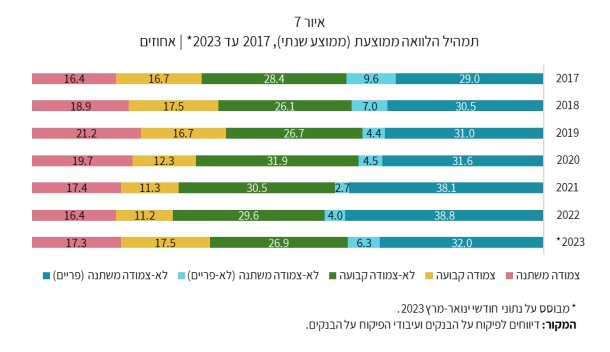

הבנק מצא כי גם תמהיל ההלוואה השתנה. אפשר לשים לב לעלייה במרכיב הפריים במהלך השנים, לעומת הירידה המשמעותית בשנה האחרונה. אנשים זיהו כי הריבית גבוהה מדי. כעת, הם חוששים מהפריים, שאם יירד בשנה הקרובה, הם עשויים למצוא את עצמם ממחזרים את ההלוואה.

הנה הטבלה שמוכיחה שהתמהיל השתנה:

"יש שונות רבה בהיקף העלייה בסכום ההחזר החודשי בין הלווים, בין היתר, על רקע השוני הן בתמהיל ההלוואה הממוצעת והן בגובהה. עבור הלוואות שניטלו ב-2021 חל השינוי המשמעותי ביותר בגובה ההחזר החודשי הממוצע", מצאו בבנק ישראל. "סכום ההחזר החודשי עלה בקרב כל עשירוני ההכנסה – העלייה בסכום ההחזר החודשי הינה גדולה יותר בקרב עשירוני ההכנסה הגבוהים, אולם שיעור העלייה הגבוה ביותר נצפה בקרב עשירוני ההכנסה 4 עד 7, מה שמשקף נטל גבוה יותר עבור לווים אלה".

הבנק מצא כי גם תמהיל ההלוואה השתנה. אפשר לשים לב לעלייה במרכיב הפריים במהלך השנים, לעומת הירידה המשמעותית בשנה האחרונה. אנשים זיהו כי הריבית גבוהה מדי. כעת, הם חוששים מהפריים, שאם יירד בשנה הקרובה, הם עשויים למצוא את עצמם ממחזרים את ההלוואה.

הנה הטבלה שמוכיחה שהתמהיל השתנה:

בינתיים, בנק ישראל ממשיך לעקוב אחר ההתפתחויות בשוק ההלוואות לדיור והעלייה בסכום ההחזר החודשי והציפייה הפיקוחית היא כי הבנקים ימשיכו לנטר לקוחות שמתקשים לעמוד בהחזרים החודשיים וימשיכו לסייע להם במידת הצורך במסגרת הכלים שעומדים לרשותם, כפי שהחלו לעשות מסוף שנת 2022.

בינתיים, בנק ישראל ממשיך לעקוב אחר ההתפתחויות בשוק ההלוואות לדיור והעלייה בסכום ההחזר החודשי והציפייה הפיקוחית היא כי הבנקים ימשיכו לנטר לקוחות שמתקשים לעמוד בהחזרים החודשיים וימשיכו לסייע להם במידת הצורך במסגרת הכלים שעומדים לרשותם, כפי שהחלו לעשות מסוף שנת 2022.

- 2.עמית 14/05/2023 16:12הגב לתגובה זוזה מעל ל 14 שנים כתבות ממומנות 24 שעות ביממה יום יום שנה שנה עד שזה הפך כמו סם שסופק לאחר שהצלחתי להפוך את עמך לצורכי הסם הזה בקיצור יש פה שכבה של עשירים ששורצים בצפון תל אביב ומסביבה ולהם אין שיעבוד והם מחוץ לעדר וכל היתר שזה 80% מהעם כבר משועבדים לכל חייהם לבנקים וכבר אבוד להם מזמן וכל אחד למזלו אם ניתפס בחכה או לא

- 1.דניאל 14/05/2023 14:36הגב לתגובה זוהשתעבדות כלכלית ל 30 שנה תעברו על הרווחים של הקבלנים, הבנקים וממשלה כל הרווחים על הגב של המשתעבדים למה ככה ? !!