קרנות הנאמנות הגדולות בישראל: מה מושך מיליארדי שקלים לניהול הבינוני?

לא תמיד הגודל מעיד על איכות, גם לא במקרה הזה. קרנות הנאמנות הגדולות ביותר בישראל מתמקדות בעיקר בקרנות אג"חיות, או כאלה המתחלקות בין רוב אג"ח (בין 70% ל-90%) ומיעוט מניות (10-30%), ולא בולטות לחיוב בשום צורה, למרות הנהירה המאסיבית של הישראלים לאותן קרנות.

>>> למדור קרנות הנאמנות של ביזפורטל

בדקנו את קרנות הנאמנות הגדולות בישראל - מה הן מציעות ללקוחות? מה ההישגים שלהן? ולמה הן מושכות כל כך הרבה כספים? לפחות השאלה האחרונה נותרה לעת עתה תעלומה.

במיוחד הדברים אמורים לגבי מור. החברה שאינה בולטת לרעה בכלל אך גם לא מרשימה במיוחד לטובה היא המובילה מבחינת היקף הכספים המנוהל בלא מעט קטגוריות. למור קרן הנאמנות המשקיעה במניות הגדולה בישראל, הגמישה הגדולה ביותר, קרן ה-10\90 הגדולה ביותר, וגם בשאר הקטגוריות היא מתברגת די גבוה באופן יחסי מבחינת היקף הכספים המנוהל. מדוע? לא ברור, אבל כל הכבוד למשווקים.

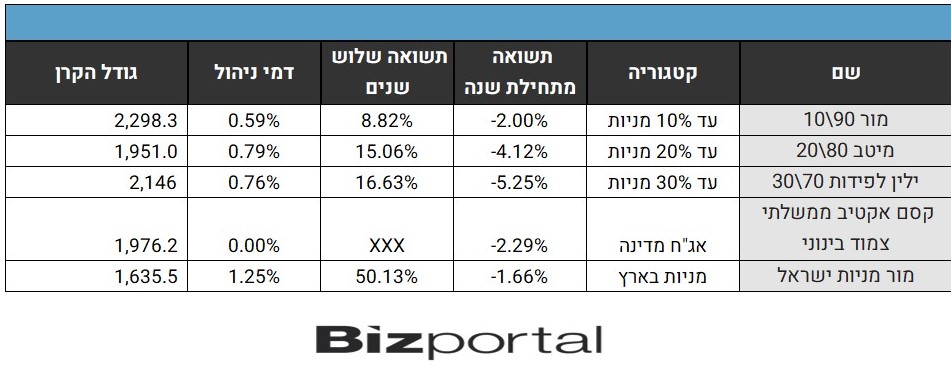

אז מי הן קרנות הנאמנות הגדולות בישראל? ראשית נציין כי התעלמנו מהקרנות הכספיות שמחזיקות 3 מתוך 4 הקרנות הגדולות ביותר (מיטב כספית היא הגדולה ביותר ללא תחרות ומנהלת 4.3 מיליארד שקל). כמו כן, הוספנו את קרן הנאמנות המנייתית (מניות ישראל) הגדולה ביותר, אף על פי שיש קרנות אג"חיות גדולות מממנה שלא נכנסו לטבלה. להלן אם כן הקרנות הלא כספיות הגדולות בישראל:

- תיק ההשקעות שלכם צריך להיות גם בסחורות? התשובה של גולדמן סאקס

- למה לשים כסף בפיקדון? הנה אלטרנטיבה מעניינת

- המלצת המערכת: כל הכותרות 24/7

למרות הירידות בשוק האג"ח, הישראלים עדיין מעדיפים בגדול קרנות סולידיות, או לכל הפחות כאלה הנחשבות סולידיות. כאלה המשקיעות את כל או רוב מוחלט של הכסף בשוק האג"ח, אך "מטבלות" במעט מניות, וזאת גם אם נתעלם מהקרנות הסולידיות ביותר - הכספיות. למעשה הקרן המנייתית לא הייתה אמורה להיות כלל בטבלת הגדולות והכנסנו אותה "בחסד" שכן ישנן קרנות אג"חיות אחרות גדולות ממנה.

בתחום הקרנות הממשלתיות משום מה מובילה קרן עם קטגוריית השקעה מאד ספציפית - אג"ח מדינה צמוד בינוני שהיא בין חמש הקרנות הגדולות בישראל. השקעה בקטגוריה הספציפית הזו בתקופה של ריביות עולות איננה נטולת היגיון ומנסה להיחשף לסיכוי מסוים לרווח מבלי להיפגע יותר מדי מהליך העלאת הריבית שפוגע יותר באג"חים הארוכים. בכל זאת קצת משונה שקרן כל כך ספציפית מצליחה לצבור כל כך הרבה השקעות שהופכות אותה לאחת מהגדולות בישראל.

הקרנות הגדולות לוקחות דמי ניהול סולידיים עד גבוהים במקצת. 0.56% הם שיעור הגיוני של דמי ניהול לקרן נאמנות שברובה היא אג"חית, ו-0.76% יכול להיחשב מעט גבוה. גם דמי ניהול של 1.25% לקרן מנייתית לא נחשבים גבוהים במיוחד.

- תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

אולם, כפי שאמרנו, הנקודה הברורה ביותר העולה מתוך הנתונים היא שלא מדובר בקרנות המצטיינות שיש לתעשיית הקרנות להציע. מור 10\90 לא נמצאת בין 25 הקרנות הטובות בקטגוריה של עד 20% מניות מתחילת השנה. בתשואה ל-3 שנים היא נמצאת במקום ה-26 עם הבדל של כ-10% מהמובילה. בכל זאת 2.3 מיליארד שקלים מצאו את דרכם דווקא לקרן הזאת ולא ל-25 האלטרנטיביות המוצלחות יותר, מה שמציב אותה בתור קרן הנאמנות הגדולה בישראל (שאינה כספית).

מור מניות ישראל לא נמצאת בין ה-20 הטובות בקטגוריה מתחילת השנה למרות שהיא מובילה מבחינת גודל הקרן בקרנות המנייתיות. במבט לשלוש שנים היא ניצבת רק במקום ה-50 כשלבית ההשקעות מור עצמו יש 3 קרנות מנייתיות טובות יותר. מיטב 20\80 נמצאת במקום ה-49 מתחילת השנה, ובמקום ה-14 בטווח זמן של שלוש שנים, אך עם הבדל לא משמעותי מהמובילה של כ-4%.

הקרנות הגדולות בישראל אם כן לא מצליחות להתבלט מבחינת הישגים ובכל זאת מושכות השקעות בהיקפים עצומים ביחס למתחרות. האם היועצים בבנקים פשוט "מזרימים" את הלקוחות לאותן קרנות מוכרות ונוחות? האם הקרנות נהנות מתזרים השקעות נדיב אחר? ייתכן שיש פה ביטוי למה שמכונה "יתרון לקוטן" - היכולת לנהל בצורה טובה ורווחית יותר סכומי כסף קטנים יחסית. ייתכן אם כן שהקרנות הללו הציגו ביצועים טובים כשהיו קטנות יותר ומשכו כתוצאה מכך הרבה השקעות, אולם מתקשות להציג את אותן תשואות עם היקף נכסים מנוהל גבוה בהרבה.

- 4.מהמקובלות... שמנהלי תיקים חיים טוב על חשבון הפריארים... (ל"ת)חנני 25/07/2022 20:50הגב לתגובה זו

- 3.אני תמיד מטבל קרנות בסחוג (ל"ת)רן 25/07/2022 19:17הגב לתגובה זו

- 2.דניאל 25/07/2022 18:41הגב לתגובה זוכל כמה ימים יוצאת כתבה שבאה להשמיץ את הקרנות נאמנות. חלק ניכר מהקרנות מכות את הבנצ'מארק באופן עקבי בשנים האחרונות. קורה גם למנהל השקעות טוב שיהיו לו תקופות פחות מוצלחות. ואם בדני ניהול עסקינן, קרן מנייתית שנתנה במשך שנתיים 30 אחוז+ תשואה שנתית אחרי דמי ניהול של איזה אחוז וחצי. אז וואלה, כל, הכבוד לקרן. כם עוד אחוז דמי ניהול היה בסדר פה.

- חנני 25/07/2022 20:53הגב לתגובה זותזכור את מבחן הקוף .....ואתה מגן על מנהלי התיקים על זה נאמר פריארים לא מתים רק מתחלפים.

- יעקב 25/07/2022 19:58הגב לתגובה זוהם באופן מגמתי מנסים להשמיץ קרנות מנוהלות, זו האג'נדה של האתר.שוכחים להגיד שהרבה מהכסף יושב הרבה זמן בקרנות ונהנה מריבית דריבית ולא מעוניין לשלם מס

- 1.היינו שמחים אם הייתם מצביעים על הטובות בכל קטגוריה 25/07/2022 18:26הגב לתגובה זוהיינו שמחים אם הייתם מצביעים על הטובות בכל קטגוריה השנה ועל הדמי ניהול שלהן

- הטובות של אתמול הן הגרועות של מחר (ל"ת)נסיגה לממוצע 25/07/2022 21:02הגב לתגובה זו

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגחלל נופלת 4.7%, מדד הבנקים עולה 1.2%, מדדי הדגל עולים עד 0.9%

השבוע נפתח בעליות של מדדי הדגל, וגם מגזר הפיננסים פותח בירוק, לאחר הנפילות של יום חמישי; נכנסים ליום ראשון האחרון שבו ייערך מסחר לפני מעבר למתכונת שני-שישי; אנרג'יקס מתממשת קלות - על מה נסגר המכרז המוסדי ומה זה אומר למניה?

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהם לא הכו את השוק. השוק היכה אותם. בעיה שלישית, קטנה יותר שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות. המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - אז מי באמת צודק ולמי אפשר להאמין (אם בכלל)? הנה התשובה: תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.

חוץ מזה יש חשש ששישי יהיה יום מסחר "מת" או דל מאוד בנזילות בגלל כניסת השבת. בעוד שבוול סטריט המסחר

בעיצומו, בישראל הגופים המוסדיים והסוחרים הדתיים עשויים לצאת מהשוק מוקדם בעיקר בתקופת החורף בה השבת נכנסת מוקדם מה שעשוי להוביל למסחר מקוטע ופחות יעיל דווקא בשעות הקריטיות של סוף השבוע.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7