לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע ירידות השערים הצורמות בשבוע החולף, בסיכום החודש הגרוע ביותר של הנאסד"ק מאז 20008. האנליסטים מתרכזים הנתוני המאקרו שהתפרסמו בשבוע החולף, ומנסים להעריך כיצד ישפיעו על השוק וההחלטות המוניטריות של הפד' בשבוע הקרוב.

למדור קרנות נאמנות של ביזפורטל

עונת הדוחות נמשכת

הדוחות הבולטים השבוע:

יום ב' - EXPEDIA INC NXP SEMICONDUCTOR

יום ג' - PFIZER BIOGEN IDEC AIRBNB, INC LYFT INC CL A

יום ד' - MODERNA CVS CAREMARK CORP UBER TECHNOLOGIES

יום ה' - ROYAL CARIBBEAN CRUISES CROCS INC

יום ו' - UNDER ARMOUR A

בגזרת הישראליות:

יום ב'- גלמד אינמוד סרגון אודיוקודס (US) סולאראדג' אורמת טכנו 0.64%

יום ג' - טבע (US) ורוניס מדיוונד סאפיינס (US) רדוור טוקספייס

יום ו ' - אינוביד

התמ"ג אומנם ירד, אך הנתונים הכלכליים השוטפים בארה"ב די חזקים

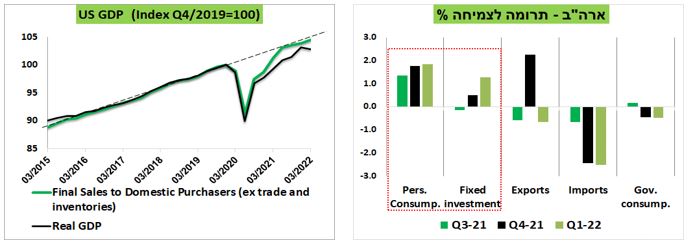

לאחר שביום חמישי התפרסמו נתוני התמ"ג המפתיעים שההצביעו על ירידה ברבעון הראשון של השנה, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש מסביר שהירידה לא ממש מעידה על חולשה בכלכלה. לדבריו, "דווקא הרכיבים העיקריים של הביקושים המקומיים, הצריכה הפרטית וההשקעות בנכסים קבועים, תרמו לצמיחה יותר מאשר בשני הרבעונים הקודמים. בעיקר "האשמים" בירידה בתמ"ג הגירעון בחשבון השוטף (הפרש בין היצוא ליבוא) והירידה במלאים. בסה"כ, הביקושים המקומיים (Final Sales to Domestic Purchasers) מזמן סגרו את הפער מול המגמה ארוכת הטווח.

מקור: Bloomberg, מיטב דש ברוקראז'

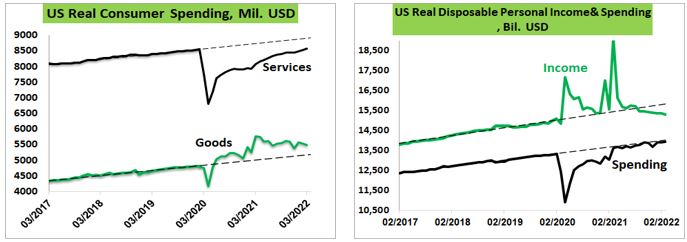

לכך הוא מצרף את העובדה שההוצאה הצרכנית הריאלית בארה"ב צומחת בדיוק בהתאם למגמה ארוכת הטווח. הצרכנים עדיין צורכים מוצרים מעל המגמה ארוכת הטווח והשירותים מתחתיה, אך הפערים נסגרים בהדרגה. ההכנסה הריאלית של משקי הבית ממשיכות להישחק ולאיים על המשך גידול בצריכה הפרטית. כדי לתמוך ברמת הצריכה, משקי הבית מקטינים שיעור החיסכון שירד באפריל ל-6.2% לעומת ממוצע של כ-7.5% בשנתיים שקדמו למגפה.

מקור: Bloomberg, מיטב דש ברוקראז'

לכך הוא מצרף את העובדה שההוצאה הצרכנית הריאלית בארה"ב צומחת בדיוק בהתאם למגמה ארוכת הטווח. הצרכנים עדיין צורכים מוצרים מעל המגמה ארוכת הטווח והשירותים מתחתיה, אך הפערים נסגרים בהדרגה. ההכנסה הריאלית של משקי הבית ממשיכות להישחק ולאיים על המשך גידול בצריכה הפרטית. כדי לתמוך ברמת הצריכה, משקי הבית מקטינים שיעור החיסכון שירד באפריל ל-6.2% לעומת ממוצע של כ-7.5% בשנתיים שקדמו למגפה.

מקור: Bloomberg, מיטב דש ברוקראז'

הפד' יעלה את הריבית במהלך השבוע

ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מעריכים שהפד' יעלה את הריבית ב-50 נ”ב בדיון ה-FOMC בשבוע הבא וגם ישיק את מהלך ההידוק כמותי, בהיקף חודשי של כ-95 מיליארד דולר. שכן דברים ברוח זו נאמרים לאחרונה על ידי בכירי פד רבים. היו"ר פאוול ציין שיש צורך ברור להחזיר את עמדת המדיניות המוניטרית ממרחיבה לניטרלית ולאחר מכן לעבור לעמדה מגבילה ומצמצמת יותר אם זה מה שנדרש.

לדבריהם, "הדגש הוא על מדרגות גדולות יחסית של העלאת הריבית בתחילת הדרך, זאת על מנת להגדיל את מידת היעילות בטווח הקרוב וגם בכדי להגיע לרמות שיא ריבית נמוכות יותר בהמשך מאשר אלו שהיו מגיעים אליהן בתהליך הדרגתי, מתון וממושך. גם חברות פד מתונות יחסית כמו לייל ברינרד, סגנית היו"ר, ומרי דיילי, מצביעות על צורך בשתי העלאות של 50 נ"ב כל אחת בהחלטות הקרובות. יש גם מספר חברי פד שתמכו בצעדי "הלם" עם עלייה גדולה יותר של 75 נ”ב.

השווקים מצפים שהפד יחזיר את הריבית לרמה הניטרלית של 2.4% עוד לפני סוף השנה הנוכחית ולאחר מכן ימשיך להעלות את הריבית לכמעט 3.5% בשנה הבאה, מה שיתמוך בהחזרת הריבית הריאלית לרמה חיובית על פני עקום התשואות ובכך הפד ישיג את יעד הביניים הבלתי מוצהר שלו של ריבית ריאלית שכבר לא תהיה שלילית, אלא חיובית, וכנראה ברמה של אחוז אחד ויותר".

לקראת סוף השנה נראה את האינפלציה מתחילה לדעוך

מדד הנאסד"ק ירד במהלך החודש בכמעט 13%, החודש הגרוע ביותר שלו מאז 2008. מניות הטכנולוגיה הגדולות שהובילו את העליות בשנתיים האחרונות וגרמו ללא מעט פעילים בשוק לדקלם שוב ושוב את המשפט "הפעם זה שונה", הראו שגם הפעם זה כנראה ממש לא שונה וירדו בחדות. אחרי חודש שכזה השאלה שכולם שואלים את עצמם היא האם זה כבר זמן טוב לקנות את הירידות או שיהיה זמן טוב יותר לעשות זאת בעתיד?תשובה ברורה לכך אין לאף אחד אבל בהתחשב בכך שמדיניות הפד היא כנראה הגורם מס' 1 לירידות, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות מנסה להעריך כיצד היא תיראה בחודשים הקרובים.

הוא מחל את דריו לצד ההציע מחד ולצד הביקוש מאידך. לדבריו, "לגבי צד ההיצע התמונה פחות טובה מכפי שהערכנו לפני חודש או חודשיים. ראשית, מדיניות הקורונה של הממשל הסיני ממשיכה להיות מחמירה והסגרים מתחילים לתת את אותותיהם. סין סגרה את הפעילות במפעלים רבים ובנמלים כך ששרשראות האספקה העולמיות ימשיכו להיות בעייתיות בתקופה הקרובה. מספר האוניות שעוגנות מחוץ לנמלים בלוס אנג'לס חזר לעלות וצפוי אף לזנק כשסין תסיר את הסגרים והסחורות שמחכות בנמלים בסין ישלחו בבת אחת לשאר העולם. אגב, למי שחושב שסין נהנית מהסגרים האלו אז החדשות האחרונות שמגיעות על היווצרות שוק שחור רחב (אישורי נהיגה בשנחאי נרכשים ב-2000 דולר ויותר על ידי קמעונאים שרוצים לשנע סחורות ללקוחות שלהם) ואי שקט חברתי מתחילות להזכיר תקופות פחות טובות של סין. שנית, המתח בין רוסיה לאירופה רק מתגבר עם עצירת הגז לפולין עד כדי כך שגרמניה הסכימה במהלך שבוע שעבר ליישם באופן הדרגתי סנקציות על הנפט הרוסי. התחממות מזג האויר והגדלת יבוא הנפט לאירופה מהמתחרים (בעיקר מאבו-דאבי) מאפשרים לאירופים להיות ניציים יותר במאבק הזה, מה שיתמוך במחירי האנרגיה גם בתקופה הקרובה.

מנגד, בצד הביקוש הולכים ומתגברים הסימנים להאטה שעשויה להפחית את הלחצים האינפלציוניים במחצית השנייה של השנה. התכווצות התוצר ברבעון הראשון נובעת ממגוון גורמים אבל היא גם מאותתת על ההאטה בביקוש כאשר צריכת המוצרים התכווצה ב-0.1% וצריכת השירותים עלתה בעיקר בזכות זינוק בצריכת שירותי בריאות בגל האומיקרון. מעבר לכך, הפער בין עליית המחירים וההאטה בצריכה יביא בשלב כלשהו שלהערכתנו אינו רחוק להקלה גם על לחצי השכר. דוגמא טובה לתהליך כזה ניתן לראות בענף המלונאות בארה"ב, שם המחירים עלו לשיא של כל הזמנים (ממוצע של 146 דולר ללילה למי שמתכנן נסיעה), 10.9% גבוה יותר מהרמה שלפני הקורונה. מצד שני, שיעור התפוסה עדיין נמוך ב-6.2% מהרמה שלפני הקורונה. עליית המחירים הכללית ובעיקר עליית השכר לא מותירה כרגע ברירה לבעלי המלונות אבל ברור גם שתהליך כזה לא יחזיק מעמד ובשלב כלשהו נראה שחלק מהמלונות ייסגרו, היצע העובדים בתחום יגדל ועליית המחירים תאט.

לכן, גרינפלד מעריך שלקראת סוף השנה וביתר שאת בתחילת 2023 נראה את האינפלציה מתחילה לדעוך. בצד ההיצע התהליך עשוי להתעכב ולא להיות מהיר וחד כפי שהערכנו קודם לכן אבל בכל מקרה ניתן להניח ירידה של כ-2.5%-3% מצד זה. בכל מקרה, מה שבאמת מעניין את הפד זה צד הביקוש ופה צפוי להירשם השינוי המהותי ביותר שישפיע על מדיניות הפד. בשורה התחתונה אנו מעריכים שבחודשים הקרובים הפד ימשיך להעלות את הריבית בקצב מהיר מאוד (50 נ"ב ביום רביעי והסתברות גבוהה להעלאה של 75 נ"ב ביוני) אך גם שלקראת סוף השנה המסרים שלו יהיו פחות ניציים. קריאות הרגעה מצד הפד או אפילו היווצרות של ציפיות לכאלו צפויות להקל גם על השווקים ובעיקר על שוק המניות.

מקור: Bloomberg, מיטב דש ברוקראז'

הפד' יעלה את הריבית במהלך השבוע

ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מעריכים שהפד' יעלה את הריבית ב-50 נ”ב בדיון ה-FOMC בשבוע הבא וגם ישיק את מהלך ההידוק כמותי, בהיקף חודשי של כ-95 מיליארד דולר. שכן דברים ברוח זו נאמרים לאחרונה על ידי בכירי פד רבים. היו"ר פאוול ציין שיש צורך ברור להחזיר את עמדת המדיניות המוניטרית ממרחיבה לניטרלית ולאחר מכן לעבור לעמדה מגבילה ומצמצמת יותר אם זה מה שנדרש.

לדבריהם, "הדגש הוא על מדרגות גדולות יחסית של העלאת הריבית בתחילת הדרך, זאת על מנת להגדיל את מידת היעילות בטווח הקרוב וגם בכדי להגיע לרמות שיא ריבית נמוכות יותר בהמשך מאשר אלו שהיו מגיעים אליהן בתהליך הדרגתי, מתון וממושך. גם חברות פד מתונות יחסית כמו לייל ברינרד, סגנית היו"ר, ומרי דיילי, מצביעות על צורך בשתי העלאות של 50 נ"ב כל אחת בהחלטות הקרובות. יש גם מספר חברי פד שתמכו בצעדי "הלם" עם עלייה גדולה יותר של 75 נ”ב.

השווקים מצפים שהפד יחזיר את הריבית לרמה הניטרלית של 2.4% עוד לפני סוף השנה הנוכחית ולאחר מכן ימשיך להעלות את הריבית לכמעט 3.5% בשנה הבאה, מה שיתמוך בהחזרת הריבית הריאלית לרמה חיובית על פני עקום התשואות ובכך הפד ישיג את יעד הביניים הבלתי מוצהר שלו של ריבית ריאלית שכבר לא תהיה שלילית, אלא חיובית, וכנראה ברמה של אחוז אחד ויותר".

לקראת סוף השנה נראה את האינפלציה מתחילה לדעוך

מדד הנאסד"ק ירד במהלך החודש בכמעט 13%, החודש הגרוע ביותר שלו מאז 2008. מניות הטכנולוגיה הגדולות שהובילו את העליות בשנתיים האחרונות וגרמו ללא מעט פעילים בשוק לדקלם שוב ושוב את המשפט "הפעם זה שונה", הראו שגם הפעם זה כנראה ממש לא שונה וירדו בחדות. אחרי חודש שכזה השאלה שכולם שואלים את עצמם היא האם זה כבר זמן טוב לקנות את הירידות או שיהיה זמן טוב יותר לעשות זאת בעתיד?תשובה ברורה לכך אין לאף אחד אבל בהתחשב בכך שמדיניות הפד היא כנראה הגורם מס' 1 לירידות, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות מנסה להעריך כיצד היא תיראה בחודשים הקרובים.

הוא מחל את דריו לצד ההציע מחד ולצד הביקוש מאידך. לדבריו, "לגבי צד ההיצע התמונה פחות טובה מכפי שהערכנו לפני חודש או חודשיים. ראשית, מדיניות הקורונה של הממשל הסיני ממשיכה להיות מחמירה והסגרים מתחילים לתת את אותותיהם. סין סגרה את הפעילות במפעלים רבים ובנמלים כך ששרשראות האספקה העולמיות ימשיכו להיות בעייתיות בתקופה הקרובה. מספר האוניות שעוגנות מחוץ לנמלים בלוס אנג'לס חזר לעלות וצפוי אף לזנק כשסין תסיר את הסגרים והסחורות שמחכות בנמלים בסין ישלחו בבת אחת לשאר העולם. אגב, למי שחושב שסין נהנית מהסגרים האלו אז החדשות האחרונות שמגיעות על היווצרות שוק שחור רחב (אישורי נהיגה בשנחאי נרכשים ב-2000 דולר ויותר על ידי קמעונאים שרוצים לשנע סחורות ללקוחות שלהם) ואי שקט חברתי מתחילות להזכיר תקופות פחות טובות של סין. שנית, המתח בין רוסיה לאירופה רק מתגבר עם עצירת הגז לפולין עד כדי כך שגרמניה הסכימה במהלך שבוע שעבר ליישם באופן הדרגתי סנקציות על הנפט הרוסי. התחממות מזג האויר והגדלת יבוא הנפט לאירופה מהמתחרים (בעיקר מאבו-דאבי) מאפשרים לאירופים להיות ניציים יותר במאבק הזה, מה שיתמוך במחירי האנרגיה גם בתקופה הקרובה.

מנגד, בצד הביקוש הולכים ומתגברים הסימנים להאטה שעשויה להפחית את הלחצים האינפלציוניים במחצית השנייה של השנה. התכווצות התוצר ברבעון הראשון נובעת ממגוון גורמים אבל היא גם מאותתת על ההאטה בביקוש כאשר צריכת המוצרים התכווצה ב-0.1% וצריכת השירותים עלתה בעיקר בזכות זינוק בצריכת שירותי בריאות בגל האומיקרון. מעבר לכך, הפער בין עליית המחירים וההאטה בצריכה יביא בשלב כלשהו שלהערכתנו אינו רחוק להקלה גם על לחצי השכר. דוגמא טובה לתהליך כזה ניתן לראות בענף המלונאות בארה"ב, שם המחירים עלו לשיא של כל הזמנים (ממוצע של 146 דולר ללילה למי שמתכנן נסיעה), 10.9% גבוה יותר מהרמה שלפני הקורונה. מצד שני, שיעור התפוסה עדיין נמוך ב-6.2% מהרמה שלפני הקורונה. עליית המחירים הכללית ובעיקר עליית השכר לא מותירה כרגע ברירה לבעלי המלונות אבל ברור גם שתהליך כזה לא יחזיק מעמד ובשלב כלשהו נראה שחלק מהמלונות ייסגרו, היצע העובדים בתחום יגדל ועליית המחירים תאט.

לכן, גרינפלד מעריך שלקראת סוף השנה וביתר שאת בתחילת 2023 נראה את האינפלציה מתחילה לדעוך. בצד ההיצע התהליך עשוי להתעכב ולא להיות מהיר וחד כפי שהערכנו קודם לכן אבל בכל מקרה ניתן להניח ירידה של כ-2.5%-3% מצד זה. בכל מקרה, מה שבאמת מעניין את הפד זה צד הביקוש ופה צפוי להירשם השינוי המהותי ביותר שישפיע על מדיניות הפד. בשורה התחתונה אנו מעריכים שבחודשים הקרובים הפד ימשיך להעלות את הריבית בקצב מהיר מאוד (50 נ"ב ביום רביעי והסתברות גבוהה להעלאה של 75 נ"ב ביוני) אך גם שלקראת סוף השנה המסרים שלו יהיו פחות ניציים. קריאות הרגעה מצד הפד או אפילו היווצרות של ציפיות לכאלו צפויות להקל גם על השווקים ובעיקר על שוק המניות.

- 9.ברבור שחור. החודש הגרוע מאז 2008.תעשו חשבון. (ל"ת)H 01/05/2022 19:22הגב לתגובה זו

- 8.שלי 01/05/2022 18:00הגב לתגובה זולפני חודשיים כתבתי לכם כי מדד נסדק יתמוטט מתחת ל12500 ומדד 35 1980בקרוב הרבה יותר גרועמסדק ל11300 מדד 35 1890

- 7.לילי 25/04/2022 07:56הגב לתגובה זוהבורסה תרד עד אשר יראו באופק שוב הורדת ריבית כתוצאה מבלימת אינפלציה . בלימת האינפלציה לא צפויה בשנה הקרובה .

- דני 02/05/2022 03:43הגב לתגובה זומשבר הפריים זה כלום לעומת מה שהטיפשים בפד יגרמו

- 6.ליאור 24/04/2022 23:19הגב לתגובה זונאסדק לכיוון ה 10,000 עד סוף שנה

- 5.דודו 24/04/2022 21:16הגב לתגובה זוולצער כולם הם בודדים .כל השאר מנסים לקלוע כדי שתהיה להם עמדת מינוף.

- השפוי האחרון 24/04/2022 23:42הגב לתגובה זולא אנליסט ולא מנתח ולא מנתח פלסטי.. הכל לפי התנהגות הצרכנים ופסיכולוגיה כלכלית. תקשיבו לפודקאסטים שלו מלפני שנתיים ולפני שנה כל התחזיות שלו התממשו בול. אחד לאחד!! וגם מדבר שם על מה צפוי לשוק ההון בארץ ובחול ובפרט מה צפוי בשוק הנדלן בארץ.

- 4.יחזקאל 24/04/2022 19:52הגב לתגובה זואיך יתכן שהחברות עוקפות את התחזיות כל הזמן?, מישהו פה עושה קומבינה להרצה?

- ציון קובסי 24/04/2022 22:47הגב לתגובה זוכל ההתרסקיות של ה FAANG היו בגלל דחות שהיו נמוכות מהתחזיות

- 3.ציון קובסי 24/04/2022 19:15הגב לתגובה זונסד"ק 100 ידשדש עד 2024

- 2.אען אינפלציה.זה עדין אפקט החלת והמענקים.וזה יפול.בקרוב (ל"ת)י 24/04/2022 18:02הגב לתגובה זו

- 1.מה יהיה וכל אחד הופך לנביא בעירו.הכל יחזור לעלות כ 24/04/2022 17:38הגב לתגובה זומה יהיה וכל אחד הופך לנביא בעירו.הכל יחזור לעלות ככה היה וכך יהיה.

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

סין מניות

סין מניותסין עוברת למתקפה - מדיניות כלכלית מרחיבה בשנה הבאה

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, כדי להניע מחדש את הצמיחה הכלכלית

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, במטרה להניע מחדש את הצמיחה הכלכלית. על פי הצהרה רשמית של משרד האוצר, הממשלה מתכננת הרחבה ניכרת של ההוצאה התקציבית. המדיניות החדשה באה על רקע אתגרים כלכליים מורכבים, ובראשם משבר נדל"ן ממושך ולחצים חיצוניים הולכים וגוברים לרבות מלחמת המכסים מול ארה"ב, אם כי חשוב להדגיש כי סין מצאה תחליפים לשוק האמריקאי, ומול ירידה משמעותית במכירות לארה"ב היא מעלה מכירות בשווקים אחרים בעולם.

השקעות אסטרטגיות במגזרי העתיד

ההשקעות הממשלתיות יתמקדו בתחומים אסטרטגיים: ייצור מתקדם, חדשנות טכנולוגית ופיתוח הון אנושי. צעדים אלו חיוניים כדי להשאיר את סין תחרותית בשווקים העולמיים וגם כדי להתגבר על משבר הנדל"ן שקיים במדינה שפוגע בתעסוקה ובביקושים הפנימיים.

משרד האוצר הסיני הדגיש כי הביקושים המקומיים יהוו את עמוד השדרה של הצמיחה ב-2026. התכנית כוללת צעדים להגדלת הכנסות משקי הבית ועידוד הצריכה, תוך הפחתת התלות ביצוא והשקעות זרות. בין היוזמות הבולטות: תכנית לאומית להחלפת מוצרי צריכה, המעניקה סובסידיות לרכישת מכשירי חשמל חסכוניים באנרגיה. התכנית כבר הניבה תוצאות מרשימות, עם עלייה ניכרת בהיקף הרכישות באזורי הפריפריה.

משרד האוצר הסיני מתכנן גם לשפר את מנגנון הנפקת אגרות החוב הממשלתיות, במטרה להבטיח יעילות מירבית והגברת גמישות בניהול התקציב. שינוי זה מגיע על רקע מגבלות המדיניות המוניטרית - עם שיעורי ריבית נמוכים שאינם מאפשרים הפחתה נוספת, הכלים הפיסקליים הופכים למרכזיים יותר. המהלך שם את סין בניגוד למדיניות מצמצמת שאימצו כלכלות רבות אחרות, תוך ניסיון לאזן בין יציבות פיננסית לבין תמריצי צמיחה.

- הרובוטים ישקמו את אירופה? הבנק המרכזי ייעזר ב-AI לטיפול באינפלציה

- כצפוי: הפד' העלה את הריבית ב-0.75%; הריבית בארה"ב עומדת על 4%

- המלצת המערכת: כל הכותרות 24/7

ההחלטה להרחיב את ההוצאה הממשלתית משקפת הבנה עמוקה של המורכבות הכלכלית. כמדינה בעלת היקפי הייצור והצריכה הגדולים בעולם, סין מכירה בצורך להתאים את המדיניות באופן שוטף. בשנה שחלפה, למשל, המדינה סייעה לעסקים קטנים ובינוניים באמצעות הלוואות בערבות ממשלתית, צעד שסייע לשמר רמות תעסוקה יציבות.