תיקון בשווקים? אגרות החוב של טבע יורדת לשפל חדש

לחץ מכירות מורגש בימים האחרונים בשוקי האג"ח הגלובליים, כאשר גם שוק האג"ח הקונצרני סבל מהיצעים. מבין הישראליות, טבע (סימול:TEVA) פגיעה במיוחד, כאשר התשואות על החוב שלה עולות לשיא חדש. מניית החברה ירדה בוול-סטריט ב-1.3% ולא השתתפה בתיקון.

התשואה על אגרות החוב של החברה ל-2026 עומדת על 9.1%, שיא חדש ורמה המאותתת שוב על הספק של המשקיעים ביכולתה של החברה לעמוד בהתחייבויותיה. במקביל התשואות על אגרות החוב של החברה לשנת 2028 ו-2024 עלו לרמה של קרוב ל-10%. מניית טבע, אגב שעד לפני כשבועיים היתה במומנטום חיובי (תיקון של 40% תוך מספר שבועות) חזרה לרדת, ואיבדה את רוב העלייה בתיקון.

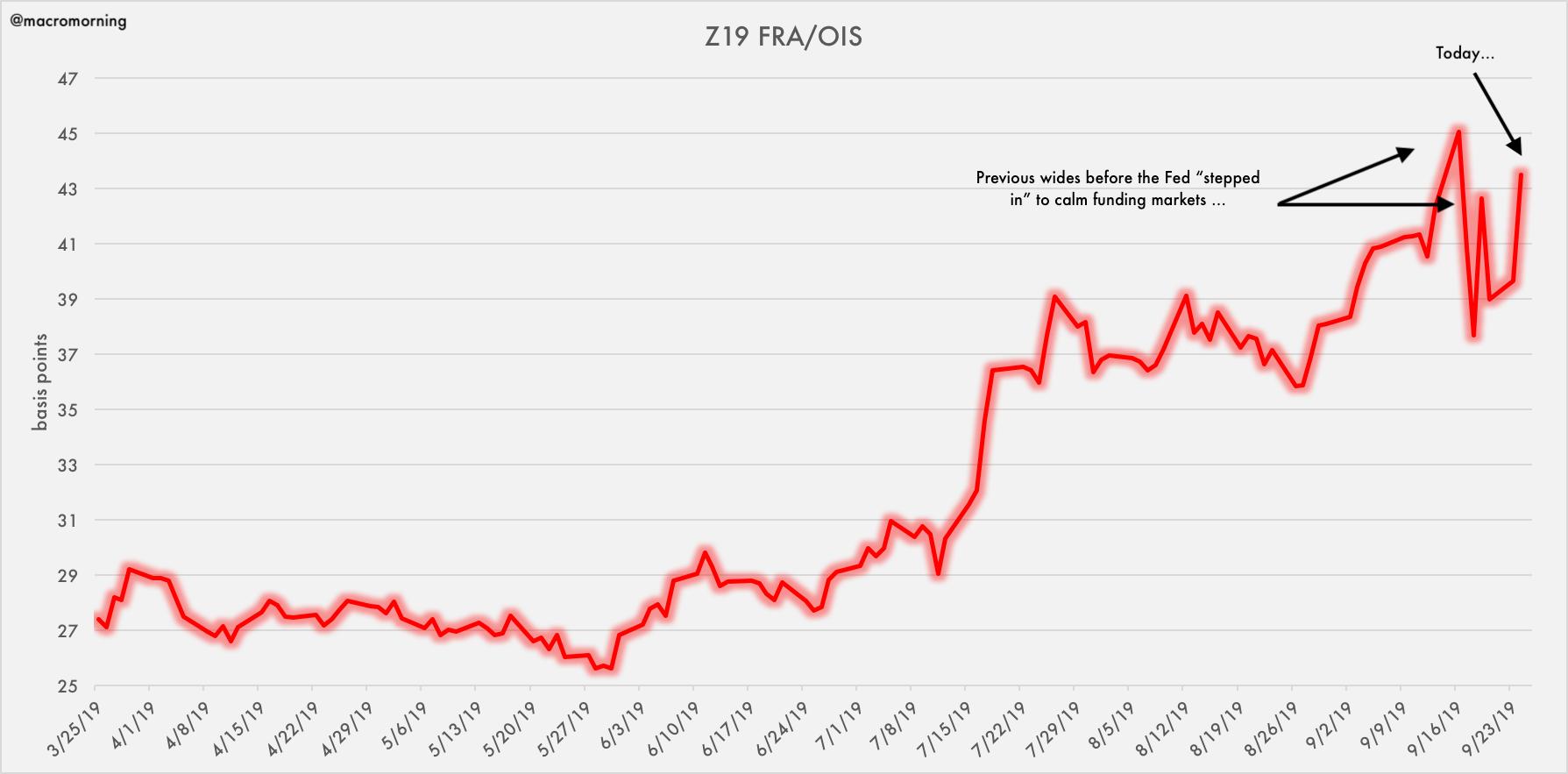

מצוקת הנזילות שהתפרצה בשווקים בשבועות האחרונים (לכתבה המלאה) מהווה כעת חדשות רעות משמעותיות עבור החברה. אם במערכת הבנקאית מתחיל להיות חסר מזומנים, החברות בדירוגים הנמוכים סובלות עוד יותר. החברה עלולה למצוא את עצמה ב"מקום הלא נכון, בזמן הלא נכון" , כפי שהסברנו בחודש שעבר (לכתבה המלאה).

המערכת הבנקאית צופה כי קשיי הנזילות בשוק יחריפו עוד יותר בחודשים הקרובים, צפוי להקשות עוד יותר על טבע

המתרחש בשוקי האג"ח של החברה משפיע גם על מחיר המניה. בתחילת החודש האחרון ביצעה המניה תיקון של קרוב ל-40%, אך מניית החברה החזירה את כל העליות בשבועיים האחרונים, כי ששוק האג"ח אותת בתחילת החודש (לכתבה המלאה).

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- המלצת המערכת: כל הכותרות 24/7

גרף מניית החברה בחודשיים האחרונים: התיקון החד בתחילת החודש נעלם במהירות

- 5.יוסף 26/09/2019 17:49הגב לתגובה זומוכר רק כשמכפיל ! (או מרסק הכול). לדעתי למעלה מ 80% סיכוי להכפיל ומתחת ל- 20% סיכוי להפסד טוטאלי.

- חח 29/09/2019 07:33הגב לתגובה זוחחחחחחחחח

- 4.כתבה רדודה ברמות... (ל"ת)אייל 26/09/2019 11:28הגב לתגובה זו

- 3.הגאפ ל 14$ ייסגר עניין של זמן וסבלנות ! (ל"ת)Rsi -69.10 26/09/2019 08:13הגב לתגובה זו

- 2.משה 26/09/2019 06:46הגב לתגובה זוכל השוק שלנו פה הארץ נשען על מניה אחת בלבד! פח.

- 1.בוריס 26/09/2019 00:18הגב לתגובה זוגוף גדול עם הרבה כסף פיתח מודל מסחר ממוחשב להוריד מחיר מניה במחזורים קטנים ואז קנו הרבה שורטים כנגד מניית טבע אבל ניתקעו כי כל ניסיון של סגירת פוזיציה גורם לשורט סקוויז כמו שהיה בשבוע שעבר אין להם הרבה זמן כי צפוי לטבע רבעון מצויין וגם נראה שהתביעה המפגרת הולכת להתמסס יהיה מעניין בשבועיים הקרובים

- בריה 26/09/2019 20:38הגב לתגובה זואין לה אפשרות לשרת חוב של 26 מיליארד בקושי את הריבית. מחירי הפארמה נשחקים. צפטר 11 בלתי נמנע

- והכתבה הזאת היא מתוך פוזיציה? (ל"ת)דובי 26/09/2019 16:41הגב לתגובה זו