הודו עוזרת לרוסיה במלחמה באירופה - מעבירה תזקיקי נפט זולים לאירופה ויש לזה גם השפעה על בזן

הנפט הרוסי עדיין מניע את אירופה - אבל רק בעזרת הודו. עוד בחודש דצמבר, האיחוד האירופי אסר כמעט על כל ייבוא של נפט גולמי מרוסיה וחודשיים לאחר מכן הרחיב את האיסור לדלקים מזוקקים, זאת כחלק מהסנקציות על רקע המלחמה של רוסיה באוקראינה.

אסף אלמגור, בזן

עם זאת, החרם האירופי לא מנע ממדינות כמו הודו לצבור נפט רוסי זול, להפוך אותו לדלקים כמו סולר, ולשלוח אותו בחזרה לאירופה בתעריף גבוה. המדינה האסייתית בדרך להפוך החודש לספקית הדלקים המזוקקים הגדולה באירופה ובמקביל תרכוש כמויות שיא של נפט גולמי רוסי. "הנפט הרוסי מוצא את דרכו חזרה לאירופה למרות כל הסנקציות, והודו שהגבירה את יצוא הדלק למערב היא דוגמה טובה לכך", אמר האנליסט ויקטור קטונה. "כשהודו לוקחת כל כך הרבה חביות רוסיות, זה בלתי נמנע". כתוצאה מכך, מרווח הזיקו בנפילה חופשית וזה עלול להשפיע לרעה על בתי הזיקוק באירופה וגם אצלנו - בזן ובית הזיקוק של פז שפוצל ונמכר עם אופציה לשפיר. ככל שהמרווח יורד כך כמובן הרווחים יורדים. מרווח הסולר כעת ירד בכ-19 דולר לעומת הממוצע ברבעון שעבר.

מה יקרה לתוצאות בזן?

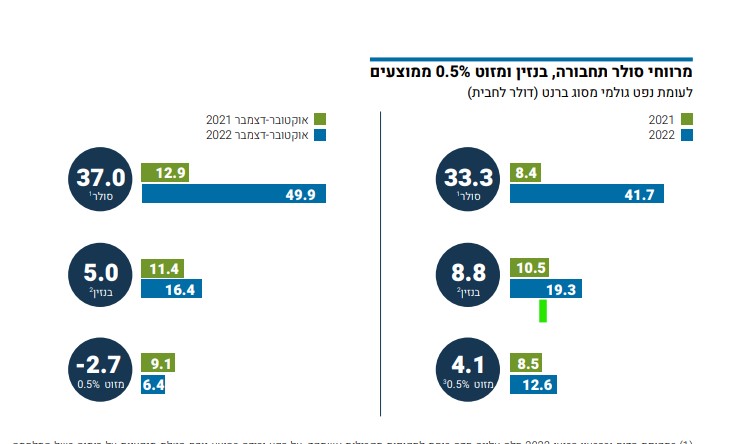

ומה זה אומר על בזן - הנה המרווחים של החברה בשנת 2022, כך שמדובר על ירידה דרמטית במרווח הסולר:

- מחפשים יציבות ושפיות? החברה שתמיד היתה שם בשביל זה

- ישראל והודו מהדקות קשרים כלכליים; הגדלת השקעות בין המדינות

- המלצת המערכת: כל הכותרות 24/7

מרווח בזן ב-2012

הסולר מהווה 40% מהתזקיקים של בזן, כשעם הקרוסין שהוא מוצר דומה מדובר על 50% מהתזקיקים. זה הרבה. המשמעות היא שמחירי הזיקוק יורדים למצב של לפני שנה פלוס, עוד לפני הזינוק הגדול במרווח, כשבמקביל גם ייבוא התזקיקים הופך להיות אטרקטיבי יותר.

עבור האיחוד האירופי יש כאן כמה השלכות. מצד אחד, הגוש זקוק כעת למקורות חלופיים של סולר, לאחר שהוא ניתק את הזרימה הישירה מרוסיה שהייתה בעבר הספקית הגדולה ביותר שלו. עם זאת, בסופו של דבר זה מגביר את הביקוש לחביות ממוסקבה ומשמעותו עלויות הובלה נוספות. משמעות הדבר היא גם תחרות רבה יותר עבור בתי זיקוק הנפט של אירופה שאינם יכולים לגשת לנפט רוסי זול.

המנכ"ל של חברת האנרגיה הספרדית Repsol SA, הוסו ג'ון אימאז, אמר ביום חמישי לתקשורת כי סולר רוסי נכנס לאירופה באופן בלתי חוקי וקרא לרשויות להפסיק את הפעילות. הוא לא דיבר על הסחר דרך הודו אלא על זרימות סולר שמקורן ברוסיה. חקירה ראשונית בעניין על ידי הרשויות הספרדיות לא מצאה ראיות לכך שסולר רוסי נכנס למדינה, אמר גורם ממשלתי ביום שישי והוסיף כי חקירה נמשכת.

- השותפות במאגר אפרודיטה יוצאות ל-FEED בהיקף של 106 מיליון דולר, לקראת FID ב-2027

- דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

יבוא הדלק המזוקק לאירופה מהודו אמור לזנק מעל 360,000 חביות ביום, רמה המתקרבת לכמות היבוא מערב הסעודית. הגעת הנפט הגולמי הרוסי להודו צפויה לעלות על 2 מיליון חביות ביום באפריל, המייצגות כמעט 44% מיבוא הנפט הכולל של המדינה. יותר ממחצית ממשלוחי הנפט של רוסיה הגיעו לאיחוד האירופי ולמדינות ה-G7 לפני שהגוש הטיל את החרם על רוסיה בתחילת 2022.

בתוך קלחת הזיקוק יש כאמור גם נציגות ישראליות שמצבן הורע ויורע מהשת"פ הרוסי-הודי שמוריד את הביקוש לנפט באירופה, מעלה את היקף יבוא התזקיקים ומוריד את המרווחים. בזן בזן -0.41% ראתה בשנה שעברה זינוק במחיר המניה ובשווי בלמעלה מ-50% על רקע העלייה במרווחי הזיקוק. האם כעת נראה ירידה ברווחים? קצת קשה להעלות על הדעת תרחיש בו בזן מצליחה למנוע מעצמה את הירידה במרווחי הזיקוק כפי שקורה כעת בגלל הירידה בביקוש וסביר שהדבר יבוא לידי ביטוי בדוחותיה הכספיים של החברה. פנינו לחברה, אבל לא התקבלה תגובת הנהלת בזן להשפעה של האירועים האלו על החברה ותוצאותיה.

שנת 2022 לא תחזור

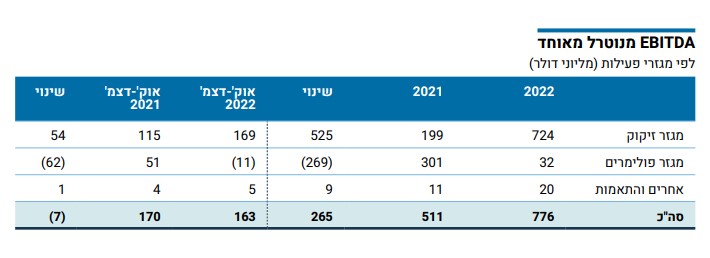

שנת 2022 היתה מרשימה בביצועים העסקיים. ה-EBITDA המנוטרל של בזן הגיע לשיא של 776 מיליון דולר והרווח הנקי של 441 מיליון דולר – פי 2 כמעט משנה שעברה, זה לא יחזור ב-2023, זה יכול אפילו להיות רחוק מכך:

- 2.מיקליס 03/05/2023 07:24הגב לתגובה זווהכי חשוב זה שרוב עלויות השינוע הם על הודו כך ששניהן מרויחות, בנוסף רוסיה צריכה גם נפט וגז בכמות מוגברת לשוק המקומי כי קמו מלא מפעלים שתפקידם להחליף את היבוא מהמערב שהופסק והם נאלצים לייצר בעצמם ועכשיו גם הופכים ליצואנים, האבטלה בשיא שלילי של כל הזמנים ואין ספק שאירופה ירתה לעצמה ברגל , אפילו בתעשיית הרכב יש מלא שיתופי פעולה עם סין, את מקדונלדס וזארה וכל דומיהם החליפו בשניה וגם שם הפכו ליצואנים

- 1.dw 02/05/2023 13:41הגב לתגובה זושווה אולי גם להזכיר פתיחה של בית זיקוק ענקי בניגריה, בגודל של פי 3 מבזן. זה יאפשר לניגריה לזקק בעצמה ולא להזדקק ליצוא נפט למדינה אחרת ומשם לייבא בחזרה תזקיקים. בהתחשב בגודלו (השביעי בגודלו בעולם) סביר שתהיה השפעה מסויימת על מרווחי הזיקוק בעולם. כתבות על ניגריה דווקא מדגישות את התועלת מקיום בית זיקוק במדינה, בעוד שאצלנו קוראים בד"כ ביקורת על בזן, למרות שזו תשתית אנרגיה חיונית ושימושית, לכן שווה להכיר גם את נקודת המבט הזו.

- אחד שיודע 05/05/2023 18:35הגב לתגובה זולניגריה יש נפט והמהלך של ייצוא הנפט וייבוא התזקיקים במקומם יוצר נטל כלכלי מיותר על האוכלוסיה. ישראל בכל מקרה תלויה בייבוא - או של נפט גולמי, או של התזקיקים עצמם ולכן התועלת של החזקת בית זיקוק היא פחותה. אם מוסיפים לזה את העול הכלכלי שנגזר בשל הנטל הבריאותי, כבר כדאי יותר לעבור לייבוא התזקיקים באופן ישיר.

- מיקליס 03/05/2023 07:27הגב לתגובה זורוסיה שותפה גדולה שם, בנתה את התחנה, לימדה אותם לזקק וגם איך לייצא

- dw 03/05/2023 09:17נפט יש בניגריה מזמן. מה שלא היה זה בית זיקוק ולכן הם נאלצו למכור לעולם חומר גלם (נפט), בזול יחסית, ולקנות מהעולם תוצרים (תזקיקים), ביוקר יחסית. כעת, כשיש להם בית זיקוק משלהם, זה כנראה יתרום לכלכלה הניגרית, ועל כך קראתי כמה כתבות. זו נקודה שפחות מסוקרת בישראל, כשבד"כ רואים כתבות ביקורתיות על עצם קיום 2 בתי הזיקוק, בחיפה ואשדוד. בניגריה דווקא הקימו חדש.

מניית הנפט והגז ש-UBS ממליצים עליה

כשמחירי הנפט יורדים, חשוב להסתכל על עלות ההפקה - החברות עם עלות הפקה נמוכה, ייפגעו פחות וירוויחו יותר; על החברה שפועלת בארץ והעתיד שלה הוא בגיאנה

מחיר הנפט מסוג ברנט צנח מכ-73 דולר לפני שנה לרמה של כ-63 דולר - ירידה של כ-14%. זו ירידה שאמורה להיות מכה קשה למניות הנפט. עם זאת, שברון הצליחה להפיק השנה תשואה חיובית קטנה, עובדה המעידה על אופן שונה שבו השוק מתמחר את נכסיה ואת יכולתה לייצר תזרים גם בסביבה מאתגרת. שברון פועלת גם בישראל עם החזקות במאגרי הגז, אבל נראה שהעתיד שלה מצא בגיאנה

ב-UBS מתארים את שברון כמובילה בתחום האפסטרים (חיפוש והפקה). האנליסטים מסבירים שהשוק מתמחר לא רק את מחיר החבית, אלא גם את מלאי הרזרבות, עלויות ההפקה וקצב יצירת המזומנים לטווח ארוך. הם ממליצים על המניה כמועדפת בסקטור וסבורים שהיא צריכה להיסחר בפרמיה על הסקטור מכיוון שהיא עם נכסים איכותיים שמייצרים תזרים חופשי יציב גם בסביבת מחירים נמוכה.

למה ירידת מחירי הנפט לא שוברת את שברון

ירידת מחירי הנפט פוגעת בכל היצרנים, אך בעוצמות שונות. פרמטרים כמו איכות מאגרי ההפקה ועלות הפקה לחבית קובעים את גובה הפגיעה. ככל שהנכסים זולים יותר להפקה (ככל שעלות ההפקה לחבית נפט נמוכה יותר), כך החברה יכולה להמשיך להרוויח, או לפחות לשמור על תזרים חיובי, גם כשהברנט יורד לאזור ה-60 דולר.

שברון נתפסת כחברה שמצליחה לאזן בין מחזוריות הנפט לבין ניהול הון ממושמע, תוך שמירה על תזרים לבעלי המניות גם בתקופות קשות. מניות נפט לא נעות אחד לאחד מול מחיר החבית – יש השפעה של ציפיות עתידיות, החלטות השקעה בפרויקטים, רכישות ומכירות נכסים, ותמחור סיכונים רגולטוריים וגיאופוליטיים. החלטות ההשקעה של שברון בגיאנה משפיעות באופן משמעותי על תפיסת המשקיעים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- המלצת המערכת: כל הכותרות 24/7

רכישת הס והמאגר בגיאנה: הקלף המנצח

נקודת המפנה בסיפור שברון היא רכישת הס, מהלך שהביא חשיפה לרזרבות נפט משמעותיות בגיאנה. אזור זה הפך בשנים האחרונות לאחד ממוקדי ההפקה המעניינים בעולם הודות לשילוב של מאגרים גדולים ועלויות הפקה תחרותיות.

מניית הנפט והגז ש-UBS ממליצים עליה

כשמחירי הנפט יורדים, חשוב להסתכל על עלות ההפקה - החברות עם עלות הפקה נמוכה, ייפגעו פחות וירוויחו יותר; על החברה שפועלת בארץ והעתיד שלה הוא בגיאנה

מחיר הנפט מסוג ברנט צנח מכ-73 דולר לפני שנה לרמה של כ-63 דולר - ירידה של כ-14%. זו ירידה שאמורה להיות מכה קשה למניות הנפט. עם זאת, שברון הצליחה להפיק השנה תשואה חיובית קטנה, עובדה המעידה על אופן שונה שבו השוק מתמחר את נכסיה ואת יכולתה לייצר תזרים גם בסביבה מאתגרת. שברון פועלת גם בישראל עם החזקות במאגרי הגז, אבל נראה שהעתיד שלה מצא בגיאנה

ב-UBS מתארים את שברון כמובילה בתחום האפסטרים (חיפוש והפקה). האנליסטים מסבירים שהשוק מתמחר לא רק את מחיר החבית, אלא גם את מלאי הרזרבות, עלויות ההפקה וקצב יצירת המזומנים לטווח ארוך. הם ממליצים על המניה כמועדפת בסקטור וסבורים שהיא צריכה להיסחר בפרמיה על הסקטור מכיוון שהיא עם נכסים איכותיים שמייצרים תזרים חופשי יציב גם בסביבת מחירים נמוכה.

למה ירידת מחירי הנפט לא שוברת את שברון

ירידת מחירי הנפט פוגעת בכל היצרנים, אך בעוצמות שונות. פרמטרים כמו איכות מאגרי ההפקה ועלות הפקה לחבית קובעים את גובה הפגיעה. ככל שהנכסים זולים יותר להפקה (ככל שעלות ההפקה לחבית נפט נמוכה יותר), כך החברה יכולה להמשיך להרוויח, או לפחות לשמור על תזרים חיובי, גם כשהברנט יורד לאזור ה-60 דולר.

שברון נתפסת כחברה שמצליחה לאזן בין מחזוריות הנפט לבין ניהול הון ממושמע, תוך שמירה על תזרים לבעלי המניות גם בתקופות קשות. מניות נפט לא נעות אחד לאחד מול מחיר החבית – יש השפעה של ציפיות עתידיות, החלטות השקעה בפרויקטים, רכישות ומכירות נכסים, ותמחור סיכונים רגולטוריים וגיאופוליטיים. החלטות ההשקעה של שברון בגיאנה משפיעות באופן משמעותי על תפיסת המשקיעים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- המלצת המערכת: כל הכותרות 24/7

רכישת הס והמאגר בגיאנה: הקלף המנצח

נקודת המפנה בסיפור שברון היא רכישת הס, מהלך שהביא חשיפה לרזרבות נפט משמעותיות בגיאנה. אזור זה הפך בשנים האחרונות לאחד ממוקדי ההפקה המעניינים בעולם הודות לשילוב של מאגרים גדולים ועלויות הפקה תחרותיות.