קרדיט סוויס ירכוש בחזרה 3 מיליארד דולר אג"ח. המניה מזנקת ב-20% בציריך - אבל מניות הבנקים הגדולים בעולם ללא שינוי

קרדיט סוויס CREDIT SUISSE GROUP - הבנק השוויצרי שנמצא בסכנת התמוטטות מנסה להציל את כבודו ואת אמון המשקיעים ומודיע שירכוש בחזרה יותר מ-3 מיליארד דולר מהאג"ח שלו. המשקיעים מכרו את מניית הבנק בפאניקה ותשואות האג"ח זינקו.

אתמול בלילה (רביעי) ניסה קרדיט סוויס להרגיע פעם נוספת את המשקיעים בכל הנוגע לאיתנותו הפיננסית וביקש ללוות 54 מיליארד דולר מהבנק המרכזי של שוויץ, שבינתיים אישר את ההלוואה. עכשיו כדי לנסות להחזיר את האמון של הלקוחות, הבנק הודיע שירכוש עד 2.5 מיליארד דולר מהאג"ח הדולרי שלו ועוד כחצי מיליון דולר באג"ח הנקוב באירו.

המניה שצנחה אתמול זינקה הבוקר, עם פתיחת המסחר באירופה, ביותר מ-30%. כעת העליות המתתנו והיא עולה ביותר מ-20%. היא רושמת עליה גם בשלב טרום המסחר בניו יורק היא עולה בכמעט 5%.

כזכור, מניית קרדיט סוויס צללה אתמול ב-24% לאחר שבעל המניות הגדול ביותר שלה, הבנק הלאומי בסעודיה, הודיע שלא ישקיע יותר כסף בבנק משום שהסכום יעבור את הרף הרגולטורי שנקבע. גלי ההדף פגעו בכל מניות הבנקים בעולם. באירופה בנקים גדולים כמו קרסו בעד 9%. בארה"ב מניות הבנקים נפלו ב-5%.

- הבנק המרכזי בשוויץ מכר מניות אפל והגדיל החזקה בריביאן - למה?

- פרשת הבנק השוויצרי: נעצרה עובדת סוציאלית שהחזיקה מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

לשם ההמחשה, דויטשה בנק צלל ב-9%, DEUTSCHE BANK AG , סנטנדר מחק 7%, בנק HSBC איבד כמעט 4% HSBC HOLDINGS PLC , ברקליס התרסק גם הוא ב-9% BARCLAYS PLC , בנק UBS UBS GROUP AG צלל ב-6.6%, וכך גם אחרים. בארה"ב ג'יי פי מורגן צלל ב-5% JP MORGAN , וולס פארגו ירד ב-3% WELLS FARGO & CO , גודלמן זאקס ירד ב-3%, GOLDMAN SACHS , סיטיגרופ איבד יותר מ-5% CITIGROUP, גם מורגן סטנלי MORGAN STANLEY וכך גם US BANCORP .

בנק אוף אמריקה היה היחיד שהצליח לשמור על יציבות וירד רק ב-1% BANK OF AMERICA .

מניית בנק פירסט רפובליק צללה שוב ב-21% FIRST REPUBLIC BANK .

הבוקר אמר יו"ר הבנק הלאומי הסעודי, עמאר אל ח'ודיירי, ל-CNBC כי "הבהלה סביב קרדיט סוויס לא מוצדקת". הוא טען כי לא היו כל דיונים עם הבנק השוויצרי לגבי מתן סיוע נוסף מצדם.

אנבידיה והמתחרות. קרדיט: נעשה עם AI

אנבידיה והמתחרות. קרדיט: נעשה עם AI"הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54% במניה

למרות שליטה כמעט מוחלטת בשוק השבבים שמיועדים ל-AI, שמובילה לצמיחה חריגה בהכנסות, מניית אנבידיה נסחרת בדיסקאונט היסטורי מול מדד השבבים; פער התמחור מעורר עניין מחודש במניה בקרב משקיעים

מניית אנבידיה NVIDIA Corp. 3.93% נסחרת כיום בדיסקאונט של 13% ביחס למדד השבבים של פילדלפיה, ה-SOXX iShares PHLX SOX Semiconductor Sector Index , שכולל 30 חברות מובילות בתעשייה כמו אינטל, AMD ו-TSMC. המדד עצמו רשם עלייה של 35% בששת החודשים האחרונים, בעוד אנבידיה עלתה רק ב-25%, מה שיצר פער תמחור נדיר. נתון זה ממקם את אנבידיה באחוזון הראשון של התמחור היחסי בעשור האחרון, כשהיו רק 13 ימי מסחר בהם הייתה זולה יותר מול המדד. השווי הנוכחי של אנבידיה עומד על כ-4.4 טריליון דולר, והיא מהווה כ-7% ממדד ה-S&P 500.

התמחור המוחלט גם הוא נמוך יחסית: מכפיל רווחים צפוי של 25, שמציב אותה באחוזון ה-11 בעשור האחרון. עבור חברה עם צמיחה שנתית ממוצעת של 60% בהכנסות בשלוש השנים האחרונות, בעיקר ממכירות מאיצי AI כמו סדרת Blackwell, מדובר ברמה אטרקטיבית. במהלך 2025, שלטה אנבידיה ב-88% משוק המאיצים הגרפיים, עם משלוחים של 6 מיליון יחידות Blackwell עד אוקטובר, תוך ביקוש גובר מענקיות כמו אמזון, גוגל ומטא. ההכנסות ממרכזי נתונים הגיעו ל-30 מיליארד דולר ברבעון השלישי של 2025, עלייה של 112% משנה קודמת.

היסטורית, רכישות במכפיל מתחת ל-25 הניבו תשואה ממוצעת של 150% בשנה אחת, ללא מקרים של הפסד. ברנשטיין קובעים מחיר יעד של 275 דולר, ממחיר נוכחי של 179 דולר, מה שמשקף פוטנציאל עלייה של 54%. הפער נובע מחששות בשוק סביב השקעות AI אדירות, שעמדו ב-2025 על 200 מיליארד דולר ברחבי העולם, אך אנבידיה נהנית מיתרון טכנולוגי, עם פלטפורמת CUDA שמחזקת מעמד מונופוליסטי.

במהלך 2025, הרחיבה אנבידיה את הפעילות, והשקיעה 2 מיליארד דולר בסינופסיס, חברת תוכנה לעיצוב שבבים, כדי להאיץ פיתוח AI. היא השיקה את משפחת Nemotron 3, מודלים פתוחים: Nano עם 30 מיליארד פרמטרים ומסגרת MoE שמגבירה תפוקה פי 4; Super עם 100 מיליארד פרמטרים; ו-Ultra עם 500 מיליארד, זמינים בפלטפורמות כמו Hugging Face ו-AWS. המודלים תומכים במערכות מרובות סוכנים, עם חלון הקשר של מיליון טוקנים, ומשמשים למשימות כמו דיבוג תוכנה ותכנון אסטרטגי.

- האם החברה הוותיקה שהידרדרה מאז בועת 2000 מתעוררת?

- אנבידיה מפתחת את הצפון: קמפוס ענק בקריית טבעון ליותר מ-10,000 עובדים עד 2031

- המלצת המערכת: כל הכותרות 24/7

בנוסף, שיתוף הפעולה עם ממשלת ארה"ב במשימת Genesis (פרויקט לאומי את השימוש בבינה מלאכותית למטרות מדעיות) כולל השקעות ב-AI לתחומי אנרגיה, מחקר מדעי וביטחון. אנבידיה מספקת פלטפורמות כמו Apollo למזג אוויר וסימולציות, ומפתחת AI למפעלים, רובוטיקה ותאומים דיגיטליים. ב-CES 2025, חשפה מעבדת בדיקת DRIVE AI לרכבים אוטונומיים, שעברה כבר אבני דרך משמעותיות בבטיחות. בסין, אושרו מכירות H200, מה שמגדיל הכנסות פוטנציאליות ב-10%.

ג'אנג ג'יאנז'ונג, מנכ"ל ומייסד מור ת'רדס. קרדיט: רשתות חברתיות

ג'אנג ג'יאנז'ונג, מנכ"ל ומייסד מור ת'רדס. קרדיט: רשתות חברתיותהמתחרה של אנבידיה חושפת שבבי AI חדשים והפער בין סין לארה"ב מצטמצם

הסטארט־אפ הסיני של יוצא אנבידיה, שמבקש לנתק את סין מאנבידיה, עם שבבי AI, ארכיטקטורה חדשה וזינוק של מאות אחוזים

חברת השבבים הסינית Moore Threads Technology, שהוקמה על ידי בכיר לשעבר באנבידיה NVIDIA Corp. 3.93% , חשפה אתמול דור חדש של שבבי בינה מלאכותית שמטרתם לצמצם את התלות של מפתחי AI בסין בחומרה אמריקאית. ההכרזה התקיימה בכנס המפתחים הראשון של החברה בבייג'ינג, זמן קצר לאחר הנפקה מוצלחת בשנגחאי שבה זינקה המניה ב-425%, מה שהפך אותה לאחת ההנפקות הבולטות בשוק השבבים הסיני ב-2025 עם גיוס של 8 מיליארד יואן (כ-1.13 מיליארד דולר) ושווי שוק של מאות מיליארדי יואן.

את ההכרזה הוביל המנכ"ל והמייסד, ג'אנג ג'יאנז'ונג, שעבד 14 שנים באנבידיה לפני שהקים את Moore Threads ב-2020. ג'אנג הציג את ארכיטקטורת Huagang החדשה, שמגדילה את צפיפות החישוב ב-50% ומשפרת את היעילות האנרגטית פי 10 בהשוואה לדורות קודמים, עם תמיכה בפורמטים מתקדמים כמו FP4 עד FP64 ופורמטים ייחודיים כגון MTFP4 ו-MTFP6.

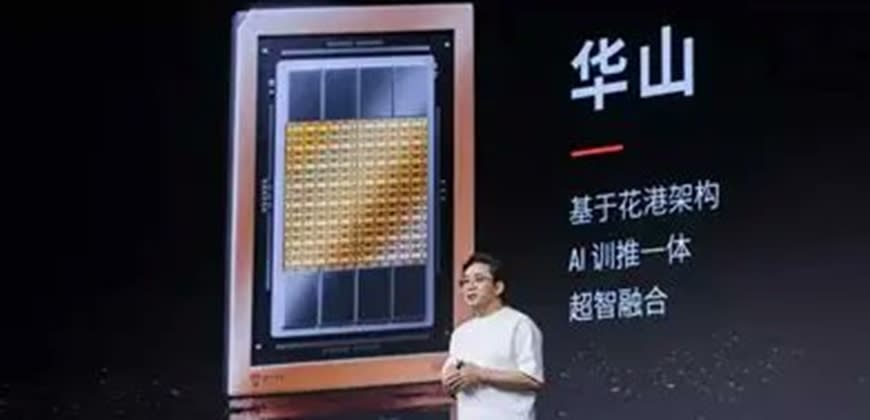

השבבים מבוססי הארכיטקטורה הזו כוללים את Huashan, המיועד לאימון והרצת מודלים גדולים, עם ביצועים שמתקרבים לאלה של שבבי Blackwell של אנבידיה ומתעלים על Hopper במדדים מסוימים, כמו קיבולת זיכרון גבוהה יותר, ואת Lushan, המיועד לגיימינג עם שיפור של פי 15 בביצועי משחקי AAA, פי 50 בביצועי Ray Tracing ותמיכה מלאה ב-DirectX 12 Ultimate. Huashan תומך בחיבור של למעלה מ-100,000 שבבים באשכולות מחשוב, כולל עד 1,024 שבבים לצומת אחת, עם רוחב פס חיבור של עד 1,314 GB/s, מה שמאפשר בניית מרכזי נתונים בקנה מידה שמתחרה במערכות של אנבידיה כמו DGX H100 שמכילות 8 שבבים עם 700 וואט צריכה לשבב.

המעבר של Moore Threads מגיימינג ל-AI משקף את הדרישה הסינית לפתרונות מקומיים על רקע מגבלות ייצוא אמריקאיות מחמירות. החברה התחילה עם שבבים כמו MTT S80 ו-S4000, שתמכו במשחקים ברזולוציה 4K עם 60 פריימים לשנייה, אך עברה להתמקד במאיצי AI מאז 2022. השוק הסיני ל-AI צומח ב-33% בשנה, עם ערך צפוי של 170 מיליארד דולר ב-2025, והשקעות של עשרות מיליארדי דולר בתעשייה מקומית.

- קרב המכונות: סין בונה מתחת לרדאר את לב תעשיית השבבים; האם הסנקציות עובדות

- ארצות הברית מאשרת לטייוואן חבילת נשק בהיקף 11.1 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

חברות כמו Huawei עם סדרת Ascend שמספקת 2.5 פטהפלופס בחישוב FP16, Cambricon ו-MetaX רושמות צמיחה מהירה. Moore Threads טוענת שה-Huashan מציע קיבולת זיכרון גבוהה יותר מ-Blackwell, עם תמיכה באימון מודלים של 70 מיליארד פרמטרים ומעלה, ויעילות אנרגטית של 300 וואט לשבב בודד, מה שמפחית עלויות תפעול במרכזי נתונים סיניים שצורכים כיום מיליארדי קילוואט-שעה.