"הברומטר" של הכלכלה האמריקנית חוזרת לזנק - התחלנו סייקל חדש?

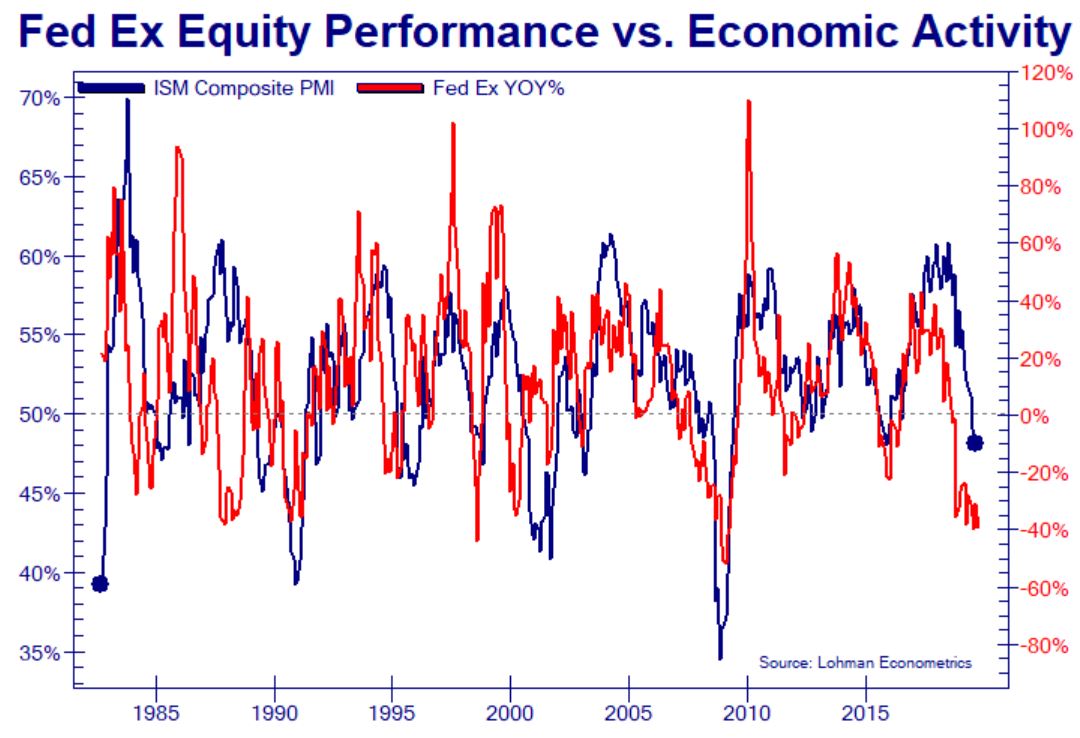

בשנים האחרונות מניית חברת השילוחים פדקס (סימול:FDX) הפכה ל"שק החבטות" של וול סטריט. מניית החברה שמהווה "ברומטר" לכלכלה האמריקנית (באופן טבעי, פעילות המשלוחים גדלה ככל שהפעילות הכלכלית גדלה) קבעה שיא בתחילת 2018 והשלימה במארס האחרון ירידה של קרוב ל-70% מאותו שיא.

הירידה במניית החברה לא התרחשה במקרה, כאשר החברה הפכה למאכזבת סדרתית בדוחות. במהלך דצמבר האחרון טען מנכ"ל החברה בעקבות עוד דוחות מאכזבים כי "זהו סיפור של 2 כלכלות: שוק המניות והכלכלה התעשייתית שלא צומחת". כמה חודשים לאחר אותו ציטוט הגיעה "הקורונה" והיוותה את הטריגר לכניסה של הכלכלה האמריקנית למיתון - מיתון בארה"ב בתחילת 2020 היה מתרחש עם וגם בלי הקורונה.

הדוחות בדצמבר האחרון של פדקס: הכלכלה האמריקנית האטה בכל השנתיים הקודמות

רמז לבאות?

בשנה שעברה הצגנו בביזפורטל את הגרף הבא - הקשר בין שינוי מחיר המניה של פדקס לבין סקר ה-ISM במגזר הייצור בארה"ב, שנחשב לסקר המקיף ביותר לפעילות הכלכלית בארה"ב. הסקר לחודש יוני צפוי להתפרסם היום לאחר הפתיחה. השינויים בפדקס רומזים על סיכוי טוב להפתעה היום בנתונים.

- 8.אתה כותב שטויות של סייקל חדש??? אתה??? 01/07/2020 23:46הגב לתגובה זואתה כותב שטויות של סייקל חדש??? אתה???

- 7.חחחחחחחחח 01/07/2020 16:58הגב לתגובה זוכל העליות האלה הן ניפוח של ה-FED איזה "סייקל"?

- חחחח כתבה מטופשת?? (ל"ת)אנונימי 01/07/2020 23:44הגב לתגובה זו

- 6.משה 01/07/2020 16:55הגב לתגובה זודרך פדקס זה כל הסיפור. גם חברות שילוח אחרות עשו הרבה כסף. בזמן שעסקים ומקומות עבודה היו סגורים.

- 5.אנונימי 01/07/2020 16:52הגב לתגובה זואיזו כתבה מיותרת ולא מועילה ואף יכול להיות מטעה.

- צודק בגדול. (ל"ת)אי לאנונימי 01/07/2020 18:24הגב לתגובה זו

- 4.הפכת לגרינבר פי 3 ופי 6 מגורביץ. הזה אתה מפעם (ל"ת)וואלא נועם 01/07/2020 16:51הגב לתגובה זו

- 3.המחירים שלהם עלו בלפחות 20 אחוז (ל"ת)יוני 01/07/2020 16:45הגב לתגובה זו

- 2.שטויות 01/07/2020 16:41הגב לתגובה זולא סייקל ולא נעליים

- 1.זה רק אומר שאנשים פחות בקניונים ויותר קונים במשלוחים (ל"ת)אבגדהו 01/07/2020 16:41הגב לתגובה זו

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

סין מניות

סין מניותסין עוברת למתקפה - מדיניות כלכלית מרחיבה בשנה הבאה

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, כדי להניע מחדש את הצמיחה הכלכלית

סין מתכננת לאמץ מדיניות פיסקלית מרחיבה בשנת 2026, במטרה להניע מחדש את הצמיחה הכלכלית. על פי הצהרה רשמית של משרד האוצר, הממשלה מתכננת הרחבה ניכרת של ההוצאה התקציבית. המדיניות החדשה באה על רקע אתגרים כלכליים מורכבים, ובראשם משבר נדל"ן ממושך ולחצים חיצוניים הולכים וגוברים לרבות מלחמת המכסים מול ארה"ב, אם כי חשוב להדגיש כי סין מצאה תחליפים לשוק האמריקאי, ומול ירידה משמעותית במכירות לארה"ב היא מעלה מכירות בשווקים אחרים בעולם.

השקעות אסטרטגיות במגזרי העתיד

ההשקעות הממשלתיות יתמקדו בתחומים אסטרטגיים: ייצור מתקדם, חדשנות טכנולוגית ופיתוח הון אנושי. צעדים אלו חיוניים כדי להשאיר את סין תחרותית בשווקים העולמיים וגם כדי להתגבר על משבר הנדל"ן שקיים במדינה שפוגע בתעסוקה ובביקושים הפנימיים.

משרד האוצר הסיני הדגיש כי הביקושים המקומיים יהוו את עמוד השדרה של הצמיחה ב-2026. התכנית כוללת צעדים להגדלת הכנסות משקי הבית ועידוד הצריכה, תוך הפחתת התלות ביצוא והשקעות זרות. בין היוזמות הבולטות: תכנית לאומית להחלפת מוצרי צריכה, המעניקה סובסידיות לרכישת מכשירי חשמל חסכוניים באנרגיה. התכנית כבר הניבה תוצאות מרשימות, עם עלייה ניכרת בהיקף הרכישות באזורי הפריפריה.

משרד האוצר הסיני מתכנן גם לשפר את מנגנון הנפקת אגרות החוב הממשלתיות, במטרה להבטיח יעילות מירבית והגברת גמישות בניהול התקציב. שינוי זה מגיע על רקע מגבלות המדיניות המוניטרית - עם שיעורי ריבית נמוכים שאינם מאפשרים הפחתה נוספת, הכלים הפיסקליים הופכים למרכזיים יותר. המהלך שם את סין בניגוד למדיניות מצמצמת שאימצו כלכלות רבות אחרות, תוך ניסיון לאזן בין יציבות פיננסית לבין תמריצי צמיחה.

- הרובוטים ישקמו את אירופה? הבנק המרכזי ייעזר ב-AI לטיפול באינפלציה

- כצפוי: הפד' העלה את הריבית ב-0.75%; הריבית בארה"ב עומדת על 4%

- המלצת המערכת: כל הכותרות 24/7

ההחלטה להרחיב את ההוצאה הממשלתית משקפת הבנה עמוקה של המורכבות הכלכלית. כמדינה בעלת היקפי הייצור והצריכה הגדולים בעולם, סין מכירה בצורך להתאים את המדיניות באופן שוטף. בשנה שחלפה, למשל, המדינה סייעה לעסקים קטנים ובינוניים באמצעות הלוואות בערבות ממשלתית, צעד שסייע לשמר רמות תעסוקה יציבות.