קרסו מוטורס תכפיל את נתח השוק שלה ב-2023

הרווחים של יבואניות הרכב ימשיכו לזנק בשנים הקרובות. הרווחים של יבואניות הרכב גבוהים, גבוהים מדי, כי החברות מרשות לעצמן לקחת מחירים גבוהים מאוד. רואים את זה בשוק. הן עושות רווחים של 50% על הרכבים שהן מוכרות והתוצאות בשמיים. אבל מהצד של משקיעים בשוק ההון זה כמובן טוב - תוצאות טובות זה אומר עליית ערך של המניות.

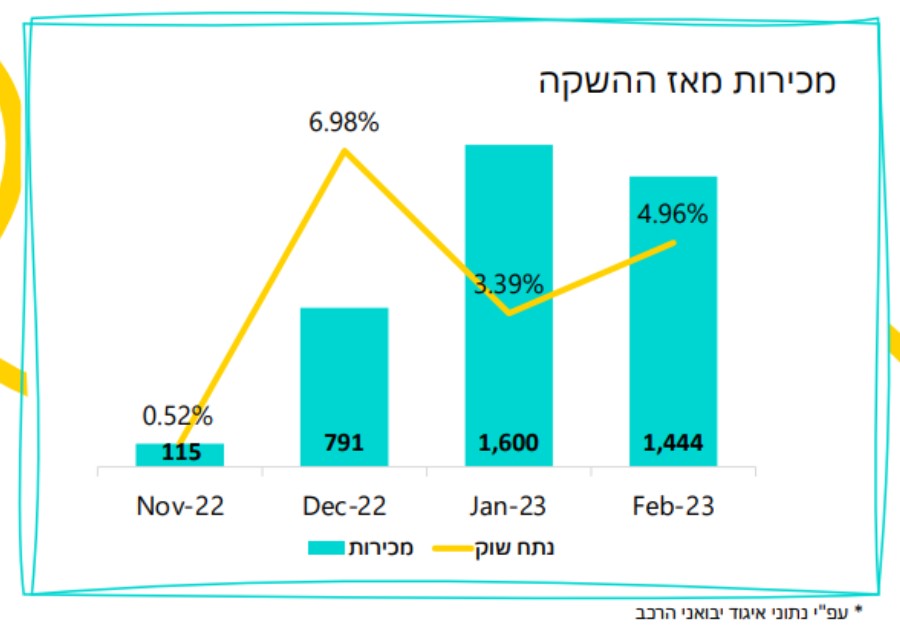

זה גם מה שצופה חברת הדירוג מעלות ליבואנית כלי הרכב קרסו מוטורס קרסו מוטורס 0% המייבאת את מכוניות רנו, ניסאן, דאצ'יה, צ'רי ואינפיניטי. מעלות צופה לקרסו נתח שוק של 8-10% בשנה הקרובה, לעומת 4% בלבד בשנה שהסתיימה. הסיבה להצלחה הצפויה היא ההשקה המוצלחת של צ'רי החשמלית, שהגיעה למכירות של 4,000 רכבים תוך חודשים ספורים והצפי הוא להמשך עלייה: "מגוון הדגמים ההיברידיים והחשמליים של החברה צפוי לגדול משמעותית ב-2023 ובשנים הבאות".

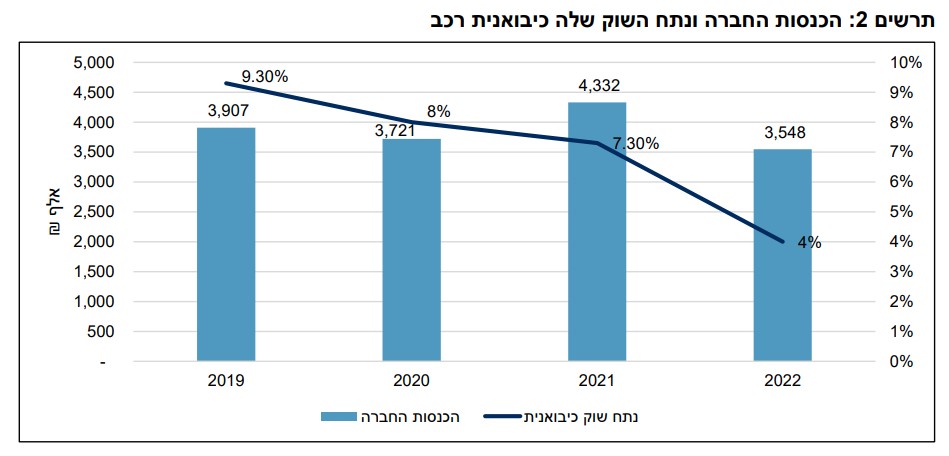

מדובר בשינוי כיוון משמעותי לטובה שכן נתח השוק של קרסו במגזר יבוא הרכבים כבר היה 9% בשנת 2019 ובשנתיים שלאחר מכן ירד ל-8% ואז ל-7.3%, לפני שצלל בשנה האחרונה ל-4%. הירידה מיוחסת בעיקר למחסור של קרסו ביבוא דגמים היברידים וחשמליים למרות הביקוש שעולה, ואולי גם למחסור העולמי בשבבים ולשיבושים בשרשרת האספקה בשנתיים האחרונות - אבל זו בעיה שהשפיעה על כל השוק ולא רק על קרסו ולכן זה לא מסביר את הנפילה בנתח השוק שלה.

- קרסו מוטורס: צ׳רי תומכת בתוצאות אבל המלאי זינק ליותר מפי שניים וחצי

- קרסו מוטורס: ההכנסות זינקו פי 2 ל-1.8 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

המכירות של צ'רי. מקור - מצגת של קרסו למשקיעים

אז נתח השוק יוכפל אבל השיפור בפעילות כמובן לא יישאר רק ברמה הזו. במעלות צופים "צמיחה מהותית בהכנסות החברה" בעיקר בגלל הכניסה המשמעותית לתחום כלי הרכב החשמליים ובנוסף גם מסבירים שהמיתוג החדש יתרום להכנסות של קרסו: "האסטרטגיה למצב את כל פעילות החברה תחת קורת גג אחת תחת המותג החדש "פריסבי" תחזק את יעילותה התפעולית ואת רמת השירותים שלה, ותגדיל את הנאמנות בקרב הלקוחות. עד כה פעלה החברה תחת מותגים שונים ב פעילותיה השונות, מה שמנע להערכתנו סינרגיה בין מוצריה השונים. המיתוג החדש יתרום לגידול במכירות החברה, בעיקר בשירותי הליסינג ומכירת הרכבים המשומשים".

עוד נקודות חזקות בדירוג של מעלות הן המזומנים בהיקף של 100 מיליון דולר, תזרים תפעולי (FFO) של 970 מיליון שקל, ביצוע הנפקת החוב בהיקף של 520 מיליון שקל, כאשר מנגד יש הוצאות הוניות נטו בהיקף של 600 מיליון שקל, תשלום חלויות חוב ופירעון אשראי בנקאי של 650 מיליון שקל ותשלום דיבידנד של 230 מיליון שקל.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו...

ההכנסות ונתח השוק של קרסו ירדו בשנים האחרונות, אבל זה ישתנה בשנים הבאות. מקור: מידרוג

לדברי האנליסטים, "בשנת 2022 חל שיפור ברווחיות החברה על רקע תנאי השוק המיטיבים ורווחי הון גב והים ממכירת מכוניות משומשות, אך גם בשל יישום התוכנית האסטרטגית ויעילות תפעולית".

"אנו מאשררים את דירוג המנפיק של קרסו מוטורס בע"מ, '+ilA', ואת דירוג איגרות החוב המובטחות שלה, '-ilAA'. התחזית היציבה משקפת את ציפיותינו שב-12-18 החודשים הקרובים תשמור קרסו מוטורס על מעמדה היציב בשוק הישראלי ותגדיל את נתח השוק שלה כיבואנית רכב, תוך שמירה על מעמדה המוביל כאחת מחמש החברות הגדולות בתעשיית הליסינג בישראל ועל יחס EBIT להוצאות מימון הגבוה מ-2.4x".

עם זאת במעלות הסתייגו מעט ואמרו כי "הפרופיל הפיננסי של קרסו מוטורס השתפר בשנתיים האחרונות, אך אנו צופים התמתנות ביחסים הפיננסיים על רקע תנאי השוק בענף הליסינג וירידה ברווחי ההון, וכן על רקע עליית הריבית במשק אשר תגדיל את עלויות המימון. אנו צופים כי חובה של החברה יגדל ב-500-600 מיליון שקל ב-2023, וכי מלבד הנפקת האג"ח בחודש ינואר האחרון, החברה תסתמך בעיקר על חוב מתאגידים בנקאיים".

קרסו ייצרה ב-2022 רווח נקי מרשים של 380 מיליון שקל (זינוק לעומת 277 מיליון אשתקד), כלומר מכפיל רווח של קצת יותר מ-4. בנוסף לכך, החברה מחלקת דיבידנד מכובד של כ-8%. קרסו ניצלה את משבר האספקה של רכבים להעלאת מחירים ואת היעדר התחרות בשוק הרכב. גם המדינה אשמה - אף אחד לא מבקר-מפקח על יבואני הרכב כמו שצריך ולכן אף אחד לא נדהם מרווח של 380 מיליון שקל בשנה. אם לא די בכך, נתח השוק של החברה טיפס בפברואר 2023 ל-9.4%, לעומת 3.9% בשנת 2022;

מניית קרסו מוטורס עלתה ב-5% בשנה האחרונה למחיר של 18.3 שקל ושווי שוק של 1.67 מיליארד שקל.

- 1.צ'רי החשמלית? 3 דגמים, אין חשמלי ולו אחד (ל"ת)אחד 05/05/2023 22:39הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגיום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו ומה יהיה באנרג'יקס?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.

חוץ מזה יש חשש

ששישי יהיה יום מסחר "מת" או דל מאוד בנזילות בגלל כניסת השבת. בעוד שבוול סטריט המסחר בעיצומו, בישראל הגופים המוסדיים והסוחרים הדתיים עשויים לצאת מהשוק מוקדם בעיקר בתקופת החורף בה השבת נכנסת מוקדם מה שעשוי להוביל למסחר מקוטע ופחות יעיל דווקא בשעות הקריטיות של

סוף השבוע.

אנרגי'קס אנרג'יקס 0% צנחה בחמישי וכנראה הלחץ עליה ימשך גם היום כשהמחיר האפקטיבי מבטא דיסקאונט של כ-7% מול השער בו סגרה גם לאחר שנפלה. שזה אומר שהמוסדיים שקנו במכרז עשו רווח מהיר, כנראה נראה עוד קצת לחץ על המניה מול מחיר הגיוס אבל כיוון והגיוס נסגר אז כנראה זה יסתכם בתגובה נוספת אבל חלשה יותר (זאת בהנחה ולא ייערך גיוס נוסף מהציבור). אנרג'יקס הודיעה בחמישי על גיוס הון מהציבור וממוסדיים באמצעות הנפקת מניות ואופציות הגיוס הזה גם ביקש לדלל את המשקיעים משמעותית וגם שיקף דיסקאונט של כ-9% על המחיר בשוק טרום ההודעה, המניה נפלה בהתאם 8.4%. אבל זו לא רק הסיבה שהמניה נפלה, לצד ההודעה על הגיוס אנרג'יקס צירפה עדכון על התוצאות של השנה. אנרג'יקס העריכה כי לאור השפעות של ירידה בשערי החליפין, איכות רוח ירודה בפולין ועיכובים בחיבור מתקנים בארצות הברית ובישראל, ההכנסות וה-EBITDA הפרויקטאלי הכוללים לשנת 2025 יהיו נמוכים עד לכ-5% מהרף התחתון של התחזיות השנתיות שלה.

אנרג'יקס מעדכנת הבוקר כי במסגרת המכרז הגישו המשקיעים המסווגים התחייבויות מוקדמות לרכישת 291 אלף יחידות בהיקף כספי כולל של כ-518 מיליון שקל, כאשר מתוכן תיקח 253 יחידות בהיקף כספי של כ 425 מיליון שקל שבתוך זה גם כלולה ההתחייבות של בעלת השליטה אלוני חץ לרכישת 100,000 יחידות בכ-168 מיליון שקל. המחיר ליחידה שנקבע במכרז הינו 1,675 אג' ואם נחשב את המחיר האפקטיבי של האופציה של כ-1.64 (מבוסס על שער מניה של 17.8 שקל, סטיית תקן שבועית של 5.05% ושער ריבית חסרת סיכון של 4.1%) אנחנו מקבלים מחיר אפטיקיבי של כ-15.11. אנרג'יקס סגרה את חמישי בשער של 1,630 (כשהמשקיעים העריכו שכנראה לא כולם יקבלו הקצאה) כך שיש למוסדיים שרכשו עדיין דיסקאונט/רווח של כ-7% מול מחיר הגיוס.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגיום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו ומה יהיה באנרג'יקס?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.

חוץ מזה יש חשש

ששישי יהיה יום מסחר "מת" או דל מאוד בנזילות בגלל כניסת השבת. בעוד שבוול סטריט המסחר בעיצומו, בישראל הגופים המוסדיים והסוחרים הדתיים עשויים לצאת מהשוק מוקדם בעיקר בתקופת החורף בה השבת נכנסת מוקדם מה שעשוי להוביל למסחר מקוטע ופחות יעיל דווקא בשעות הקריטיות של

סוף השבוע.

אנרגי'קס אנרג'יקס 0% צנחה בחמישי וכנראה הלחץ עליה ימשך גם היום כשהמחיר האפקטיבי מבטא דיסקאונט של כ-7% מול השער בו סגרה גם לאחר שנפלה. שזה אומר שהמוסדיים שקנו במכרז עשו רווח מהיר, כנראה נראה עוד קצת לחץ על המניה מול מחיר הגיוס אבל כיוון והגיוס נסגר אז כנראה זה יסתכם בתגובה נוספת אבל חלשה יותר (זאת בהנחה ולא ייערך גיוס נוסף מהציבור). אנרג'יקס הודיעה בחמישי על גיוס הון מהציבור וממוסדיים באמצעות הנפקת מניות ואופציות הגיוס הזה גם ביקש לדלל את המשקיעים משמעותית וגם שיקף דיסקאונט של כ-9% על המחיר בשוק טרום ההודעה, המניה נפלה בהתאם 8.4%. אבל זו לא רק הסיבה שהמניה נפלה, לצד ההודעה על הגיוס אנרג'יקס צירפה עדכון על התוצאות של השנה. אנרג'יקס העריכה כי לאור השפעות של ירידה בשערי החליפין, איכות רוח ירודה בפולין ועיכובים בחיבור מתקנים בארצות הברית ובישראל, ההכנסות וה-EBITDA הפרויקטאלי הכוללים לשנת 2025 יהיו נמוכים עד לכ-5% מהרף התחתון של התחזיות השנתיות שלה.

אנרג'יקס מעדכנת הבוקר כי במסגרת המכרז הגישו המשקיעים המסווגים התחייבויות מוקדמות לרכישת 291 אלף יחידות בהיקף כספי כולל של כ-518 מיליון שקל, כאשר מתוכן תיקח 253 יחידות בהיקף כספי של כ 425 מיליון שקל שבתוך זה גם כלולה ההתחייבות של בעלת השליטה אלוני חץ לרכישת 100,000 יחידות בכ-168 מיליון שקל. המחיר ליחידה שנקבע במכרז הינו 1,675 אג' ואם נחשב את המחיר האפקטיבי של האופציה של כ-1.64 (מבוסס על שער מניה של 17.8 שקל, סטיית תקן שבועית של 5.05% ושער ריבית חסרת סיכון של 4.1%) אנחנו מקבלים מחיר אפטיקיבי של כ-15.11. אנרג'יקס סגרה את חמישי בשער של 1,630 (כשהמשקיעים העריכו שכנראה לא כולם יקבלו הקצאה) כך שיש למוסדיים שרכשו עדיין דיסקאונט/רווח של כ-7% מול מחיר הגיוס.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.