חרב הפיפיות של רכישה עצמית - מי יתמוך במניות הבורסה ביום שהבורסה תפסיק לקנות את עצמה

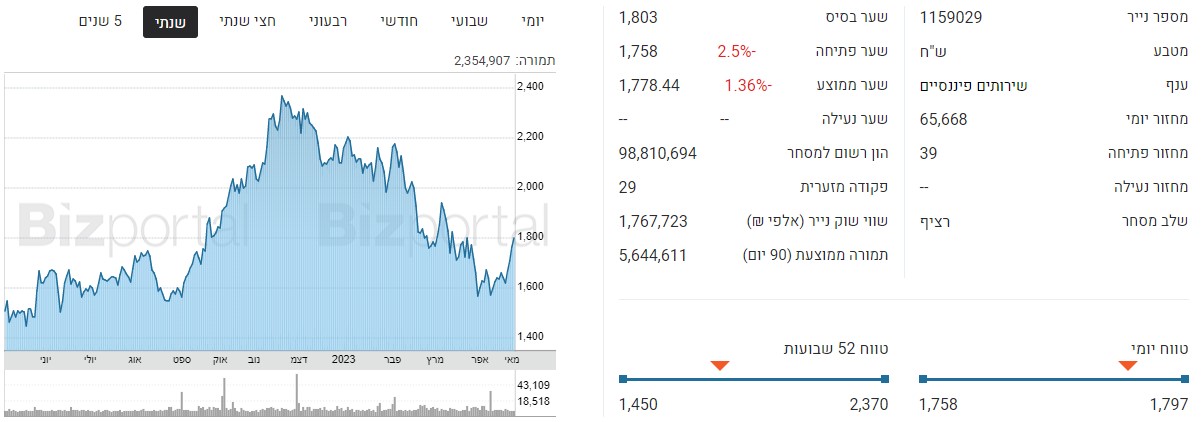

הנהלת הבורסה הבורסה לניע בתא 2.49% החליטה בנובמבר אשתקד לרכוש מניות של עצמה. הדירקטוריון התכנס ויצא בהחלטה לרכוש מניות ב-36 מיליון שקל. החלטה זהה התקבלה גם במאי. ממאי ועד היום הבורסה השלימה שתי תוכניות של רכישה עצמית בסכום מצרפי של 72 מיליון שקל.

רכישה עצמית זה סימן שאמור לעודד את המשקיעים. ראשית זה הבעת אמון במניה. כשהנהלה רוכשת במזומנים של החברה מניות השוק אמור להתרשם לטובה. ברוב המקרים זה אכן כך. בנוסף זו גם כמובן רכישה בפועל - כסף שזורם למסחר היומי ותומך במניה. מה זה תומך? הרכישות האלו נעשות מדי יום ביום ומשדרות לסוחרים-משקיעים - "היי, אנחנו כאן, אל תדאגו יותר מדי. גם בירידות, אנחנו פה". אנחנו לא באמת יודעים איך התנהל המסחר היומי בכל שניה ובכל דקה, אבל אנחנו מקווים ומאמינים שזה היה מסחר תקין. אבל תניחו לצורך הדוגמה בלבד שהבורסה קונה את המניות של עצמה בשעה האחרונה. היא קובעת את השער. היא רכשה מדי יום ב-400 אלף שקל, כשהמחזור היומי הממוצע בשנה האחרונה הוא 5 מיליון שקל. אז אולי היא לא השחקן הגדול ביותר במניה, אבל יש כאן את ההשפעה השולית. דמיינו שהמניה ירדה ביום מסוים ב-2%, והבורסה התחילה לרכוש בשעה האחרונה והרימה את המניה בסוף יום ב-2%.

דווקא כאשר יש רכישה עצמית שמלכתחילה משמעותה הבעת אמון במניה ורצון לתמוך בה, הכל אפשרי - אולי זה היה, אם כן - זה כמובן צורם. בכל מקרה, השאלה הגדולה היא למה הבורסה ממשיכה להתעקש על רכישה עצמית. כתבנו בספטמבר על הרכישה הקודמת, האמת שאז זה עוד איכשהו היה הגיוני - התוצאות היו במגמת שיפור והמחזורים היו עדיין סבירים. אבל עכשיו - המחזורים בשפל, הרפורמה-מהפכה המשפטית והקרע בעם הורידו את המדדים ואת המחזורים. העניין בבורסה ירד. הרבעון הראשון בבורסה צפוי להיות בינוני, פושר במקרה הטוב, חלש במקרה הרע. אז לקנות את המניות כשיש לכם אלטרנטיבה סולידית בבורסה דרך אגרות חוב, מק"מים ובבנקים - פיקדונות וניתן לייצר תשואה של 5%?

הבורסה משקפת את הכלכלה המקומית ומי שמאמין בכלכלה המקומית ובחברות המקומיות אמור להאמין בבורסה. הבורסה שלנו לא מבטאת את הפוטנציאל של הכלכלה. החברות טכנולוגיה הגדולות נסחרות בחו"ל, אין מספיק חברות גדולות שנסחרות כאן, אבל דווקא בגלל זה - הפוטנציאל גדול. אם משווים את הבורסה הישראלית לבורסות אחרות בעולם מבינים שהבורסה שלנו יכולה להיות גדולה פי כמה.

- הבורסה בתל אביב סיימה רבעון חזק: ההכנסות עלו ב־35%, הרווח כמעט הוכפל

- באיחור אופנתי: הבורסה משיקה מדד ביטחוניות

- המלצת המערכת: כל הכותרות 24/7

בינתיים כאמור הרבעון האחרון של 22 פושר ונראה שגם השנה לא תהיה "משהו". המניה נסחרת במכפיל רווח של 35, כאשר סיכוי טוב שתוצאות 2023 יהיו חלשות מ-22. וגם אם הבורסה תרוויח יותר זה יהיה כנראה גידול בשוליים. כלומר, השקעה בבורסה בהינתן המכפיל רווח מתורגמת לתשואה של 3% פחות או יותר - אז נכון שהבורסה יוצאת במסר לטווח בינוני-ארוך, אבל אם אתם רוצים לעשות מהלך עסקי, תנו למניה לרדת ואז תקנו. המניה אומנם ירדה ב-15% מתחילת השנה בעיקר במשך לפרסום דוח רבעון רביעי שהיה חלש (עד אז המניה החזיקה מעמד), אבל עצם הרכישות היומיומיות תומכות בנייר. ככה לא אוספים סחורה במחיר טוב. ככה מנהלים את המניה, ככה עושים ויסות.

ויסות של מחיר מניה מזכיר נשכחות - ויסות מניות הבנקים משנות ה-80'. יועצי ופקידי הבנקים דחפו אז לציבור את מניות הבנקים - מדי יום המניות היו עולות, הציבור היה מאושר ועשיר יותר. הבנקאים גם היו מאושרים ועשירים יותר- יותר עמלות ממחזורי מסחר, יותר ריבית על הלוואות (שנלקחו גם כדי לממן את מניות הבנקים). נוצרה בועה ענקית וככל בועה בסוף המשחק נגמר. תוך כמה ימים מניות הבנקים נפלו ב-70%-80% והממשלה עצרה את המסחר, הלאימה את הבנקים ותמכה חלקית בהפסדי הציבור (הפכה את מניות הבנקים לסוג של אגרות חוב אטרקטיביות). בהמשך הבנקים חזרו לבורסה, אך נאסר עליהם לבצע רכישה עצמית וכל מה שמריח ויסות. בשנים האחרונות ההסרה הזו בוטלה ולאומי אגב, חזר לרכוש מניות של עצמו - משמע לווסת את המניות.

ולמה רכישה עצמית היא ויסות? הויסות בשנות ה-80 נעשה בכספי הציבור, אבל מטרתו ותכליתו היו תמיכה במניה ו-או הרצת מניה. מה ההבדל בין רכישה עצמית שתומכת במניה מכספי החברה עצמה אם היא נעשית בצורה מווסתת לבין שליחת אנשים לרכוש את המניות? על פי חוק, כמובן שמותר לרכוש מניות של עצמך, אבל בתוצאה בשוק זה מאוד יכול להיות קרוב.

- ריטיילורס ירדה 5.8%: דוחות נייקי חושפים חולשה עולמית ומשפיעים על זכיינים

- אינטרקיור נופלת: חוב בספק של 27 מיליון שקל מבזלת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

מהבורסה לני"ע טרם נמסרה תגובה והיא תצורף לכתבה לכשתתקבל.

- 7.atuk19 04/05/2023 09:19הגב לתגובה זו. הכותב טוען שרכישה עצמית זו הרצה. הוא חושב שאם יש עודף מזומן אז ראוי לנהוג בזהירות ולשים באגח סולידי או בפיקדון כי הוא צופה רבעון 1 בינוני או אפילו חלש. אבל הנהלת החברה יודעת היטב תוצאות רבעון 1 ואת הנתון הכי חשוב - יתרת המזומן היא יודעת נכון ליום 3.5.203. כן. להנהלה יש מידע פנים וחוקי לחלוטין לנצל אותו לקנות בזול. אם אין חשש שברבעונים הקרובים תפסיד אז מה פתאום לקנות אגח סולידי? התפקיד של הנהלת חברה הוא להשיא ערך ותשואה לבעלי המניות לאורך זמן. או רווח שנתי גדול ככל האפשר למניה. לא הרצה לעליית מחיר המניה. אם יש עודף מזומן אפשר להשקיע אותו בצמיחת החברה. אבל לא כל חברה יכולה להביא צמיחה מכל המזומן שלה ולכן יש לה 2 אפשרויות לשימוש במזומן: דיבידנד ואז בעלי המניות יחליטו אם הם רוצים אגח או לקנות עוד ממניות החברה, או ללכת למסעדה. אין שום סיבה לשמור כסף בחברה באגח. אפשרות שניה לקנות המניות של עצמה. לא בשביל לתמוך במניה אלא בשביל בעלים. אם וכאשר יהיו רווחים נוספים הרווח למניה יעלה כתוצאה מצימצום מספר המניות. דוחות יגידו מי צודק.

- 6.אני 04/05/2023 00:13הגב לתגובה זועצמו כשהמחיר טוב. בכל מקרה אין לזה משמעות, החברה קונה מניות של עצמה בכסף של עצמה. לך כבעל מניות של אותה חברה זה לא משנה. הערך נשאר אותו ערך.

- 5.חביב דוד פור 03/05/2023 17:13הגב לתגובה זועובדי הבורסה כמו עובדי אל על הם שותים את הרווחים .אם הרווחים גדלים אז העובדים ידרשו תוספות כך שאין סיכוי להרוויח במניות אלו

- 4.מאייר 03/05/2023 16:47הגב לתגובה זוכבר בשנות השמונים נפסק שהוויסות אסור בפס"ד "גנור" או פס"ד הבנקאים ובניגוד לדעתו של היועמ"ש דאז העמידו את הבנקאים לדין פלילי ,בהתחלה וויסתו והמניות עלו בהתמדה ואז בום נפילות והציבור איבד את כספו ,ולא רק זאת אלא מי שמקורב יודע מתי לקנות ומתי למכור ,ולעשות לביתו

- 3.PAN 03/05/2023 16:04הגב לתגובה זוכניראה ששווה שהם רוכשים! איך קרה שכולם רוצים ליראות רק חורבן והרס בבורסה!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

- 2.מני 03/05/2023 15:58הגב לתגובה זולא היה צריך ''להביע אמון'' בבורסה ולא היה צריך להתערב בכלל. כסף גדול היה נכנס לבורסה ומייצר נזילות וכותרות גדולות

- אתה הרווחת השנה? אז מה איכפת לך ממס? (ל"ת)אנונימיatuk19 04/05/2023 09:18הגב לתגובה זו

- למני הקושקוש 04/05/2023 08:52הגב לתגובה זועם 40% נטו שנתי. מ'כפת לך כמה המדינה מרוויחה? עשה את החשבון שלך...

- 1.נחום 03/05/2023 15:43הגב לתגובה זואתה טועה ומטעה כי הלאמת הבנקים המדינה עשתה כדי לנטרל את הרכישות של האזרחים כמו מכוניות מקררים תנורים וכו' דבר שחייב את הממשלה לספק מטבע זר לכך והממשלה דאז היתה בגרעון ענק ולא היה לה כסף לכך גם אני אכלתי אותה ובגדול והשאירו לי חלון מדירה שמכרתי הלכתי ללמוד איך חושבים ומה יעשו באוצר דברים שלא מפרסמים ורק המפולת שהיתה ב 2008 וידאתי מה הולך לקראת הצלחתי להחזיר את הדירה שאבדה לי כלומר אחרי 25 שנים אז לך תלמד ותשכיל לפני שאתה כותב

תשואה סולידית של 8% בחצי שנה על הנייר: בי קום בדרך לפירוק אחרי מכירת בזק

אחרי מכירת יתרת ההחזקה בבזק, הערך הנכסי עומד על 27 שקל למניה מול כ 25 שקל בשוק. הפער מגלם 8%, כששורה של הוצאות ותשלומים משפטיים יכולה לצמצם את המספר לאזור 5% עד 6% בחישוב שמרני מאוד